Вход в личный кабинет Сбербанк страхования СмартПолис. Личный кабинет смартполис сбербанк

Сбербанк страхование смартПолис: личный кабинет, вход онлайн

Один из вариантов страхования жизни, которые предлагает Сбербанк для физических лиц — СмартПолис. Благодаря ему граждане РФ могут выгодно вложить свои средства, так как СмартПолис является инвестиционной программой. Помимо самой программы, мы также рассмотрим личный кабинет Смарт Страхование Сбербанк.

Что такое Инвестиционное страхование жизни «СмартПолис»

Эту программу можно считать идеальной для тех, кто желает не только застраховать свою жизнь, но и получать пассивный доход, то есть, выгоду в виде денежных средств. Вы заключаете договор с банковской организацией и после истечения предусмотренного договором срока, получаете обратно все вложенные деньги, а также доход, который не имеет ограничений.

Обратите внимание! Если наступает страховой случай, то клиент получает установленную в договоре сумму, а также накопленный за все время инвестиционный доход.

Смарт страхование появилось недавно и хорошо зарекомендовало себя на рынке инвестиционного страхования жизни. Благодаря выгодным условиям и качественной работе многие заключают договора именно со Сбербанком.

Плюсы Сбербанк страхование жизни СмартПолис:

- вложенная сумма делится на 2 части. Одна идет на проверенные источники инвестирования, чтобы 100%-но получить вложенные средства, а вторая в высокодоходный фонд, который выберет клиент. Именно вторая и приносит доход.

- Сбербанк сам занимается вложениями, поэтому клиенту не нужно разбираться в финансовых рынках.

- Страховая сумма не подлежит аресту и не делится в случае развода.

- В договоре можно указать любое количество выгодоприобретателей. При этом, не важен факт наличия родственных связей.

- Клиент имеет право самостоятельно выбрать в какой инструмент высокой доходности будут вложены его средства. Он может проконсультироваться со специалистами Сбербанка страхования.

- Минимальный срок вклада — 5 лет.

Личный кабинет Сбербанк Страхование СмартПолис

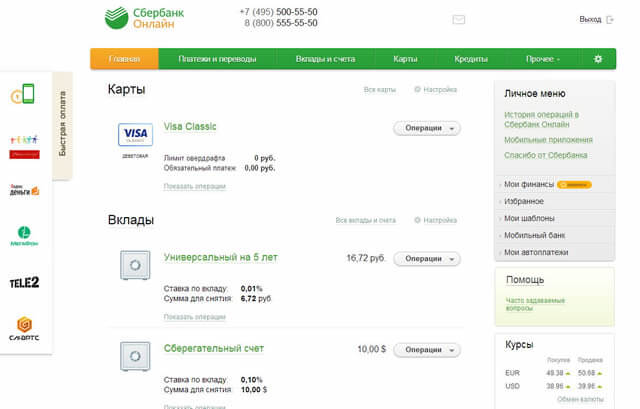

Банковская организация предлагает отличный инструмент для простого, доступного и круглосуточного доступа ко всей информации, касающейся страхового полиса — личный кабинет Сбербанка страхования. Личный кабинет представляет собой систему дистанционного обслуживания, где можно посмотреть различные данные, касающиеся полиса, сообщить о наступлении страхового случая, продлить услугу и многое другое.

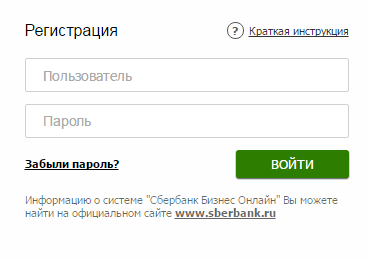

Регистрация в личном кабинете Сбербанк страхования СмартПолис

Регистрация в личном кабинете страхования жизни осуществляется следующим образом:

- Перейдите на сайт https://lk.sberbank-insurance.ru.

- Нажмите кнопку «Регистрация».

- Заполните требуемые данные, придумайте логин и пароль, затем нажмите «Продолжить».

- Следуйте дальнейшим указаниям системы.

Вход в личный кабинет

Для авторизации в системе Сбербанк страхование жизни:

- Перейдите на главную страницу личного кабинета https://lk.sberbank-insurance.ru.

- Укажите логин и пароль, придуманные во время регистрации.

- Нажмите кнопку «Войти».

Восстановление доступа к личному кабинету Сбербанка страхования СмартПолис

Если авторизационные данные утеряны, ничего страшного, их можно вернуть. Для этого:

- На странице входа кликните по надписи «Восстановить доступ».

- Выберите метод доставки временного кода: e-mail (электронную почту) или мобильный номер.

- Введите то или другое, затем нажмите «Восстановить».

- Ожидайте инструкции на указанный адрес электронной почты или телефон.

Обратите внимание! Чтоб увидеть введенный вами секретный код, установите галочку напротив пункта «Отобразить текст пароля».

Страховой случай

На странице авторизации личного кабинета Сбербанк страхование жизни СмартПолис имеется ссылка «Страховой случай». Если по ней кликнуть, можно без входа в личный кабинет использовать полезные услуги:

- сообщить о наступлении страхового события,

- проверить статус рассмотрения заявления.

Чтобы воспользоваться любым из них, кликните по нужному названию, откроется окно услуги. Укажите требуемые данные и нажмите кнопку под заполненной формой.

Услуга страхования жизни СмартПолис от Сбербанка — хороший способ для инвестированного страхования жизни. Вы получаете 100%-ную защиту капитала, высокий потенциал инвестиционного дохода, защиту семьи, если Клиент ушел из жизни, налоговый вычет.

sbrkabinet.ru

Смартполис

При этом, существует 2 вида фиксации:

- Единовременная фиксация

- Автопилот

Функцией «Фиксация» можно воспользоваться в любую дату транша, при этом будет зафиксирован размер ДИД, определенный на дату, предшествующую дате транша.

По отношению к зафиксированному ДИД, впоследствии, нельзя будет применить опцию «Снятие ДИД».

*– Обращаем внимание, что с помощью опции Фиксация, нельзя зафиксировать ДИД, сумма которого меньше 10% от Страховой Суммы

Единовременная фиксация

Клиент имеет возможность осуществлять Фиксацию в любую дату, из предложенных Страховщиком (даты траншей), без ограничения максимального числа раз применения опции при условии, что опция Фиксации применяется Клиентом не чаще, чем 1 раз в каждый календарный месяц.

- Базовый актив демонстрирует положительную динамику

- Страховая сумма + ДИД растет вместе с БА

- Клиент подает заявление на Выплату ДИД

- При этом, сумма зафиксированного ДИД вычитается из Рискового фонда и направляется на выплату Клиенту

- Размер Гарантии не изменяется

- После совершения опции, значение ДИД и БА приравниваются Гарантии

Автопилот

Подключив Автопилот, Клиент выбирает два лимита: верхний и нижний.Если в дату транша выполняется условие одного из лимитов, то происходит автоматическая фиксация.

Верхний лимит – процент прироста ДИД от страховой суммы, при достижении которого в дату транша, будет совершенна фиксация ДИД.Например: верхний лимит определен на уровне 15%, Страховая сумма = 100 000 рублей. Фиксация будет происходить в каждую из дат траншей, в которую ДИД составит 15 000 рублей и более.

Нижний лимит – процент снижения ДИД от максимального значения ДИД, при достижении которого в дату транша, будет совершена фиксация ДИД.- Базовый актив демонстрирует положительную динамику

- Страховая сумма + ДИД растет вместе с БА

- Клиент подает заявление на Выплату ДИД

- При этом, сумма зафиксированного ДИД вычитается из Рискового фонда и направляется на выплату Клиенту

- Размер Гарантии не изменяется

- После совершения опции, значение ДИД и БА приравниваются Гарантии

- Базовый актив демонстрирует положительную динамику

- Страховая сумма + ДИД растет вместе с БА

- Клиент подает заявление на Выплату ДИД

- При этом, сумма зафиксированного ДИД вычитается из Рискового фонда и направляется на выплату Клиенту

- Размер Гарантии не изменяется

- После совершения опции, значение ДИД и БА приравниваются Гарантии

Сбербанк премьер страхование жизни личный кабинет. «Смартполис» от Сбербанка видео. Как расторгнуть договор «СмартПолис».

Почти каждый человек так или иначе думает про своё будущее. Сейчас существует достаточно большое количество обеспечения его через определённое количество времени, и одно из них - это страхование жизни. Инвестиционный доход этого подхода, который будет рассмотрен в рамках статьи, позволяет не терять заработанные средства, а получать дополнительные суммы.

Каковы деньги для инвестиций в страхование жизни?

И не забудьте внимательно их прочитать перед подписанием контракта. Добавление финансового образования. Страхование жизни является единственным финансовым инструментом, который может одновременно выполнять как функцию защиты основных рисков в жизни каждого из нас, так и экономию или, в зависимости от обстоятельств, инвестиции. Таким образом, существуют продукты страхования жизни, которые предлагают только компонент защиты или более сложные продукты, которые в то же время являются долгосрочным финансовым размещением.

Общая информация

Что же собой являет накопительное инвестиционное страхование жизни? Этот инструмент является одновременно симбиозом двух направлений. Он соединяет в себе и страхование, и инвестиции. Отнести данный инструмент к чему-то одному, увы, не представляется возможным.

Что же он собой представляет? По сути, это гибрид классического накопительного страхования жизни, к которому добавлена инвестиционная составляющая, представленная, как паевые фонды. Такой подход подразумевает размещение части портфеля (при желании клиента) в более рискованные и одновременно доходные финансовые инструменты.

Вторая категория включает, с одной стороны, финансовые планы с компонентом экономии и, с другой стороны, финансовые планы с инвестиционной составляющей. Выбор продукта или другого должен всегда учитывать степень риска, который вы готовы принять, зная, что если традиционные продукты имеют очень низкий риск, связанный с единицей риск выше и будет Он принадлежит целиком. Степень риска - и доходность, которую может обеспечить инвестиция - зависит от финансовых инструментов, выбранных страховщиком для привлечения привлеченных средств.

В случае традиционных страховок средства инвестируются почти исключительно в инструменты с фиксированным доходом и низким уровнем риска, как правило, государственные облигации, корпоративные облигации или банковские депозиты. Таким образом, инвестиционный риск ниже, эволюция инвестиций более предсказуема, но ожидаемый доход ниже.

Чем же интересен этот комбинированный подход?

Среди самых первых преимуществ следует отметить наличие стандартной страховой защиты. Что это значит на практике? Если какой-то человек решил воспользоваться таким комбинированным инструментом, то он получает страховку на покрытие первоначальных вложений и сумм, полученных вследствие инвестиций. К этому аспекту многие относятся довольно легкомысленно. Хотя, следует признать, несчастные случаи происходят довольно часто.

Чаще всего клиент может выбирать между инвестиционными программами с различной степенью риска, которые зависят от доли инструментов низкого риска. Что касается долгосрочных инвестиций для клиентов с повышенным риском, то в случае единичных продуктов страховщик помещает деньги как в инструменты с фиксированным доходом, так и в инструменты с переменным доходом.

Хорошо знать, что, если вы сочтете это уместным, вы можете решить перенести единицы из одной инвестиционной программы в другую во время контракта. Основными местами размещения страховщиков в случае единичных финансовых планов являются. Государственные ценные бумаги - это очень низкие финансовые инструменты, удостоверяющие государственный долг эмитента; могут быть краткосрочными, среднесрочными и долгосрочными. Корпоративные и муниципальные облигации - финансовые инструменты с низким уровнем риска - это ценные бумаги, которые дают держателю право на получение регулярных процентов и погашение основной суммы в срок. Их торговля на организованных рынках дает инвесторам возможность получать прибыль, а компании имеют возможность финансировать себя. Инвестиции могут быть сделаны как на рынках собственного капитала в Румынии, так и на разных внешних рынках. При покупке традиционного страхового полиса страхования застрахованный может выбрать в качест

financis.ru