Содержание

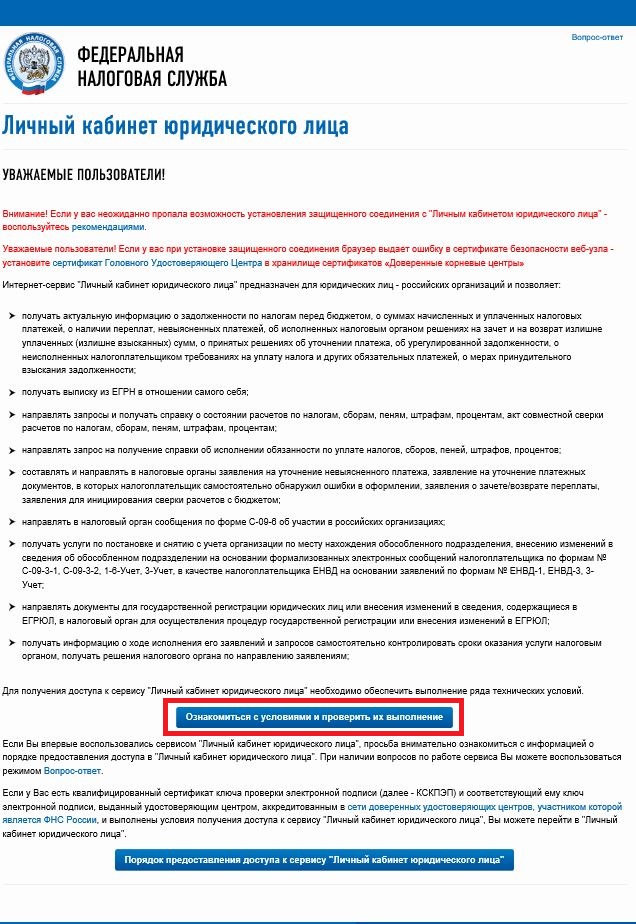

Интернет-сервис «Личный кабинет налогоплательщика юридического лица»

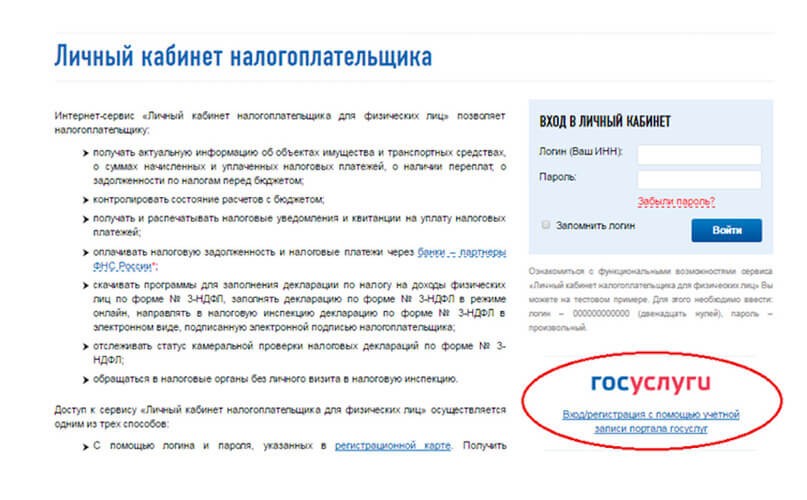

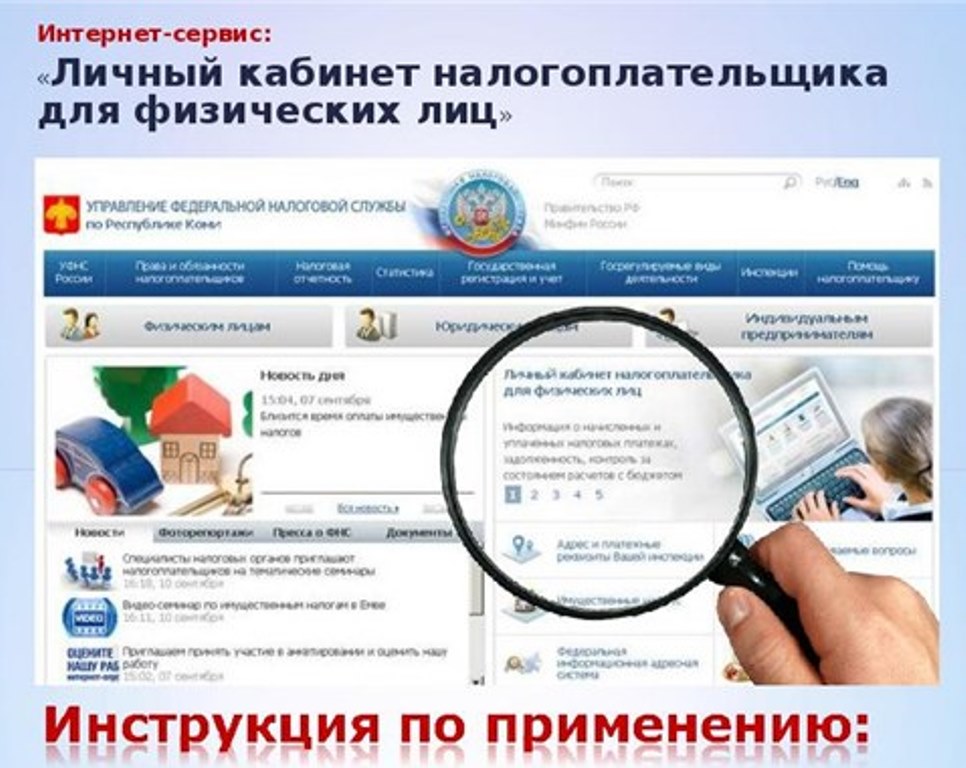

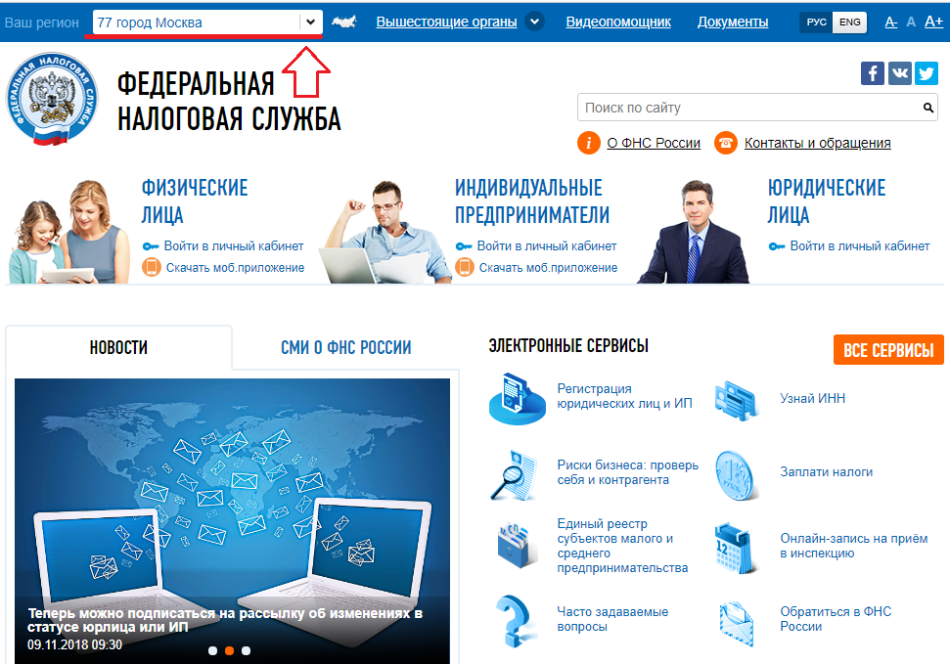

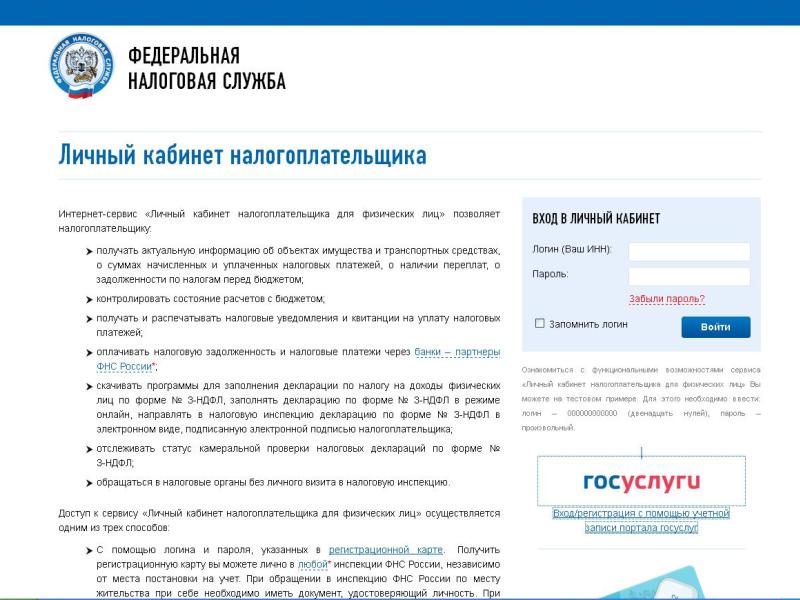

Уважаемые налогоплательщики! Межрайонная ИФНС России № 19 по Иркутской области доводит до Вашего сведения, что на официальном сайте ФНС России стал доступен еще один интерактивный сервис – «Личный кабинет налогоплательщика юридического лица», цель создания которого – улучшение процессов взаимодействия организаций с налоговыми органами России, повышение степени их информированности, обеспечение упрощенного механизма получения электронных услуг.

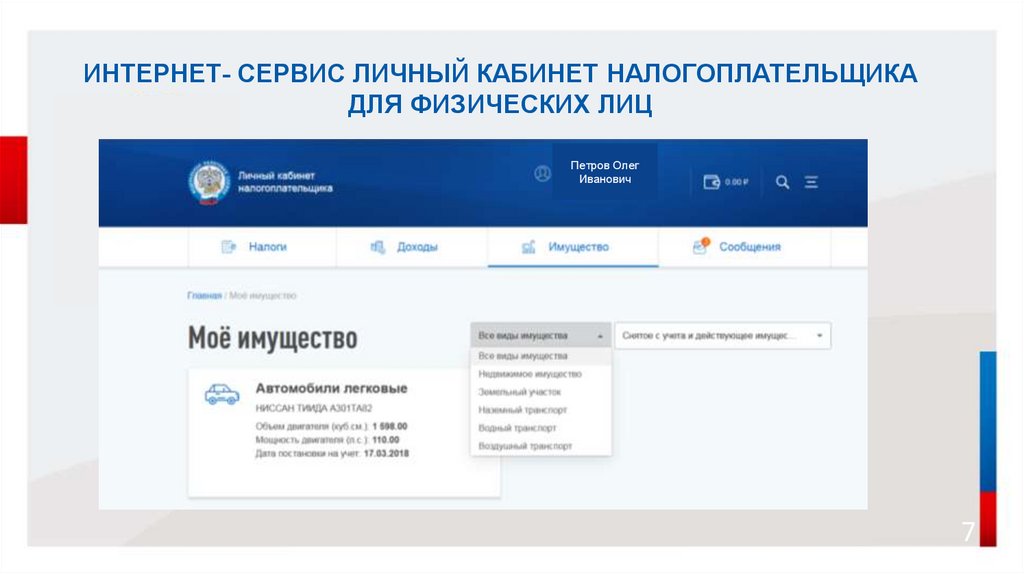

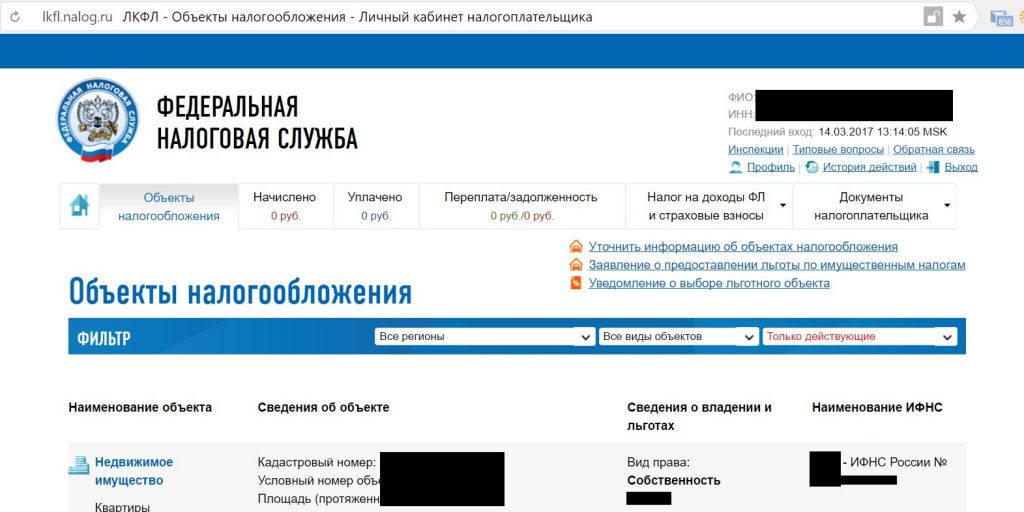

Интернет-сервис «Личный кабинет налогоплательщика юридического лица» позволяет налогоплательщику — юридическому лицу:

- получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей, об исполненных налоговым органом решениях на зачет и на возврат излишне уплаченных (излишне взысканных) сумм, о принятых решениях об уточнении платежа, об урегулированной задолженности, о неисполненных налогоплательщиком требованиях на уплату налога и других обязательных платежей, о мерах принудительного взыскания задолженности;

- получать выписку из ЕГРЮЛ в отношении самого себя;

- получать выписку из ЕГРН в отношении самого себя;

- направлять запросы и получать справку о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам;

- направлять запрос на получение справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов;

- составлять и направлять в налоговые органы заявления на уточнение невыясненного платежа, заявление на уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении, заявления о зачете/возврате переплаты, заявления для инициирования сверки расчетов с бюджетом;

- направлять в налоговый орган сообщения по формам № С-09-1, С-09-2, об открытии (закрытии) счета (лицевого счета), об участии в российских и иностранных организациях;

- получать услуги по постановке и снятию с учета организации по месту нахождения обособленного подразделения, внесению изменений в сведения об обособленном подразделении на основании формализованных электронных сообщений налогоплательщика по формам № С-09-3-1, С-09-3-2, 1-6-Учет, 3-Учет, в качестве налогоплательщика ЕНВД на основании заявлений по формам № ЕНВД-1, ЕНВД-3, 3-Учет;

- направлять документы для государственной регистрации юридических лиц или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, в налоговый орган для осуществления процедур государственной регистрации или внесения изменений в ЕГРЮЛ;

- получать информацию о ходе исполнения его заявлений и запросов самостоятельно контролировать сроки оказания услуги налоговым органом, получать решения налогового органа по направлению заявлениям.

Чтобы подключиться к личному кабинету, налогоплательщику нужно иметь квалифицированный сертификат ключа проверки электронной подписи (далее – КСКПЭП). Для получения доступа к «Личному кабинету налогоплательщика юридического лица» следует установить и настроить программное обеспечение, а также пройти процедуру регистрации и подписать соглашение об открытии доступа к сервису. Процедура регистрации проводится с использованием сервиса и не требует обращения налогоплательщика в налоговый орган. Соглашение подписывается КСКПЭП налогоплательщика.

Более подробную информацию, в том числе порядок получения доступа к сервису можно получить, при работе с сервисом: www.nalog.ru/ Электронные сервисы/ Личный кабинет налогоплательщика юридического лица.

ФАТКА | «Делойт», СНГ | Кризис

FATCA | «Делойт», СНГ | Кризис | судебный

Пожалуйста, включите JavaScript для просмотра сайта.

Статья

Требования FATCA применяются ко всем финансовым

учреждений Российской Федерации, в том числе

филиалы и дочерние компании иностранных компаний

действует на территории России.

Исследовать контент

- Кризис

Закон о соблюдении налогового законодательства в отношении иностранных счетов (FATCA), часть законодательства США, направлен на предотвращение уклонения от уплаты налогов гражданами и резидентами США посредством применения международных финансовых инструментов. FATCA устанавливает требования к финансовым учреждениям по всему миру для идентификации финансовых счетов американских налогоплательщиков и предоставления информации о них налоговым органам США.

Если финансовое учреждение не предоставит требуемую информацию, то определенные виды дохода этого финансового учреждения будут облагаться налогом у источника по ставке 30 %.

Что такое FATCA?

Россия планирует заключить межправительственное соглашение о применении FATCA. Это соглашение разработано на основе Типового межправительственного соглашения, опубликованного в июле 2012 года.

Соглашение содержит общие положения, регулирующие процесс сбора российскими финансовыми учреждениями информации о счетах американских налогоплательщиков и предоставления этой информации Налоговой службе США ( IRS). Типовое соглашение охватывает вопросы защиты персональных данных, вводит ряд новых требований и вносит ряд изменений в прежние обязательства финансовых организаций (например, отменяет требование об удержании налога у источника для российских финансовых организаций).

FATCA для российских банков

FATCA коснется всех российских финансовых организаций. Чтобы соответствовать его требованиям, финансовые учреждения должны предпринять ряд ключевых шагов, предварительный список которых приведен ниже. В целом требования FATCA касаются анализа новых и существующих клиентских счетов с целью выявления американских налогоплательщиков среди клиентов и предоставления информации о них.

Регистрация в IRS: Российские финансовые учреждения должны зарегистрироваться на портале IRS для включения в список финансовых учреждений-участников. Налоговое управление США опубликовало свои инструкции по регистрации, с которыми можно ознакомиться, перейдя по ссылке: http://www.irs.gov/Businesses/Corporations/FATCA-Registration. Чтобы быть включенными в первоначальный список, финансовые учреждения должны завершить регистрацию до 26 апреля 2014 г.

Налоговое управление США опубликовало свои инструкции по регистрации, с которыми можно ознакомиться, перейдя по ссылке: http://www.irs.gov/Businesses/Corporations/FATCA-Registration. Чтобы быть включенными в первоначальный список, финансовые учреждения должны завершить регистрацию до 26 апреля 2014 г.

Классификация дочерних компаний: Филиалы и дочерние компании финансовых учреждений также должны определить свой статус в соответствии с FATCA. Если они сами классифицируются как финансовые учреждения, к ним будут применяться некоторые требования FATCA.

Идентифицировать существующие счета: Российские финансовые учреждения будут обязаны анализировать свои продукты, чтобы идентифицировать счета клиентов, затронутых FATCA, и классифицировать их в соответствии с требованиями FATCA.

Анализ существующих счетов: После определения счетов, подлежащих анализу, финансовые учреждения должны собрать всю необходимую электронную информацию для классификации этих счетов в соответствии с требованиями FATCA. Для индивидуальных счетов финансовые учреждения должны определить, является ли владелец счета резидентом США (например, держателем грин-карты) или гражданином, а также есть ли у него признаки связи с США (например, номер телефона или почтовый адрес в США). Финансовые учреждения также должны квалифицировать владельцев индивидуальных счетов в соответствии с требованиями FATCA. В любом случае для подтверждения выбранной классификации может потребоваться дополнительная информация. Если юридическое лицо классифицируется как пассивное нефинансовое лицо, также может потребоваться информация об основных американских владельцах этого юридического лица.

Для индивидуальных счетов финансовые учреждения должны определить, является ли владелец счета резидентом США (например, держателем грин-карты) или гражданином, а также есть ли у него признаки связи с США (например, номер телефона или почтовый адрес в США). Финансовые учреждения также должны квалифицировать владельцев индивидуальных счетов в соответствии с требованиями FATCA. В любом случае для подтверждения выбранной классификации может потребоваться дополнительная информация. Если юридическое лицо классифицируется как пассивное нефинансовое лицо, также может потребоваться информация об основных американских владельцах этого юридического лица.

Провести детальную проверку существующих счетов: Для крупных счетов (например, более 1 миллиона долларов США) может быть проведена проверка бумажной документации и консультация с менеджером, ответственным за обслуживание счета, в целях предоставления дополнительного подтверждения отношение аккаунта к США.

Проверка информации, используемой для идентификации клиентов и борьбы с отмыванием денег в рамках Классификация новых счетов: В дальнейшем российские финансовые учреждения будут обязаны анализировать информацию, полученную в ходе работы с клиентом, для определения счета Классификация держателя.

Представить информацию о счетах: После классификации счетов финансовые учреждения будут обязаны регулярно предоставлять информацию (например, имя владельца счета, идентификационный номер налогоплательщика (ИНН), остаток по счету) в российские налоговые органы для дальнейшей передачи в IRS.

Какие шаги необходимо предпринять сейчас?

У нас есть проверенный подход к оказанию поддержки финансовым учреждениям в разработке мер по выполнению требований FATCA. Наша команда принимала непосредственное участие в реализации подобных проектов на территории Российской Федерации. Мы будем рады ответить на любые ваши вопросы, касающиеся понимания ключевых требований FATCA.

Дальнейшие действия

Узнайте больше о FATCA.

Вернуться к Кризису

Исследовать контент

- Кризис

Вы нашли это полезным?

Рекомендации

Налоговые правонарушения и меры воздействия в России

Согласно классификации российских правоприменительных мер и санкций за нарушение налогового законодательства, их можно разделить на три категории:

(i) меры безопасности;

(ii) Принудительный сбор налогов, и;

(iii) Санкции за налоговые правонарушения

Меры обеспечения

Среди мер обеспечения мы можем перечислить следующие:

- Пени

- Залог активов

- Гарантия

- Замораживание банковских счетов

- Арест активов

- Установление налога к уплате предполагаемым методом

По нашему мнению, «штрафные проценты» и «перерасчет налога с использованием предполагаемого метода» следует рассматривать как «санкции», а не как «меры обеспечения», но здесь мы решили следовать принципам классификации российского законодательства, изложенным в Налогового кодекса, которые относят их к мерам обеспечения. Идея закона состоит в том, что санкции следуют за правонарушениями, тогда как пени и перерасчет налога не требуют предварительного выявления налогового правонарушения.

Идея закона состоит в том, что санкции следуют за правонарушениями, тогда как пени и перерасчет налога не требуют предварительного выявления налогового правонарушения.

Меры обеспечения

Пени

Налогоплательщик обязан исчислить и уплатить пени по собственной инициативе без каких-либо указаний со стороны налоговой инспекции в отношении всех просроченных налогов (ст. 7 5) . Пени начисляются за каждый календарный день в размере 1/300 ставки рефинансирования Центрального банка России. Обязательство по уплате штрафных процентов не зависит от любых других возможных санкций.

Неуплаченные пени могут быть взысканы с юридических лиц и индивидуальных предпринимателей в порядке принудительного взыскания налогов без санкции суда. Но для принудительного взыскания штрафов с физического лица требуется постановление суда.

В целях сдерживания должностных лиц налоговой службы от злоупотреблений и злоупотреблений в законе содержится положение, запрещающее взимать пени с сумм, оставшихся неуплаченными вследствие действий должностных лиц налоговой службы, например, после замораживания банковского счета , арест имущества или арест денежных средств.

Штрафные проценты также применяются к налоговой задолженности, официально разрешенной в форме предоставленного налогового кредита (статья 67).

Залог имущества и поручительство

Залог имущества в обеспечение уплаты налогов и сборов устанавливается соглашением между налогоплательщиком или третьим лицом (залогодателем) и налоговым органом (ст. 73). Закон также предусматривает, что гарантия (личная или корпоративная) может быть выдана для обеспечения налоговой задолженности (статья 74).

Замораживание банковских счетов

Налоговый орган вправе приостановить расходные операции по банковским счетам налогоплательщика путем замораживания счетов в целях взыскания причитающихся с имеющихся денежных средств налогов (статья 76) в соответствии с правилами законодательства сбор налогов (см. ниже). Замораживание счетов может быть назначено в случае, если налогоплательщик имеет просроченную задолженность по налогам и если соответствующие налоговые декларации просрочены на 10 рабочих дней.

Отметить, что такого соответствующего права на замораживание банковских счетов нет в связи с вопросами, касающимися социальных отчислений работодателя, но такие отчисления могут быть объектом принудительного взыскания (одностороннее снятие с банковских счетов; Закон о социальных отчислениях, № 212- ФЗ от 24.07.09).

Наложение ареста на имущество

Наложение ареста на имущество может быть осуществлено для обеспечения уплаты налогов, пеней и штрафов. Существуют две возможные формы ареста активов, обе из которых могут быть предприняты в отношении организации (статья 77):

(i) Полный арест. При этом за налогоплательщиком сохраняется право владения и пользования имуществом по специальному разрешению и под контролем налогового (таможенного) органа, а право распоряжения имуществом удерживается.

(ii) Частичный захват. В этом случае за налогоплательщиком сохраняется право владения и пользования имуществом, а также распоряжение им по специальному разрешению и под контролем налогового (таможенного) органа.

Наложение ареста на имущество может быть осуществлено только с согласия прокурора и только в объеме, необходимом для исполнения просроченного обязательства. Чтобы инициировать наложение ареста на активы, налоговые органы должны представить достаточные основания полагать, что налогоплательщик намерен скрыть активы или скрыться.

Определение налога к уплате условным методом

В отдельных случаях налоговый орган вправе определять налоговое обязательство условным методом (ст. 31.1.7). В соответствии с предполагаемым методом налоговый орган может определить пересмотренное налоговое обязательство на основании иной доступной информации о конкретном налогоплательщике или налогоплательщиках в той же отрасли. Это возможно в следующих случаях:

- непредставление (или отказ) более двух месяцев от представления необходимой налоговой отчетности;

- отсутствуют достаточные бухгалтерские записи или подтверждающие документы;

- качество бухгалтерского учета не позволяет правильно рассчитать причитающиеся налоги;

- отказ в допуске налоговых инспекторов к проведению проверки в соответствующем помещении;

- когда иностранная организация безвозмездно оказывает вспомогательные и подготовительные услуги в интересах третьих лиц;

В отношении НДС к уплате на таможне (и таможенных пошлин) меры обеспечения применяются в ином порядке, предусмотренном таможенным законодательством (ст.