Содержание

Ст. 11.2 НК РФ. Личный кабинет налогоплательщика

1. Личный кабинет налогоплательщика — информационный ресурс, который размещен на официальном сайте федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, в информационно-телекоммуникационной сети «Интернет» и ведение которого осуществляется указанным органом в установленном им порядке. В случаях, предусмотренных настоящим Кодексом, личный кабинет налогоплательщика может быть использован для реализации налогоплательщиками и налоговыми органами своих прав и обязанностей, установленных настоящим Кодексом. В случаях, предусмотренных другими федеральными законами, личный кабинет налогоплательщика может быть использован также налоговыми органами и лицами, получившими доступ к личному кабинету налогоплательщика, для реализации ими прав и обязанностей, установленных такими федеральными законами.

2. Личный кабинет налогоплательщика используется налогоплательщиками — физическими лицами для получения от налогового органа документов и передачи в налоговый орган документов (информации), сведений в электронной форме с учетом особенностей, предусмотренных настоящим пунктом.

Порядок получения налогоплательщиками — физическими лицами доступа к личному кабинету налогоплательщика определяется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Налогоплательщики — физические лица, получившие доступ к личному кабинету налогоплательщика, получают от налогового органа в электронной форме через личный кабинет налогоплательщика документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах.

Документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, налогоплательщикам — физическим лицам, получившим доступ к личному кабинету налогоплательщика, на бумажном носителе по почте не направляются, если иное не предусмотрено настоящим пунктом.

Для получения документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, на бумажном носителе налогоплательщики — физические лица, получившие доступ к личному кабинету налогоплательщика, направляют в любой налоговый орган по своему выбору уведомление о необходимости получения документов на бумажном носителе.

При передаче налогоплательщиками — физическими лицами в налоговый орган через личный кабинет налогоплательщика документов в электронной форме документы, подписанные усиленной неквалифицированной электронной подписью, сформированной в порядке, установленном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с требованиями Федерального закона от 6 апреля 2011 года N 63-ФЗ «Об электронной подписи», признаются электронными документами, равнозначными документам на бумажном носителе, подписанным собственноручной подписью налогоплательщика.

Положения настоящего пункта распространяются на плательщиков сборов — физических лиц.

Положения настоящего пункта не распространяются на индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законодательством Российской Федерации порядке частной практикой, в части передачи в налоговые органы документов (информации), сведений, связанных с осуществлением ими указанной деятельности.

3. Личный кабинет налогоплательщика используется иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, для получения от налогового органа документов и представления в налоговый орган документов (информации), сведений относительно оказания услуг в электронной форме, указанных в пункте 1 статьи 174.2 настоящего Кодекса, с учетом особенностей, предусмотренных настоящим пунктом.

Доступ к личному кабинету налогоплательщика предоставляется иностранной организации со дня ее постановки на учет в налоговом органе в соответствии с абзацем первым пункта 4.6 статьи 83 и абзацем девятым пункта 2 статьи 84 настоящего Кодекса.

В случае снятия с учета в налоговом органе иностранной организации в соответствии с пунктом 5.5 статьи 84 настоящего Кодекса доступ к личному кабинету налогоплательщика такой иностранной организации сохраняется для получения документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах. При этом в случае, если иностранная организация после снятия ее с учета в налоговом органе по указанному основанию поставлена на учет в налоговом органе в соответствии с абзацем вторым пункта 4.6 статьи 83 настоящего Кодекса, личный кабинет налогоплательщика не может использоваться такой иностранной организацией для представления в налоговый орган документов (информации), сведений, указанных в абзаце первом настоящего пункта, в течение одного года со дня снятия с учета этой организации в налоговом органе.

При этом в случае, если иностранная организация после снятия ее с учета в налоговом органе по указанному основанию поставлена на учет в налоговом органе в соответствии с абзацем вторым пункта 4.6 статьи 83 настоящего Кодекса, личный кабинет налогоплательщика не может использоваться такой иностранной организацией для представления в налоговый орган документов (информации), сведений, указанных в абзаце первом настоящего пункта, в течение одного года со дня снятия с учета этой организации в налоговом органе.

При представлении иностранной организацией, указанной в настоящем пункте, в налоговый орган через личный кабинет налогоплательщика документов в электронной форме документы, подписанные усиленной неквалифицированной электронной подписью, сформированной в порядке, утверждаемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с требованиями Федерального закона от 6 апреля 2011 года N 63-ФЗ «Об электронной подписи», признаются электронными документами, равнозначными документам на бумажном носителе, подписанным собственноручной подписью представителя такой организации.

См. все связанные документы >>>

< Статья 11.1. Понятия и термины, используемые при налогообложении добычи углеводородного сырья

Статья 12. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации, представительных органов муниципальных образований, представительного органа федеральной территории «Сириус» по установлению налогов и сборов >

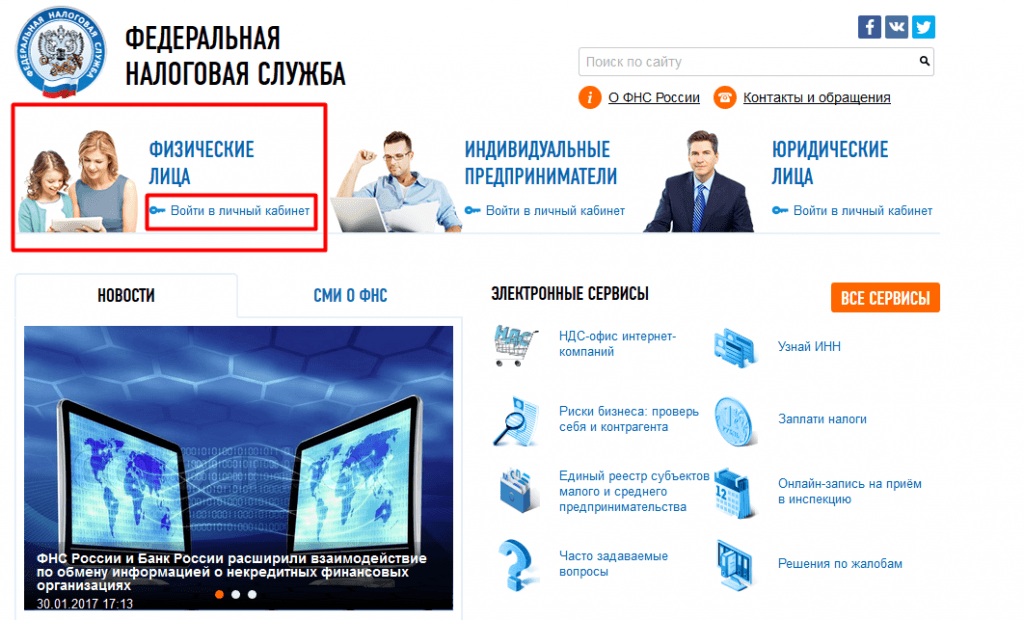

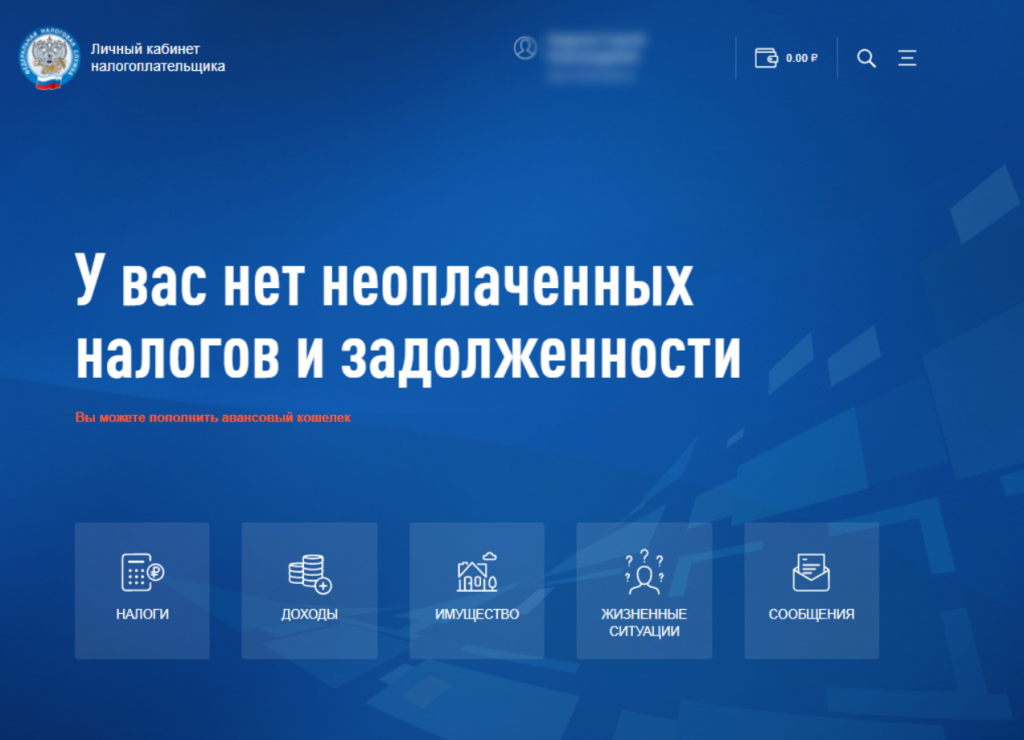

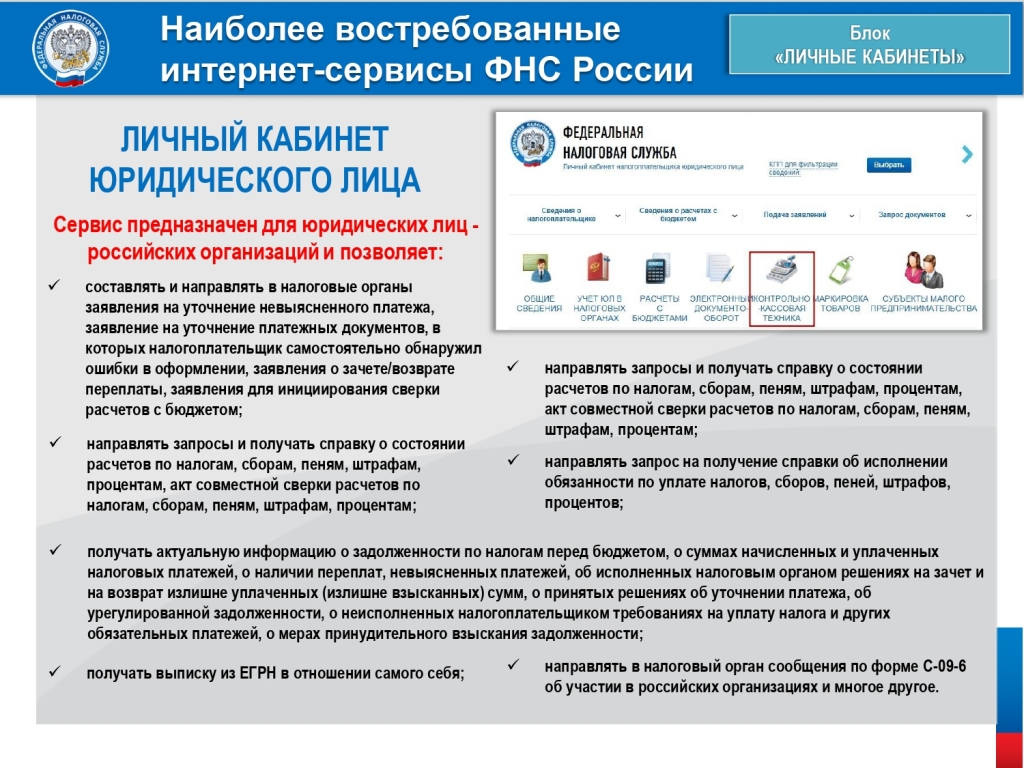

ФНС России активно развивает информационные технологии с целью предоставления на своем сайте широкого спектра электронных услуг. Электронные услуги, позволяющие узнать в онлайн-режиме информацию о состоянии расчетов по налогам (сборам), пеням и штрафам, на сегодняшний день доступны только физическим лицам.

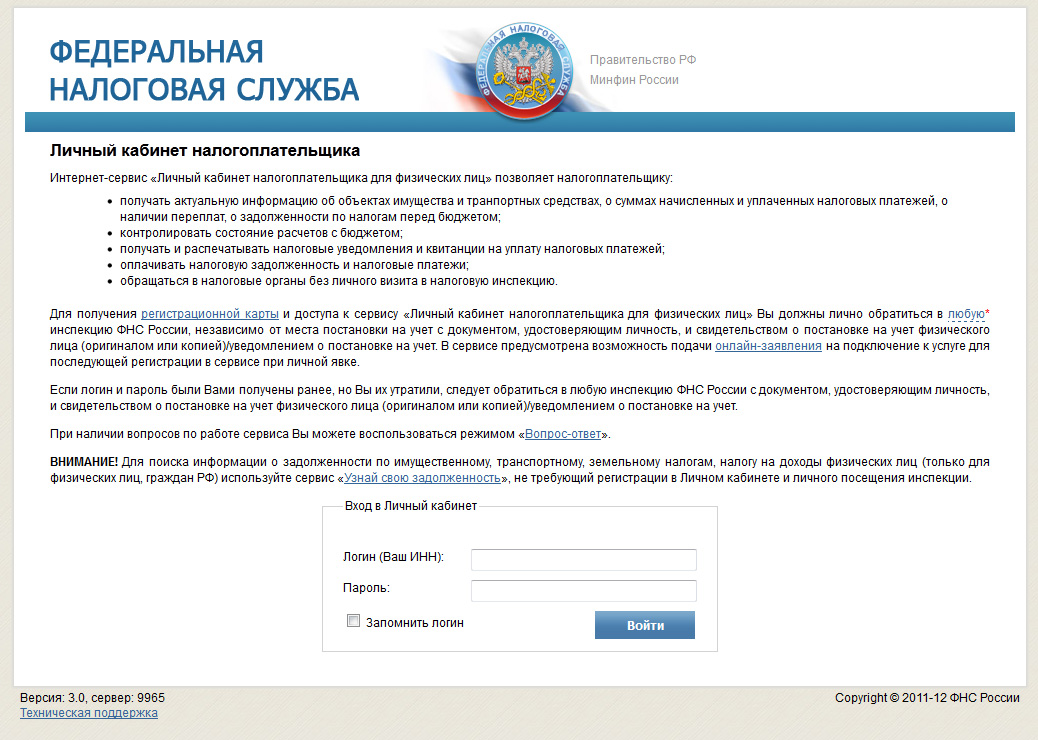

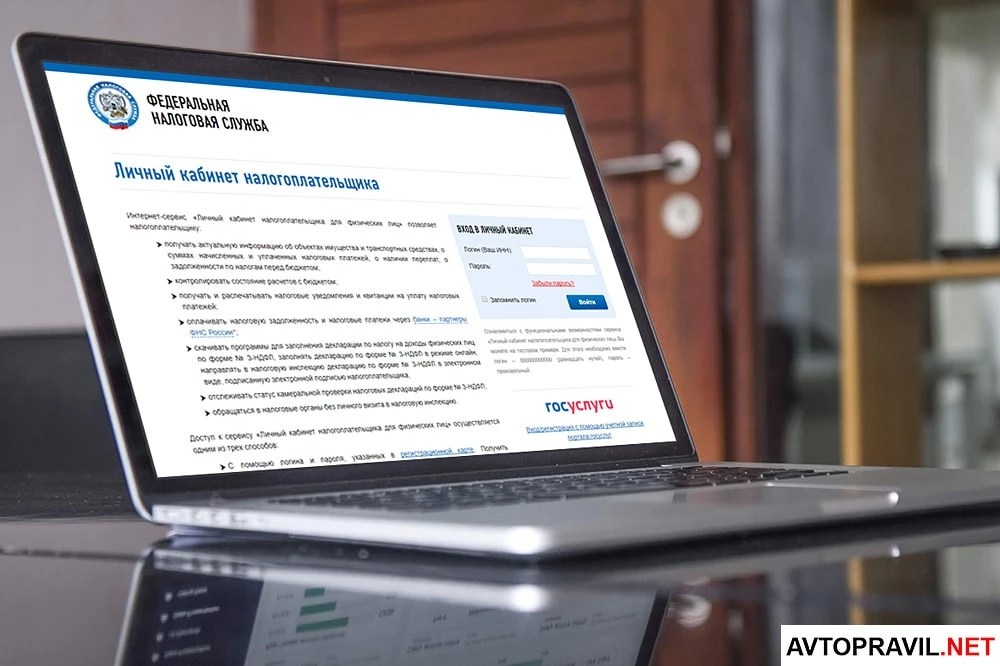

Интернет-сервис «Личный кабинет налогоплательщика для физических лиц» позволяет налогоплательщику — физическому лицу получать на сайте ФНС России актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах движимого и недвижимого имущества, контролировать состояние расчетов с бюджетом.

Был разработан и интернет-сервис «Личный кабинет налогоплательщика для юридических лиц», в котором автоматизация функций налогового администрирования и государственной регистрации осуществляется по трем направлениям:

— государственная регистрация юридического лица;

— учет юридического лица в налоговых органах;

— расчеты с бюджетом.

На сайте ФНС России также существует аналогичный электронный сервис для индивидуальных предпринимателей.

Приказом ФНС России от 10.03.2016 N ММВ-7-6/125@ сервисы «Личный кабинет налогоплательщика для физических лиц», «Личный кабинет налогоплательщика индивидуального предпринимателя», «Личный кабинет налогоплательщика юридического лица» введены в промышленную эксплуатацию.

Приказом ФНС России от 30.06.2015 N ММВ-7-17/260@ утвержден Порядок ведения личного кабинета налогоплательщика.

Приказом ФНС России от 20.08.2015 N СА-7-6/364@ утвержден Порядок формирования усиленной неквалифицированной электронной подписи налогоплательщика.

Приказом ФНС России от 26.05.2015 N ММВ-7-6/216@ «О вводе в промышленную эксплуатацию подсистемы «Личный кабинет налогоплательщика индивидуального предпринимателя» утверждены Регламент эксплуатации подсистемы «Личный кабинет налогоплательщика индивидуального предпринимателя» налоговыми органами и ФКУ «Налог-сервис» ФНС России, Рекомендации для налогоплательщика по работе с «Личным кабинетом налогоплательщика индивидуального предпринимателя».

Приказом ФНС России от 08.06.2015 N ММВ-7-17/231@ утверждены форма и формат уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика, а также Порядок и сроки направления уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика в налоговые органы физическими лицами.

Регистрация ККТ в Личном кабинете ФНС

С 1 июля 2017 года все пользователи контрольно-кассовой техники перешли на новый порядок применения ККТ с онлайн-передачей данных. Одним из положительных моментов введения нового порядка применении контрольно-кассовой техники (ККТ) является существенное упрощение процедуры регистрации, перерегистрации и снятия с учета ККТ в налоговом органе. Налогоплательщики получили возможность регистрировать приобретенную кассовую технику удаленно через свой Личный кабинет на официальном сайте ФНС России. Причем, процедура будет выполняться незамедлительно в день обращения, а не по истечении 5 дней, как это происходило ранее. Кроме того, в новых условиях отпадает необходимость в личном посещении самой налоговой инспекции, а также в обязательном привлечении специалиста Центра технического обслуживания (ЦТО) при регистрации кассового аппарата.

Налогоплательщики получили возможность регистрировать приобретенную кассовую технику удаленно через свой Личный кабинет на официальном сайте ФНС России. Причем, процедура будет выполняться незамедлительно в день обращения, а не по истечении 5 дней, как это происходило ранее. Кроме того, в новых условиях отпадает необходимость в личном посещении самой налоговой инспекции, а также в обязательном привлечении специалиста Центра технического обслуживания (ЦТО) при регистрации кассового аппарата.

Вот как выглядит процедура регистрации ККТ в Личном кабинете (ЛК) на официальном сайте ФНС России и порядок действий пользователя кассовой техники.

Порядок действий пользователя кассовой техники при процедуре регистрации ККТ в Личном кабинете (ЛК) на официальном сайте ФНС России

Провести проверку соответствия ККТ и фискального накопителя новым требованиям законодательства

Чтобы применение нового кассового аппарата было легитимным, надо использовать только те кассовые аппараты, которые включены в реестр контрольно-кассовой техники, утвержденный ФНС России. При этом в составе кассового аппарата должен быть фискальный накопитель, который, в свою очередь, также должен быть включен в реестр фискальных накопителей, утвержденный ФНС России.

При этом в составе кассового аппарата должен быть фискальный накопитель, который, в свою очередь, также должен быть включен в реестр фискальных накопителей, утвержденный ФНС России.

Только находящиеся в реестре кассовые аппараты и фискальные накопители могут обеспечить правомерную передачу информации о расчетах в адрес налоговых органов через операторов фискальных данных, как того требует Федеральный закон от 03.07.2016 № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации». Заводской номер ККТ и фискального накопителя в обязательном порядке указываются в заявлении на регистрацию кассы и автоматически проверяются ФНС.

Обязательно перед покупкой нового кассового аппарата проверьте его на предмет наличия в реестре на официальном сайте ФНС России. Для удобства пользователей ККТ на сайте разработан специальный сервис, в котором, зная модель и заводской номер ККТ, можно оперативно проверить соответствие кассового аппарата требованиям законодательства.

Вопрос о соответствии конкретной модели кассового аппарата или фискального накопителя ФНС России решает не самостоятельно, а с привлечением экспертной организации, которая выдает соответствующее заключение на каждую модель.

Заключить договор с оператором фискальных данных

Для регистрации ККТ в налоговом органе по новым стандартам Вам также потребуется договор с оператором фискальных данных (ОФД), который имеет разрешение на обработку фискальных данных. Под ОФД подразумевается юридическое лицо, созданное в соответствии с законодательством РФ и находящееся на ее территории, которое получило разрешение на обработку фискальных данных.

Разрешение на обработку фискальных данных выдает ФНС России, если соискатель соответствует установленным законом требованиям, что подтверждается, в том числе экспертным заключением. Оценка же соответствия технических средств организаций, которые претендуют на статус операторов фискальных данных, нормам законодательства осуществляется экспертными организациями.

Одним из первых операторов фискальных данных в России стала уже давно зарекомендовавшая себя на рынке компания «Такском», которая получила разрешение на обработку фискальных данных еще в августе 2016 года в соответствии с Приказом ФНС России от 31.08.2016 №ЕД-7-20/468@ (более подробная информация по ссылке)

В полномочия ОФД входит обработка фискальных данных, включающая в себя любые действия, совершаемые с применением соответствующих технических средств при формировании и (или) использовании базы фискальных данных, включая получение, проверку достоверности, сбор, запись, систематизацию, накопление, хранение в некорректируемом виде, извлечение, использование, передачу таких данных в адрес налоговых органов в виде фискальных документов, представление их налоговым органам и доступа к ним.

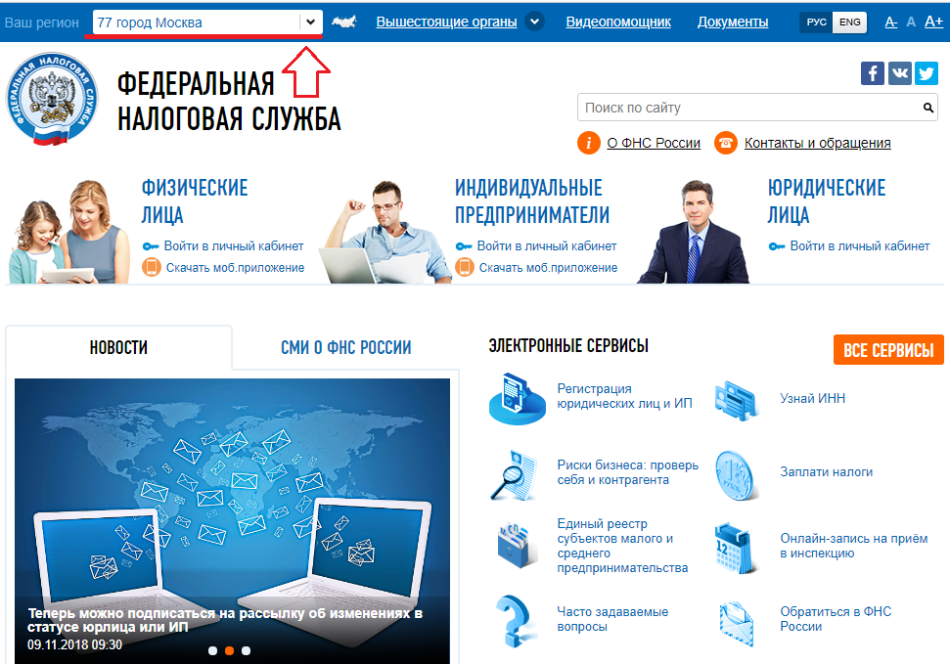

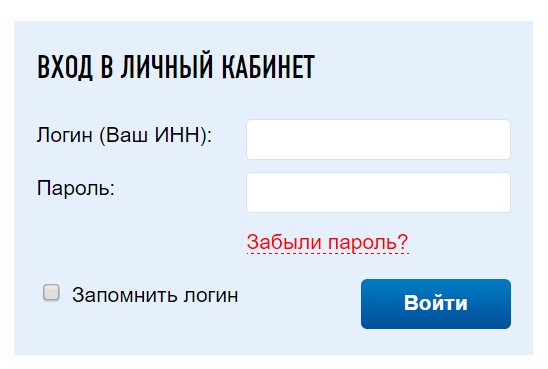

Войти в ЛК на официальном сайте ФНС России

Регистрация ККТ производится в Личном кабинете пользователя ККТ на официальном сайте ФНС России (https://www.nalog.ru) в разделе «Контрольно-кассовая техника». Данный раздел является частью Личного кабинета налогоплательщика, с которым организации и индивидуальные предприниматели знакомы уже давно (а если кто не знаком, нужно будет ознакомиться в ближайшее время).

Данный раздел является частью Личного кабинета налогоплательщика, с которым организации и индивидуальные предприниматели знакомы уже давно (а если кто не знаком, нужно будет ознакомиться в ближайшее время).

Напомню, те, кто еще не являются пользователями Личного кабинета, для регистрации должны обзавестись усиленной квалифицированной электронной подписью. Если ваша компания отправляет отчетность в электронном виде, то, скорее всего, у вас уже есть нужная электронная подпись.

Компания «Такском» является не только оператором фискальных данных, электронной отчетности и электронного документооборота, но и крупнейшим удостоверяющим центром. Узнать подробную информацию о выборе ключей электронной подписи можно на странице Удостоверяющего центра.

Оформить заявку в своем ЛК

Для электронной регистрации модели ККТ налогоплательщику в своем ЛК пользователя ККТ с помощью уже имеющегося там шаблона нужно сформировать заявку на регистрацию ККТ. Для этого необходимо указать следующие данные о:

— организации или индивидуальном предпринимателе, являющемся пользователем ККТ,

— изготовителе ККТ и ее серийном номере,

— выбранном операторе фискальных данных,

— изготовителе и экземплярах фискального накопителя, который встроен в ККТ.

Получив такую заявку, налоговый орган проводит проверку представленных данных, по результатам которой формируется регистрационный номер ККТ. Сведения об этом номере будут направлены налогоплательщику.

Сформировать отчет о регистрации ККТ

Организация или индивидуальный предприниматель, получив сведения о регистрационном номере ККТ от налогового органа, должен осуществить ряд действий по формированию отчета о регистрации (фискализации) ККТ. Для этого требуется ввести в ККТ ряд параметров, в том числе свой ИНН и регистрационный номер, который сформирован для данного экземпляра ККТ налоговым органом. Кассовый аппарат запомнит введенные данные в некорректируемом виде и передаст в налоговый орган отчет о регистрации (фискализации) ККТ.

Сформировать и отправить в налоговую инспекцию отчет о регистрации (фискализации) ККТ нужно не позднее следующего рабочего дня после получения регистрационного номера.

Получить регистрационную карточку ККТ

Получив необходимые сведения, налоговый орган формирует карточку регистрации, где помимо регистрационного номера ККТ и ИНН налогоплательщика указываются его наименование, адрес и данные фискального накопителя. Регистрационная карточка ККТ подписывается электронной подписью налогового органа и направляется в ЛК пользователя ККТ. Заверенную копию данного документа можно получить при необходимости на бумажном носителе путем обращения в соответствующую налоговую инспекцию.

Регистрационная карточка ККТ подписывается электронной подписью налогового органа и направляется в ЛК пользователя ККТ. Заверенную копию данного документа можно получить при необходимости на бумажном носителе путем обращения в соответствующую налоговую инспекцию.

Перерегистрировать ККТ в случае необходимости также можно с помощью ЛК

В деятельности организации возможен ряд ситуаций, при которых необходимо внести соответствующие записи в журнал учета и карточку регистрации ККТ в случае изменения:

— наименования организации,

— адреса места нахождения (места осуществления деятельности),

— адреса места установки кассового аппарата.

А также при:

— замене фискального накопителя,

— смене ОФД,

— других изменениях в сведениях, ранее внесенных в журнал учета и карточку регистрации ККТ.

Процедуру перерегистрации (как и другие процедуры) можно осуществить в ЛК налогоплательщика, для чего необходимо подать соответствующее заявление. В заявлении о перерегистрации нужно указать сведения, представленные при регистрации, в которые вносятся изменения. Порядок перерегистрации аналогичен порядку регистрации ККТ.

В заявлении о перерегистрации нужно указать сведения, представленные при регистрации, в которые вносятся изменения. Порядок перерегистрации аналогичен порядку регистрации ККТ.

В ближайшее время процедура регистрации ККТ станет проще. Осуществить регистрацию можно будет и в Личном кабинете ОФД. Но об этом мы расскажем в следующих материалах.

Больше информации о переходе на новый порядок применения контрольно-кассовой техники, ответы на часто задаваемые вопросы, расписание семинаров и вебинаров с экспертами в сфере ККТ и представителями ФНС, а также условия сотрудничества, можно найти на сайте ОФД «Такском».

ККТ контрольно-кассовая техника

Отправить

Запинить

Твитнуть

Поделиться

‘Технократический заполнитель’? Путин выбирает скромного главу налоговой службы премьер-министром России

Полина Иванова, Катя Голубкова нет политического профиля, который, по мнению аналитиков, может быть «технократическим заполнителем».

ФОТОГРАФИЯ: Михаил Мишустин, глава Федеральной налоговой службы России, на заседании Московского финансового форума в Москве, Россия, 6 сентября 2018 г. REUTERS/Сергей Карпухин/Фото из архива

REUTERS/Сергей Карпухин/Фото из архива

Нижняя палата парламента, в которой доминирует Кремль, которая редко выступает против Путина по важным вопросам, должна решить, утвердить ли Мишустина в четверг.

53-летний Мишустин возглавляет Федеральную налоговую службу с 2010 года и с первых дней своей карьеры работал на государственных должностях, связанных со сбором налогов.

Он заслужил похвалу за улучшение процессов сбора налогов и более чем удвоение налоговых поступлений за последнее десятилетие с 20,4 трлн рублей (331,9 долларов США).2 миллиарда), собранных за первые 11 месяцев прошлого года.

Большая часть этих доходов по-прежнему поступает от налогов на обширный энергетический сектор, но теперь все большая доля приходится на другие формы налогообложения после повышения эффективности.

Несмотря на эти успехи, имя Мишустина не фигурировало во многих списках потенциальных кандидатов на этот пост.

«Мишустин не имеет политического опыта и популярности у электората и не входит в ближайшее окружение Путина», — написала в соцсетях внештатный научный сотрудник Московского центра Карнеги Татьяна Становая.

Слайд-шоу ( 3 изображения )

Она сказала, что Мишустин вряд ли будет баллотироваться на президентских выборах из-за окончания четвертого срока Путина в 2024 году, добавив: «(Вполне вероятно) Мишустин — просто технократический заполнитель».

В России технократы были премьер-министрами и раньше, в том числе, когда Путин укреплял свою власть после 2000 года.

Дмитрий Медведев, союзник Путина, ушел с поста премьер-министра в среду, уступив место конституционным изменениям, которые дадут Путину возможность продлить свою власть после ухода с поста президента. Путин также предложил уменьшить полномочия президента и усилить полномочия премьер-министра.

Как и Путин, Мишустин увлекается хоккеем и входит в советы директоров московского хоккейного клуба ЦСКА и Федерации хоккея России.

Инженер по образованию, Мишустин поступил на работу в государственную налоговую службу в 1998 году и пять лет работал заместителем министра налогов с 1999 по 2004 год. Цифровой век. Платежи как для физических лиц, так и для предприятий стали проще и стали преимущественно онлайн-процессом.

Платежи как для физических лиц, так и для предприятий стали проще и стали преимущественно онлайн-процессом.

Цифровизация также привела к сокращению уклонения от уплаты налогов и уменьшению роли теневой экономики, поскольку многие малые и средние предприятия начали платить налоги.

Мишустин заявил газете «Ведомости» в 2018 году, что не видит возврата ка в частный сектор.

«Но если судьба выберет для меня другой путь, я буду работать в сфере инноваций, с новыми технологиями, в той же области, в которой работал всегда: трансформации, связанной с цифровой экономикой», — сказал он.

Репортаж Екатерины Голубковой, Полины Ивановой и Анастасии Лырчиковой; Письмо Полины Ивановой; Под редакцией Тома Бальмфорта и Тимоти Херитэдж

Обновление для России для поддержки нового отчета по расчету взносов в Пенсионное, Медицинское и Социальное Страхование в Microsoft Dynamics AX

Пакет обновления 1 для Dynamics AX 2009 Dynamics AX 2012 R3 Больше…Меньше

Эта статья относится к Microsoft Dynamics AX для регионов России (ru).

Введение

В этом обновлении для России представлен новый отчет по расчету взносов в пенсионный фонд, фонды медицинского и социального страхования, который необходимо представлять в налоговые органы ежеквартально в Microsoft Dynamics AX 2012 R3, AX 2012 R2 и Microsoft Dynamics AX 2009.СП1.

Дополнительная информация

В соответствии с приказом ФНС России № ММВ-7-11/551@ от 10 октября 2016 года в модуль Расчет заработной платы (Россия) (модуль Кадровый учет в Microsoft) внесены следующие изменения Dynamics AX 2009 SP1):

В рамках существующего функционала регистра РСВ-1 реализован новый отчет:

Новая кнопка Создать файл RSV встроена в форму Регистра RSV-1 для создания XML-файла в новом формате для выбранного регистра.

Существовавшая ранее кнопка «Создать файл » (использовавшаяся для создания XML-файла RSV-1 в предыдущем формате) была переименована в «Создать файл RSV-1» .

Новое поле Документ добавлено в Общие 9Вкладка 0062 формы регистра RSV-1 для хранения названия документа, уполномочивающего подписавшего/представителя.

Перед созданием отчета необходимо выполнить следующие шаги настройки:

Задайте параметры для нового отчета: Зарплата (Россия)/Учет персонала > Настройка > Шаблоны отчетов > РСВ (2017)

Определить необходимые классификационные коды доходов бюджета (КБК) для соответствующих внебюджетных фондов.

Введено новое поле Код дохода бюджета :

Список доступных кодов доходов бюджета должен быть предварительно определен в:

Информация об исправлении

Поддерживаемое исправление доступно от Microsoft. Если вы столкнулись с проблемой при загрузке, установке этого исправления или у вас есть другие вопросы по технической поддержке, обратитесь к своему партнеру или, если вы зарегистрированы в плане поддержки непосредственно в Microsoft, вы можете обратиться в службу технической поддержки Microsoft Dynamics и создать новый запрос на поддержку. Для этого посетите следующий веб-сайт Майкрософт:

Если вы столкнулись с проблемой при загрузке, установке этого исправления или у вас есть другие вопросы по технической поддержке, обратитесь к своему партнеру или, если вы зарегистрированы в плане поддержки непосредственно в Microsoft, вы можете обратиться в службу технической поддержки Microsoft Dynamics и создать новый запрос на поддержку. Для этого посетите следующий веб-сайт Майкрософт:

https://mbs.microsoft.com/support/newstart.aspxqq

Вы также можете связаться со службой технической поддержки Microsoft Dynamics по телефону, используя эти ссылки для телефонных номеров для конкретной страны. Для этого посетите один из следующих веб-сайтов Microsoft:

.

Партнеры

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contactsaa

Клиенты

https://mbs. microsoft.com/customersource/support/information/SupportInformation/global_support_contacts_eng.htm

microsoft.com/customersource/support/information/SupportInformation/global_support_contacts_eng.htm

В особых случаях плата, обычно взимаемая за обращения в службу поддержки, может быть отменена, если специалист по технической поддержке Microsoft Dynamics и связанных продуктов решит, что конкретное обновление решит вашу проблему. Обычная стоимость поддержки будет применяться к любым дополнительным вопросам поддержки и проблемам, которые не соответствуют конкретному рассматриваемому обновлению.

Как получить обновления Microsoft Dynamics AX

Это обновление доступно для ручной загрузки и установки в Центре загрузки Майкрософт

.

Скачать обновление для Microsoft Dynamics AX 2012 R3

org/ListItem»>Скачать обновление для Microsoft Dynamics AX 2012 R2

Скачать обновление для Microsoft Dynamics AX 2009 SP1

Предпосылки

Для установки этого исправления необходимо установить один из следующих продуктов:

Microsoft Dynamics AX 2012 R3

Microsoft Dynamics AX 2009 SP1