Содержание

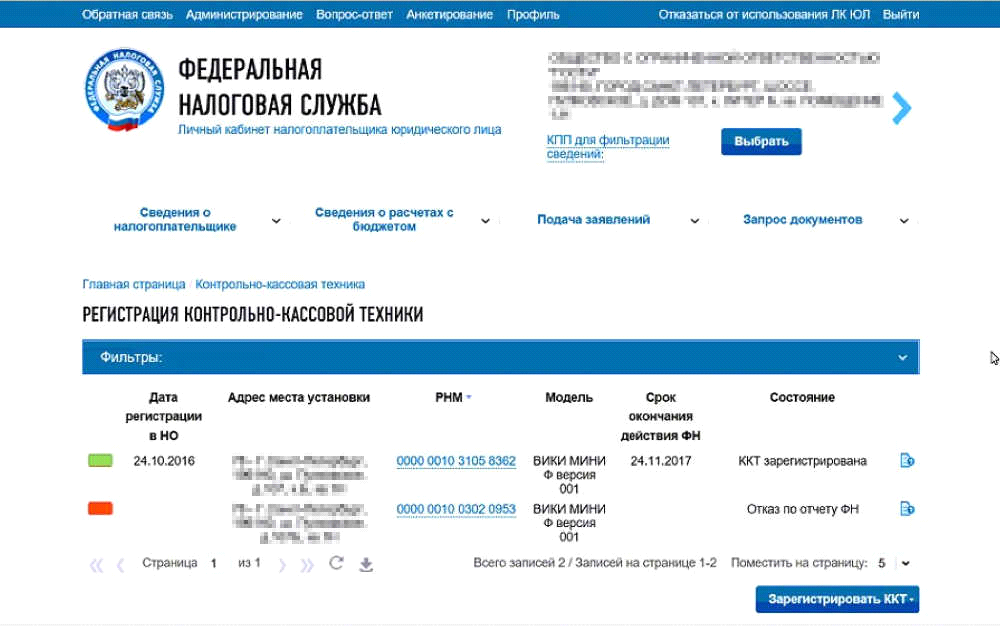

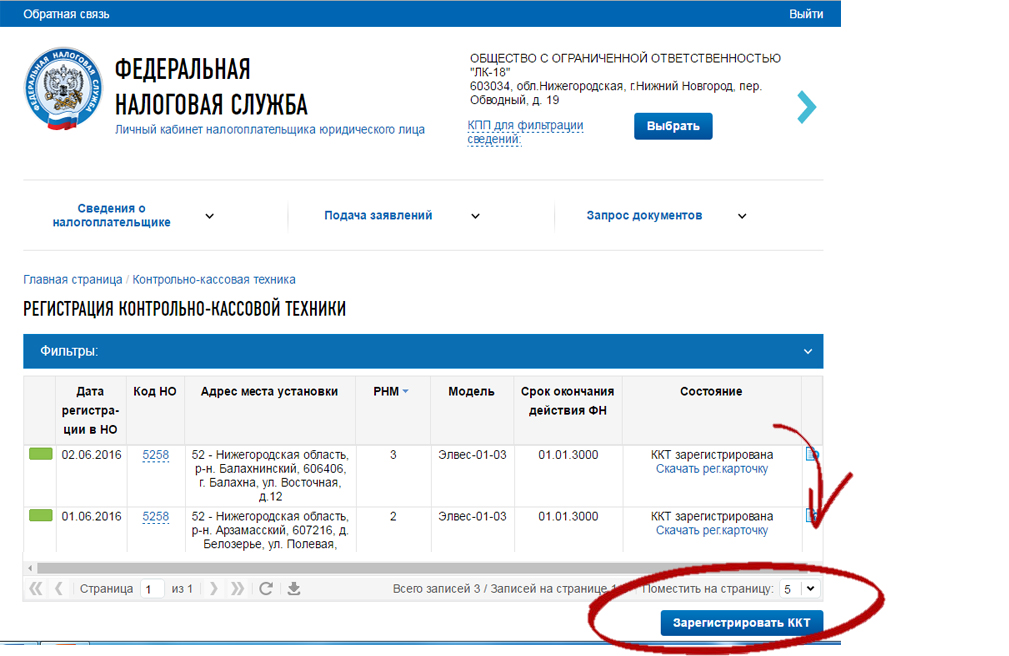

Личный кабинет Физического лица

Главная / Городской округ / Безопасность / Федеральная налоговая служба / Личный кабинет Физического лица

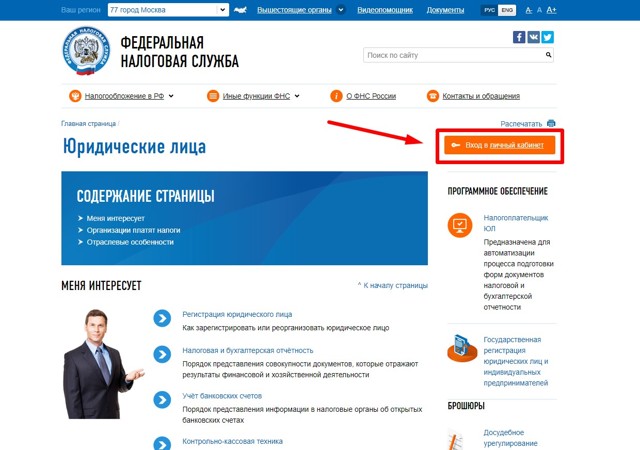

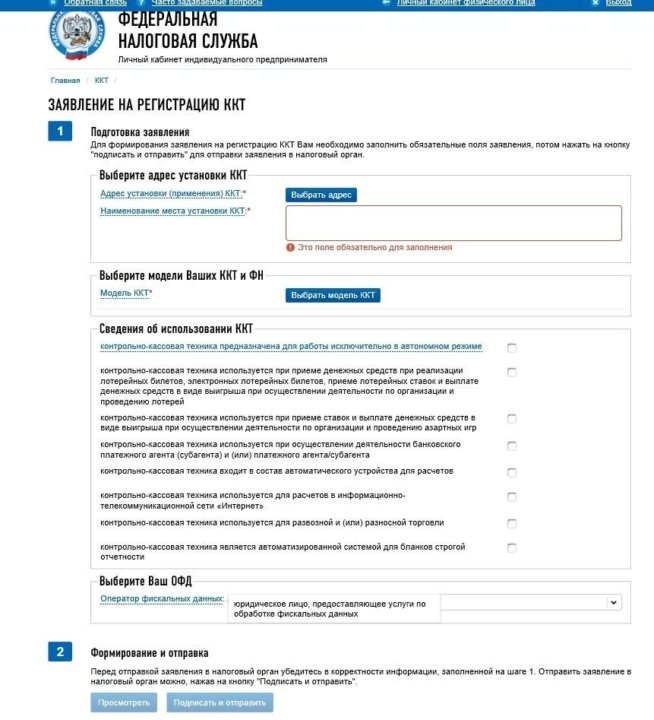

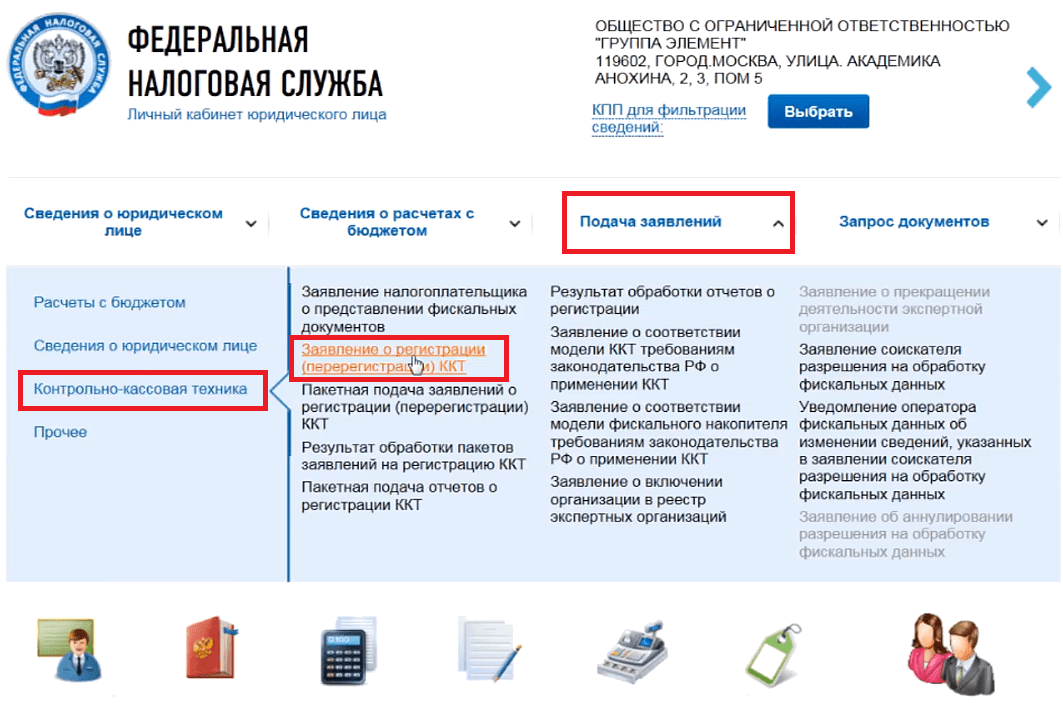

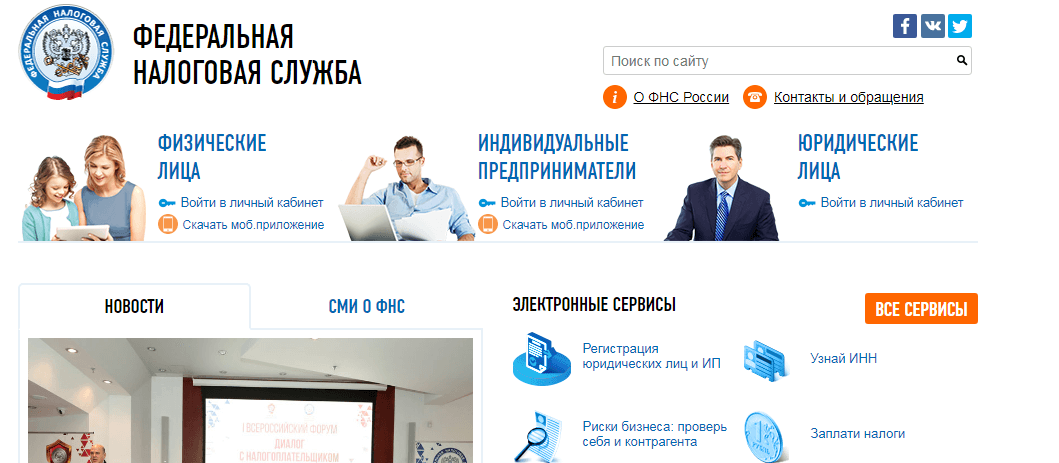

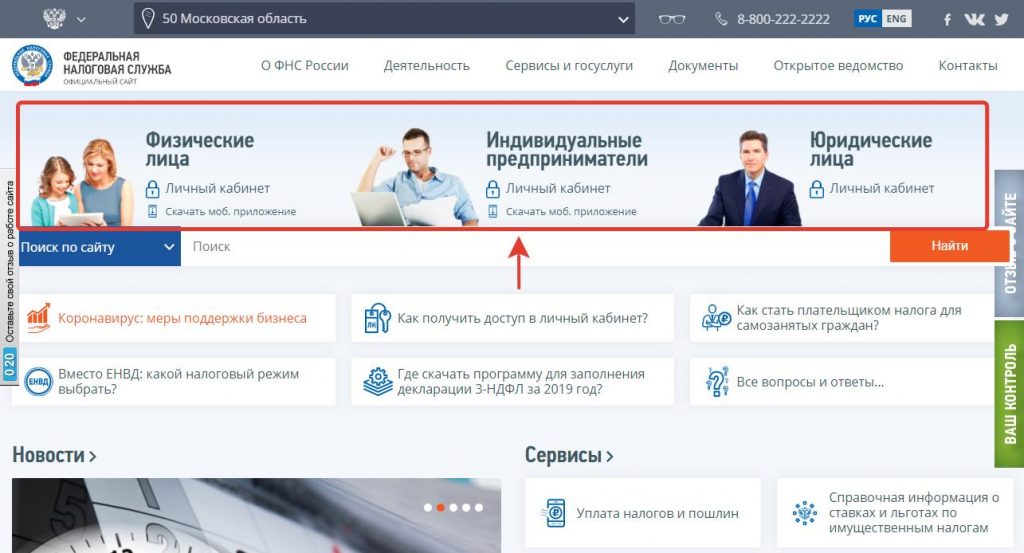

Сайт ФНС России www.nalog.ru

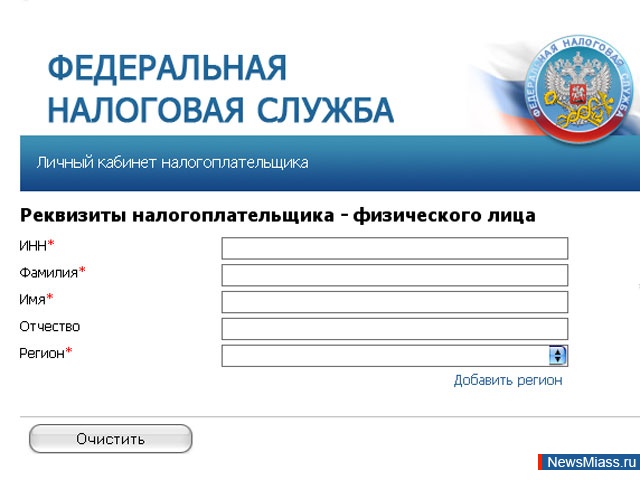

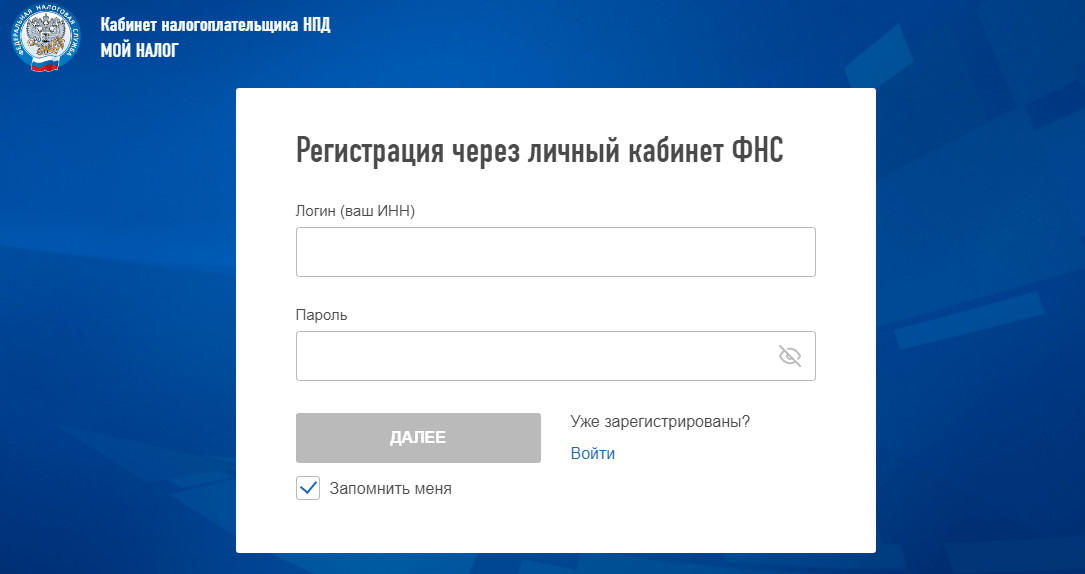

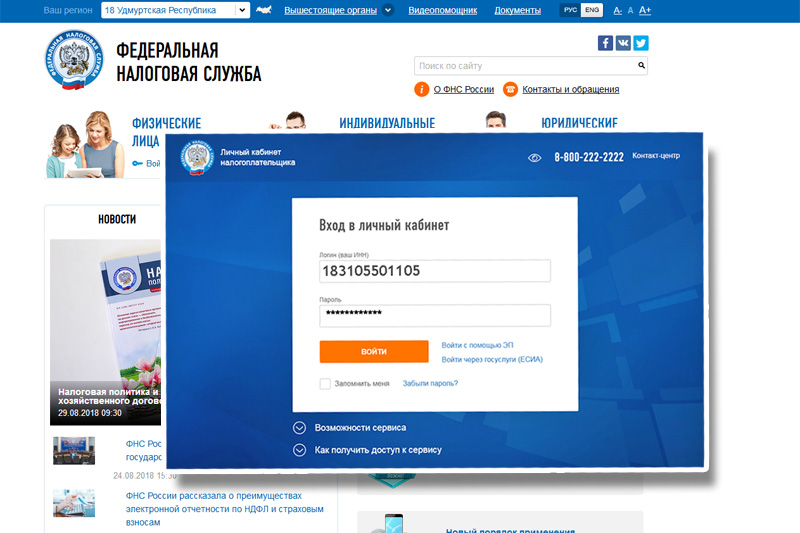

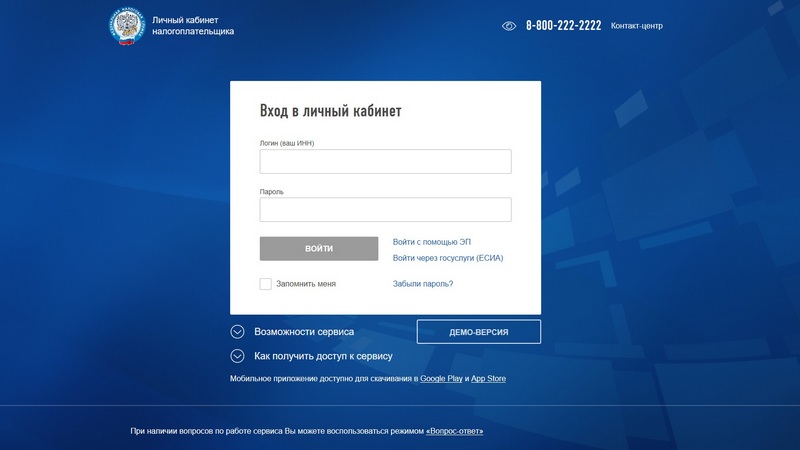

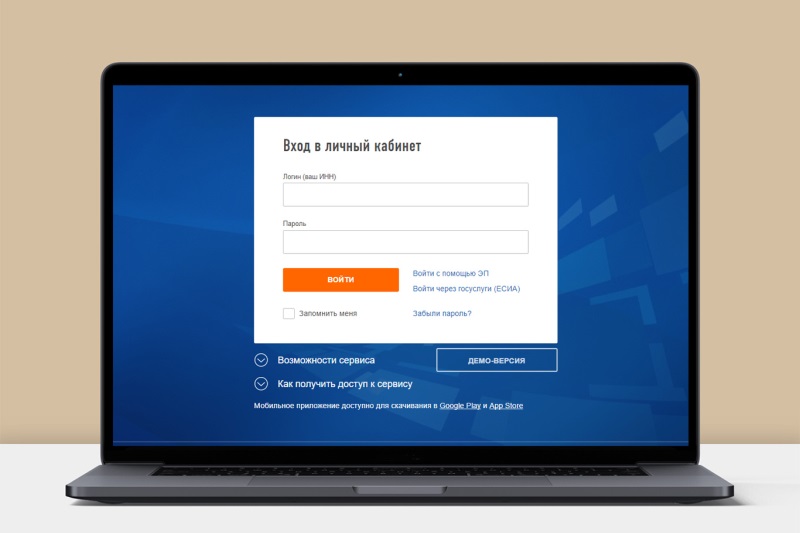

Информация, размещенная в Личном кабинете налогоплательщика физического лица, является конфиденциальной и в соответствии со ст. 102 НК РФ относится к налоговой тайне. Поэтому для получения доступа к ней необходимо оформить Регистрационную карту. В карте указывается логин налогоплательщика – его ИНН и пароль.

Независимо от места жительства и постановки на учет, гражданин имеет право подойти в любую налоговую инспекцию и получить доступ в “личный кабинет…”, при себе он должен иметь паспорт и свидетельство о постановке на учет (ИНН).

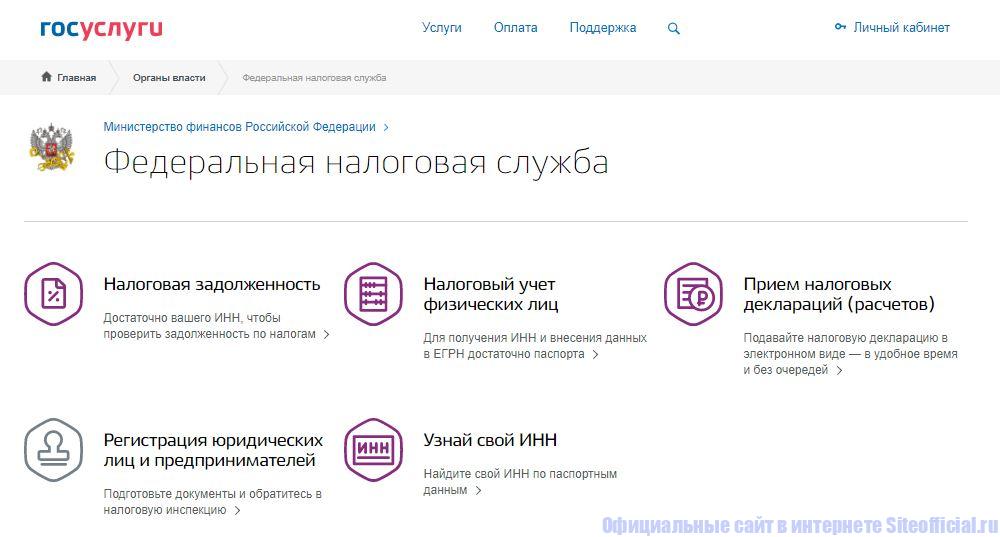

Пользователи, имеющие учетную запись на едином портале госуслуг, могут авторизоваться в сервисе «Личный кабинет налогоплательщика для физических лиц» без посещения налоговой инспекции при условии, что они ранее обращались лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА): отделение ФГУП «Почта России», МФЦ России, центр обслуживания клиентов ОАО «Ростелеком», др.

Пользователи Единого портала госуслуг, получившие реквизиты доступа (код подтверждения личности) заказным письмом по почте либо имеющие неподтвержденную учетную запись, не смогут подключиться к «личному кабинету» на сайте ФНС России с помощью учетной записи Единого портала госуслуг. Для них доступны два существующих способа подключения к «личному кабинету»: с помощью логина и пароля, получаемого в любой инспекции независимо от места жительства физического лица, либо с помощью усиленной квалифицированной электронной подписи/универсальной электронной карты.

Усиленная квалифицированная подпись выдается удостоверяющими центрами, аккредитованными Минкомсвязи России. Она может применяться при взаимодействии с различными органами исполнительной власти, а также с иными коммерческими организациями.

Усиленная неквалифицированная подпись выдается на бесплатной основе удостоверяющим центром ФНС России только в целях взаимодействия с налоговыми органами посредством сервиса «Личный кабинет налогоплательщика для физических лиц».

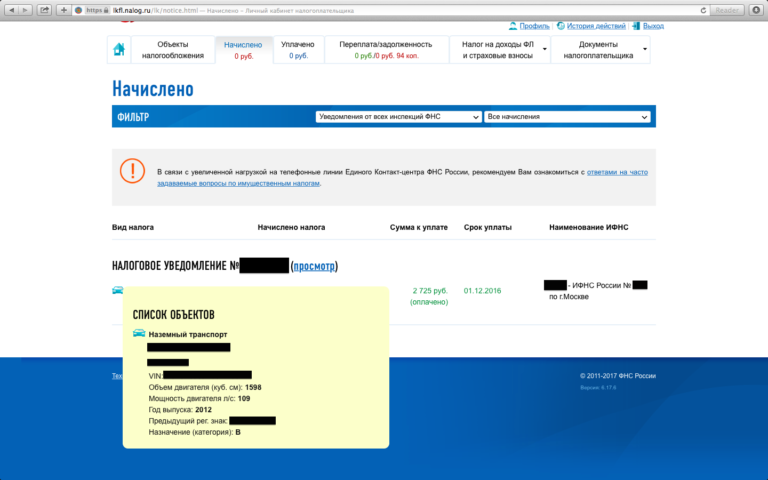

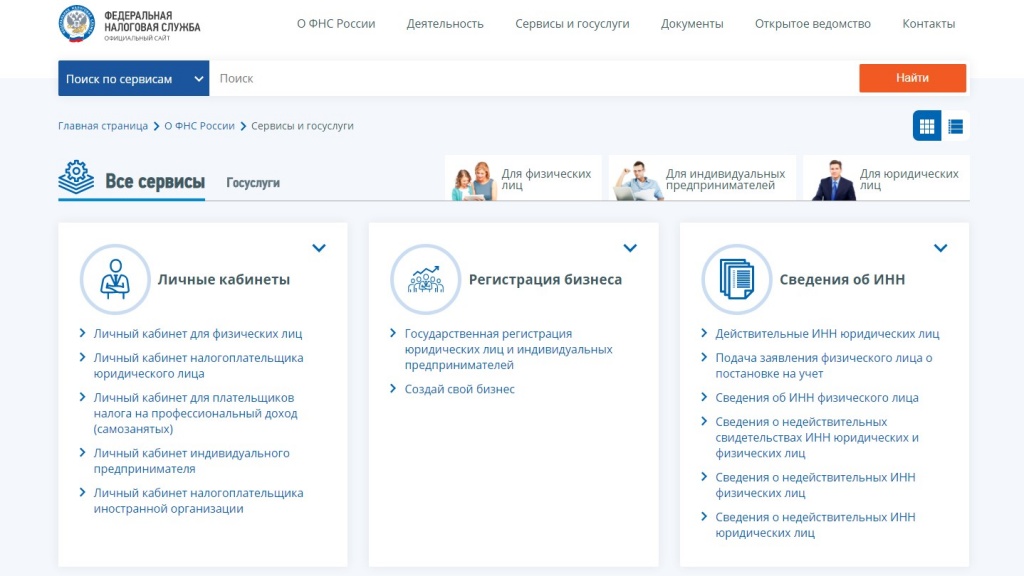

Сервис ЛК ФЛ позволяет налогоплательщику дистанционно осуществлять широкий спектр действий без личного визита в инспекцию:

— получать актуальную информацию об объектах имущества и транспортных средствах,

— контролировать состояние расчетов с бюджетом, осуществлять юридически значимый документооборот с налоговым органом, в том числе подавать декларацию о доходах 3-НДФЛ и такие документы, как заявление на зачет или возврат переплаты, заявление на предоставление налоговой льготы или заявление о счетах в иностранных банках, запросить справку о состоянии расчетов с бюджетом, об исполнении обязанности об уплате налогов, акт сверки и другие документы.

Документы, требующие подписания электронной подписью, налогоплательщик подписывает своей усиленной неквалифицированной электронной подписью, которую можно получить бесплатно в ЛК ФЛ, без дополнительных визитов в налоговую инспекцию или удостоверяющий центр.

Кроме того, сервис позволяет:

— Оплачивать налоговую задолженность и налоговые платежи, сформировав платежные документы;

— выгрузить справку 2-НДФЛ на личный компьютер в виде файла, подписанную электронной подписью налогового органа. Теперь справку 2-НДФЛ можно направить, например, в кредитные организации;

Теперь справку 2-НДФЛ можно направить, например, в кредитные организации;

-представлять в налоговый орган сообщения, уведомления, заявления о предоставлении льготы или подтверждении права на вычет;

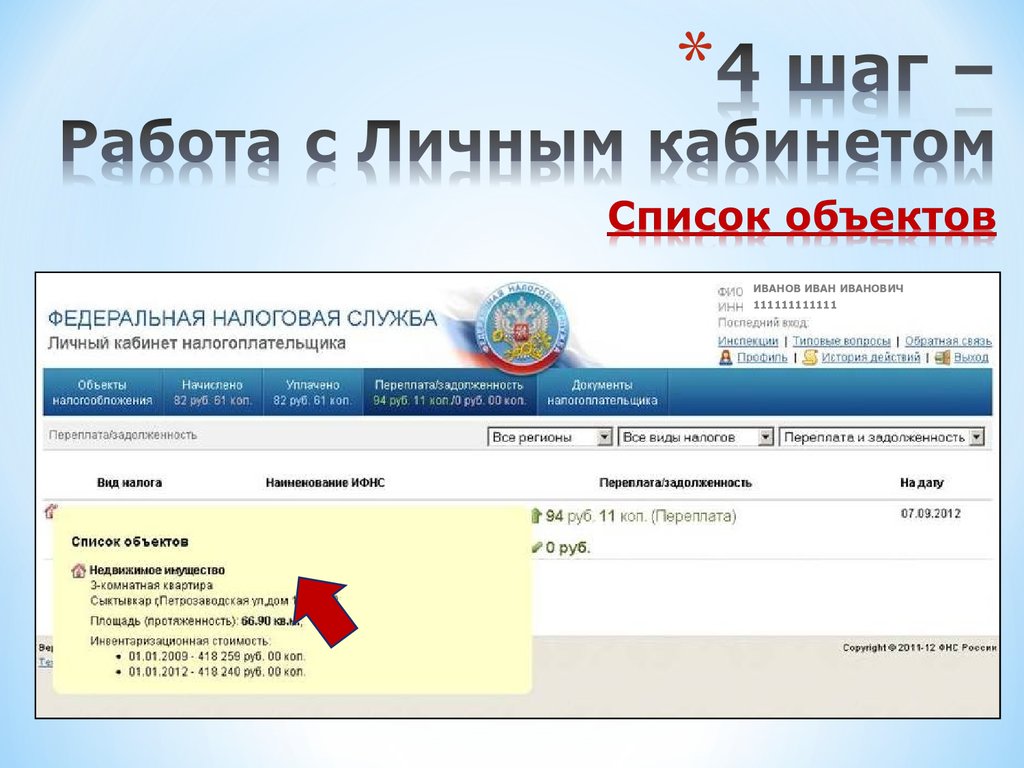

В личном кабинете налогоплательщика размещаются следующие сведения:

-об объектах недвижимого имущества, о транспортных средствах, признаваемых объектами налогообложения;

-о льготах физического лица;

-о подлежащих уплате физическим лицом суммах налога, пеней, штрафов, процентов, обязанность по исчислению которых возложена на налоговые органы;

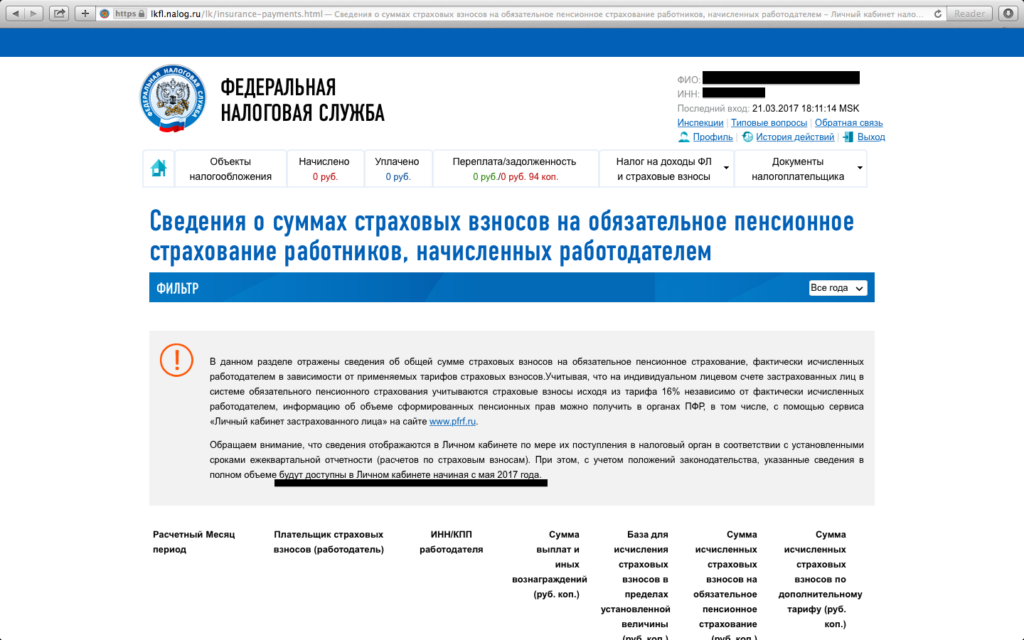

— о суммах страховых взносов, исчисленных к уплате физическим лицом;

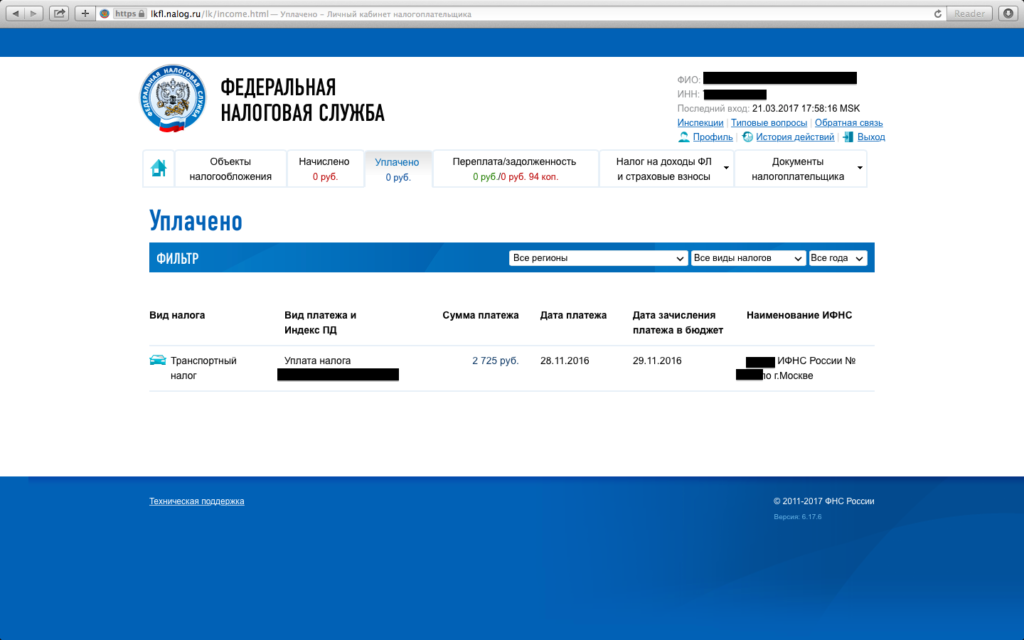

-о суммах налога, сбора, страховых взносов, пеней, штрафов, процентов, уплаченных физическим лицом;

— о состоянии расчетов с бюджетом по налогам, сборам, страховым взносам, пеням, штрафам, процентам;

-содержащиеся в справках о доходах физических лиц по форме 2-НДФЛ и налоговых декларациях по налогу на доходы физических лиц по форме 3-НДФЛ;

-о доходах физического лица, выплаченных ему налоговым агентом, от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов;

-о ходе проведения и результатах камеральной налоговой проверки налоговой декларации по налогу на доходы физических лиц по форме 3-НДФЛ;

-о вступивших в законную силу судебных актах, принятых по результатам рассмотрения дел, в которых налоговые органы являлись истцом или ответчиком;

-о платежных документах, сформированных физическим лицом и переданных в налоговые органы через личный кабинет налогоплательщика;

-используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, размещение которых осуществляется налоговым органом в личном кабинете налогоплательщика.

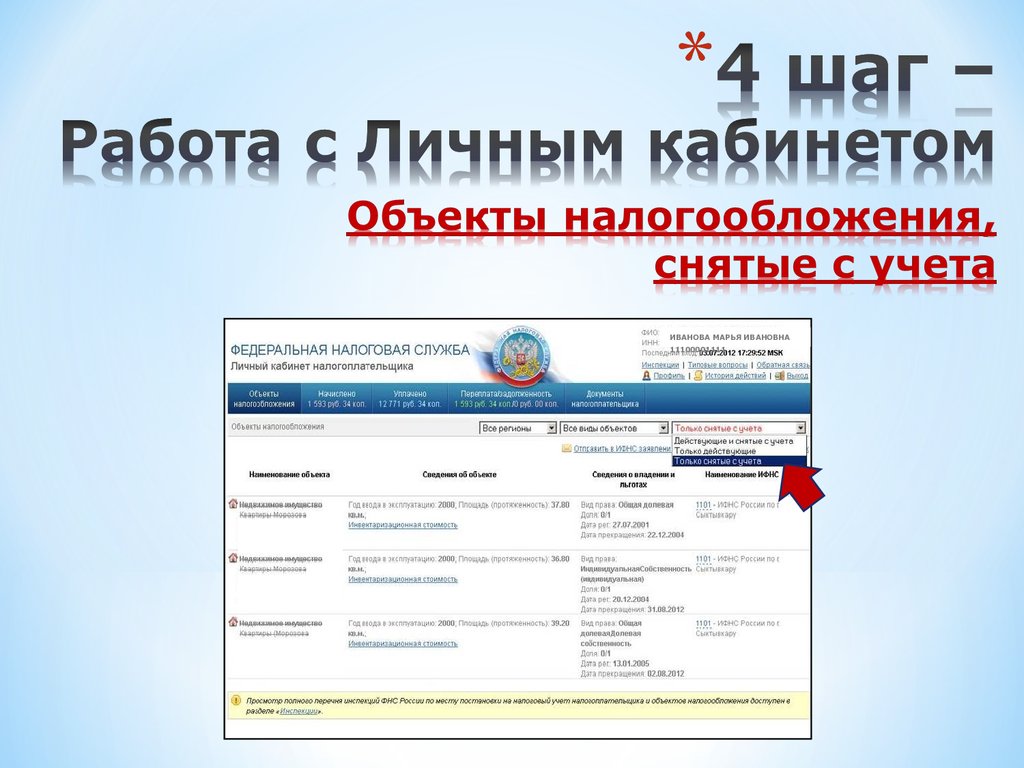

На всех страницах ЛКН справа расположены инспекции, в которые вы можете обратиться при наличии вопросов.

«Документы налогоплательщика» — здесь находится вся переписка с налоговыми органами.

Выше «Документов налогоплательщика» расположен «Профиль» с человечком. В профиле вы можете изменить ваши персональные данные, пароль, адрес эл. почты.

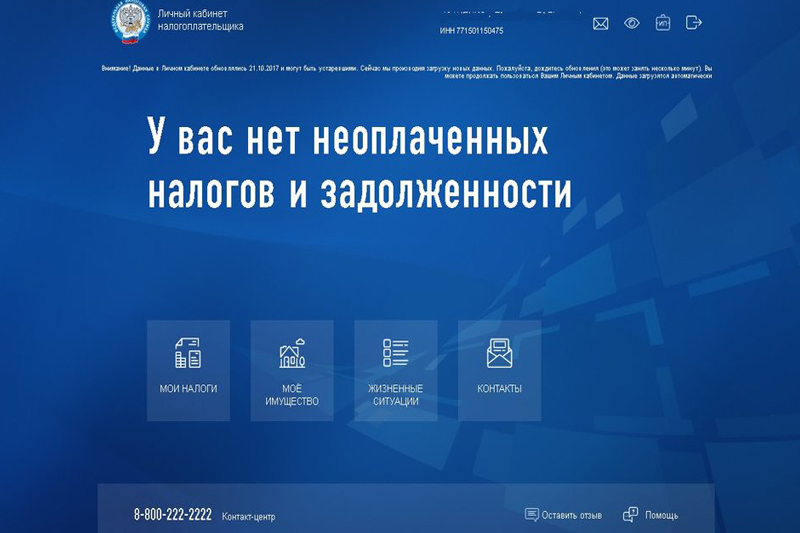

В настоящее время ФНС России завершает работы по модернизации сервиса ЛК ФЛ. Налогоплательщики уже сейчас могут ознакомиться с новой версией ЛК ФЛ с измененным дизайном, который разрабатывался по итогам опроса, с учетом предложений и замечаний налогоплательщиков.

Концепция нового ЛК – это простота и ясность изложения информации пользователю, удобство использования, в частности, возможность оплаты налогов в один клик.

Одно из главных новшеств ЛК – формула расчета налога, которая позволяет не только видеть, как рассчитывается налог и какие элементы участвуют в расчете, но также увидеть расчет налога по своему имуществу.

Другое важное новшество ЛК ФЛ – предоставление информации пользователю на основе наиболее часто возникающих у налогоплательщика вопросов, это вкладка «Жизненные ситуации». Здесь собрано порядка 50 конкретных ситуаций, с которыми сталкиваются физические лица в процессе взаимоотношений с налоговым органом, и подробное описание для каждой ситуации.

Дата публикации: 12 февраля 2018 | Категория: Федеральная налоговая служба

14 декабря Встретить Новый год без долгов призывает Межрайонная ИФНС России № 19 по Свердловской области

13 декабря 26 декабря 2022 года в 14:00 часов приглашаем принять участие в в Вебинаре по теме: «Единый налоговый счет — новая система уплаты налогов с 01.01.2023 года»

15 ноября Менее месяца остается на исполнение налоговых уведомлений за 2021 год

27 октября Приняты меры по поддержке мобилизованных лиц

27 октября Для мобилизованных лиц продлены сроки уплаты имущественных налогов

20 октября Доступен функционал перевыпуска квалифицированного сертификата ключа проверки электронной подписи в Удостоверяющем центре ФНС России

20 октября Как заплатить налоги на имущество за несовершеннолетних детей – памятка для родителей

20 октября Сервис ФНС России помогает разобраться в продлении сроков уплаты страховых взносов

6 октября Межрайонная инспекция ФНС России № 19 по Свердловской области приглашает юридических лиц, индивидуальных предпринимателей и физических лиц звонить по телефонам горячих линий в 4 квартале 2022 года

6 октября Информационные часы по теме: “Самостоятельное формирование платежных документов на сайте ФНС России www. nalog.gov.ru в сервисе “Уплата налогов и пошлин” в 4 квартале 2022 года

nalog.gov.ru в сервисе “Уплата налогов и пошлин” в 4 квартале 2022 года

инструкция и документы для возврата НДФЛ

Налоговый вычет — это возможность вернуть часть уже уплаченного налога или освободить от налога свой текущий доход от инвестиционных сделок. С помощью ИИС можно получить один из этих вычетов на ваш выбор.

Возврат уже уплаченного налога (вычет типа А). Если в определенном году вы платили НДФЛ и пополняли ИИС, то часть денег можно вернуть. Сумма возврата рассчитывается так: 13% от пополнения ИИС, но не более 52 000 ₽ и не более суммы уплаченного НДФЛ.

Например, если внести на ИИС 50 000 ₽, то можно получить: 50 000 × 13% = 6500 ₽.

Максимальная сумма вычета — 52 000 ₽. Ее можно получить, если пополнить ИИС на 400 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Получать вычет типа А можно ежегодно, если в прошедшем году вы пополняли свой ИИС и платили НДФЛ. Получить вычет можно через личный кабинет на tinkoff.ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

Получить вычет можно через личный кабинет на tinkoff.ru и через личный кабинет налогоплательщика на сайте ФНС. Подробнее про процесс получения вычета

Если закрыть ИИС раньше 3 лет с момента его открытия, то полученные вычеты придется самостоятельно вернуть налоговой.

Освобождение дохода от налога (вычет типа Б). Если с момента открытия ИИС вы ни разу не получали вычета типа А, то ваш доход от операций с ценными бумагами на ИИС будет освобожден от налога. Какой тип вычета выгоднее

Получить этот вычет можно при закрытии ИИС, если продержите его открытым не менее 3 лет.

В дополнение к налоговому вычету деньги на ИИС можно инвестировать в валюту, золото, серебро и ценные бумаги: государственные облигации и облигации компаний, акции, фонды. Про то, как получать доход с этих активов, рассказали в бесплатном курсе «А как инвестировать». Из него вы узнаете, как избежать самых частых ошибок начинающих инвесторов, защитить деньги от инфляции и собрать свой первый диверсифицированный портфель. Посмотреть курс

Посмотреть курс

Вычет на взнос на ИИС (тип А) — вид налогового вычета, при котором можно вернуть до 52 000 ₽ год. Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год. Вычет типа А можно получить уже по итогам первого года жизни вашего ИИС, но для этого нужно платить НДФЛ.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Вычет на доход по ИИС (тип Б) — это вид налогового вычета, при котором можно освободить весь доход, полученный по ИИС, от уплаты налога в 13%. Этот вычет можно получить только при закрытии счета и не раньше, чем через 3 года с момента его открытия. Подробнее о том, как выбрать тип вычета по ИИС

Тип налогового вычета не обязательно выбирать сразу — это можно сделать через три года после открытия ИИС или в момент, когда решите получить один из вычетов. Тогда вы сможете оценить доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип вычета по ИИС выгоднее

Какой тип вычета по ИИС выгоднее

Одновременно можно использовать только один тип вычета — если вы оформили вычет типа А на взносы, уже не получится освободить доход по ИИС от налога с помощью вычета типа Б, и наоборот.

В российском законодательстве существует несколько типов налоговых вычетов:

- социальный — например, за лечение и обучение;

- имущественный — например, вычет за покупку квартиры;

- инвестиционный — вычет за внесение денег на ИИС или за доходы от торговли на бирже.

Эти типы вычетов можно совмещать, но есть один нюанс: вычет — это возврат уже уплаченных вами налогов, поэтому больше, чем вы отдали в казну за год, по которому хотите получить вычет, вам не вернут.

Например, ваш НДФЛ за 2019 год составил 40 000 ₽. В том же году вы внесли на ИИС 300 000 ₽ и потратили на платное лечение еще 100 000 ₽.

Получается, что с помощью вычета типа А по ИИС вы можете вернуть 39 000 ₽ и еще 13 000 ₽ за платное лечение — в сумме это 52 000 ₽. Но налоговая вернет лишь 40 000 ₽ — столько, сколько с вас удержали НДФЛ за этот год.

Но налоговая вернет лишь 40 000 ₽ — столько, сколько с вас удержали НДФЛ за этот год.

С вычетом типа Б немного по-другому: он просто освобождает доход, полученный вами на ИИС, от налога в 13%. Правда, налог с дивидендов все равно будет удержан.

Вычет типа Б доступен только при закрытии ИИС, поэтому никак не связан с имущественными или социальными вычетами, а еще он никак не ограничен по сумме. Какой тип вычета выгоднее

Но важно помнить, что если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б при закрытии счета вы оформить не сможете. Как выбрать тип ИИС и когда это нужно сделать

Для вычета типа А — налог к возврату рассчитать достаточно просто: это всегда 13% от суммы пополнения ИИС до 400 000 ₽ за календарный год. При этом сумма вычета не может быть больше 52 000 ₽, а у вас должен быть налогооблагаемый доход за тот же год.

Например, в 2021 году вы внесли на ИИС 100 000 ₽, а ваш НДФЛ за тот же год — 20 000 ₽. В 2022 году можно запросить у налоговой возврат 13 000 ₽ — это 13% от 100 тысяч. Чтобы вернуть все 20 тысяч налога, надо было внести на ИИС почти 154 000 ₽.

В 2022 году можно запросить у налоговой возврат 13 000 ₽ — это 13% от 100 тысяч. Чтобы вернуть все 20 тысяч налога, надо было внести на ИИС почти 154 000 ₽.

Если ваш доход выше 5 000 000 ₽ и вы платите 15% НДФЛ, то максимальная сумма вычета увеличивается до 60 000 ₽. Подробнее про увеличенный вычет

Для вычета типа Б — размер не ограничен и зависит только от суммы дохода, который вы получили от сделок на ИИС. Вычет типа Б нельзя получить раньше, чем через 3 года после открытия ИИС.

Например, в начале 2018 года вы открыли ИИС и внесли на него 300 000 ₽. Вы рискнули и удачно вложились в акции, которые вскоре заметно подорожали. В начале 2021 года решили продать акции и закрыть ИИС. После продажи акций на счете стало 900 000 ₽, то есть ваш доход после вычета комиссий — около 600 000 ₽, налог с которого составит 78 000 ₽. Так как вы выбрали вычет типа Б, платить налог не нужно и деньги останутся у вас.

Тип налогового вычета не обязательно выбирать сразу — сначала вы можете оценить потенциальную доходность своих инвестиций и посчитать, какой тип вычета для вас выгоднее. Какой тип ИИС выгоднее

Какой тип ИИС выгоднее

Алгоритм действий будет зависеть от того, какой тип налогового вычета вы оформляете.

Вычет типа А — подайте заявку на упрощенный вычет через личный кабинет на tinkoff.ru. Это самый простой и быстрый способ, при котором не нужно собирать комплект документов. Либо вы можете подать заявление на вычет через личный кабинет налогоплательщика на сайте ФНС.

Как подать заявление на вычет

Вычет типа Б — на него можно подать через вашего брокера непосредственно перед закрытием ИИС либо в налоговой инспекции — также лично или онлайн.

Если подадите заявку через брокера, то при закрытии счета он просто не спишет с вас налог на доход от инвестиций. Если подадите заявку напрямую в ФНС, брокер сначала спишет налог, а потом налоговая всё проверит и начислит сумму вычета вам на карту. Обычно второй вариант занимает больше времени.

Список документов для вычета по ИИС будет зависеть от того, какой тип вычета вы хотите получить.

Упрощенный вычет типа А — самая простая и быстрая процедура получения вычета. Для его оформления не нужно собирать комплект документов. Просто подайте заявку на упрощенный вычет через личный кабинет на tinkoff.ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

Для его оформления не нужно собирать комплект документов. Просто подайте заявку на упрощенный вычет через личный кабинет на tinkoff.ru и зарегистрируйтесь в личном кабинете налогоплательщика на сайте ФНС. Как написать заявление на вычет

Вычет типа А — для него потребуется собрать такой пакет документов:

- Декларация 3-НДФЛ — она заполняется онлайн, в личном кабинете на сайте налоговой. Это не сложно, в Тинькофф-журнале есть пошаговая инструкция о том, как быстро заполнить налоговую декларацию.

- Справка 2-НДФЛ — нужна за год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы. Если у вас было несколько источников дохода, например две работы, 2-НДФЛ нужно получать отдельно по каждому из них.

- Пакет документов от брокера — мы подготовим его, как только закончится текущий календарный год действия вашего ИИС. Вам останется только скачать эти документы в приложении Тинькофф Инвестиций или в личном кабинете на tinkoff.

ru, а потом загрузить их в форму на сайте налоговой.

ru, а потом загрузить их в форму на сайте налоговой.

В приложении Тинькофф Инвестиций перейдите на вкладку «Еще» и выберите блок «Документы для вычета по ИИС»

Если в налоговой у вас попросят отчет о сделках и операциях, заверенный печатью, напишите в чат службы поддержки в приложении Тинькофф Инвестиций или на сайте tinkoff.ru. Мы подготовим этот документ в течение 10 рабочих дней и отправим вам Почтой России на любой адрес. Как правило, письма приходят в течение 1—2 недель. Как получить документы по ИИС

Если у вас несколько источников дохода и вы не хотите получать справку 2-НДФЛ по каждому из них, можно дождаться, когда эти данные появятся на сайте налоговой, — тогда их можно будет автоматически подгрузить при заполнении декларации. Как правило, ФНС выгружает данные за нужный год после 1 апреля следующего за ним года.

Вычет типа Б — для него нужно зайти в личный кабинет на сайте tinkoff.ru и закрыть ИИС с применением вычета типа Б. Мы закроем ИИС без удержания налога и в течение 30 дней переведем деньги и ценные бумаги на отдельный брокерский счет в Тинькофф.

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Упрощенный вычет типа А — это самая простая и быстрая процедура получения вычета.

Упрощенный вычет можно оформить, даже если вы планируете подавать декларацию 3-НДФЛ или получать другие виды вычетов

В таком случае отдельно подайте заявку на упрощенный вычет типа А в личном кабинете на tinkoff.ru, а при заполнении декларации 3-НДФЛ на сайте налоговой просто не указывайте инвестиционные налоговые вычеты.

Как подать заявку на упрощенный вычет на tinkoff.ru ↓

Стандартный вычет типа А — на него можно подать через личный кабинет на сайте ФНС.

Как оформить вычет типа А по обычной процедуре ↓

Вычет типа Б — в Тинькофф на него можно подать через личный кабинет на tinkoff.ru. Этот способ полностью дистанционный и не требует справок из налоговой и бумажных документов. Вычет типа Б можно оформить, если вы ни разу не получали вычет типа А и срок жизни ИИС составляет 3 года и более.

Как подать на вычет типа Б ↓

Это зависит от типа вычета.

Вычет типа А — можно получать ежегодно, пока пользуетесь индивидуальным инвестиционным счетом. Но для этого нужно платить НДФЛ и ежегодно вносить деньги на ИИС, потому что вычет рассчитывается из суммы пополнения счета за каждый год его действия.

Также важно помнить, что правом на вычет за текущий год можно воспользоваться только в течение следующих 3 лет, иначе оно пропадет.

Например, вы открыли и пополнили ИИС в 2020 году. Значит, на налоговый вычет за 2020 год вы сможете подать в 2021, 2022 и 2023 году.

Вычет типа Б — можно оформить только один раз, при закрытии ИИС. Но в нем будет учтен доход, который вы получили от инвестиций в течение всего срока действия счета.

По одному ИИС можно получить только один из этих типов вычета. То есть если по действующему ИИС вы уже хотя бы раз получили вычет типа А, то вычет типа Б вы оформить уже не сможете. Когда нужно выбрать тип вычета

Да, налоговый вычет типа А можно получать по ИИС каждый год. Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Чтобы не потерять право на вычет, нужно не закрывать ИИС минимум три года. Но когда этот срок пройдет, вы можете продолжить пользоваться счетом и всеми преимуществами, которые он дает.

Да, будет. Данный тип вычета учитывает сумму, которую вы внесли на свой индивидуальный инвестиционный счет в течение календарного года. То, какие именно бумаги вы покупали, при этом значения не имеет.

Но в целом на ИИС вы можете торговать любыми видами активов, которые доступны для сделок в приложении Тинькофф Инвестиций и на сайте tinkoff.ru.

Нет, так сделать не получится. На ИИС действуют только два налоговых вычета: тип А и тип Б. Вычет за долговременное владение ценной бумагой — когда вы не платите НДФЛ при продаже бумаги, если владели ею дольше 3 лет, — действует только на брокерском счете. В Тинькофф-журнале есть подробная статья, где описываются сходства и различия двух этих налоговых льгот.

Но при закрытии ИИС вы можете перевести ценные бумаги на брокерский счет. При переводе бумаг срок, в течение которого вы ими владели, не прервется: его будут отсчитывать с момента их покупки на ИИС. Открыть брокерский счет в Тинькофф

Открыть брокерский счет в Тинькофф

Часто задаваемые вопросы — недавно добавленные

Часто задаваемые вопросы о поиске

Поиск по теме

— Любые -Дополнительные вопросы от финансовых учрежденийСанкции, связанные с АфганистаномОбжалование определения OFAC SDN или другого листингаОценка соответствия имени OFACБазовая информация об OFAC и санкцияхСанкции БеларусиБлокирование и отклонение транзакцийСанкции БирмыСанкции китайских военных компанийСоответствие требованиям для Интернета, деятельности в Интернете и личных коммуникацийСоответствие требованиям для страховой отраслиСвязаться с OFACБорьба с терроризмом СанкцииРуководство по услугам межпрограммного соответствияСанкции КубыСанкции, связанные с киберпространствомОбъекты, принадлежащие заблокированным лицам (правило 50%)Санкции, связанные с ЭфиопиейПодача отчетов в OFACГлобальные санкции МагнитскогоСанкции, связанные с ГонконгомКак получать уведомления об обновлениях OFACКак искать в санкционных списках OFACИнформация о форматах файлов списков и загрузкахСанкции против ИранаНикарагуа Санкции, связанные с Северной КореейСведения OFAC о кредитном отчетеЛицензии OFACВопросы о виртуальной валютеСанкции России за вредоносную иностранную деятельностьСм. OFA C Полный список санкционных программ C Санкции в отношении Сомали Граждане особого назначения (SDN) и список SDN Запуск программы соответствия OFAC Санкции в отношении Судана, Дарфура и Южного Судана Санкции в отношении Сирии Санкции в отношении Украины и России Санкции в отношении Венесуэлы Слабые псевдонимы

OFA C Полный список санкционных программ C Санкции в отношении Сомали Граждане особого назначения (SDN) и список SDN Запуск программы соответствия OFAC Санкции в отношении Судана, Дарфура и Южного Судана Санкции в отношении Сирии Санкции в отношении Украины и России Санкции в отношении Венесуэлы Слабые псевдонимы

Российские санкции за вредоносную иностранную деятельность

1068. Для целей определения, принятого в соответствии с Исполнительным указом (E.O.) 14071 от 8 мая 2022 г. «Запреты, связанные с определенными услугами в области бухгалтерского учета, создания трастов и корпораций, а также консультационных услуг по вопросам управления» ( «определение»), включают ли бухгалтерские услуги подготовку и подачу налоговой отчетности?

Да. Гражданам США, где бы они ни находились, запрещается экспортировать, реэкспортировать, продавать или предоставлять, прямо или косвенно, бухгалтерские услуги, включая услуги по составлению налоговых деклараций и отчетности, любому лицу, находящемуся в Российской Федерации, если иное не освобождено или не разрешено OFAC. . См. FAQ 1059.для дополнительной информации. Обратите внимание, что данное определение исключает предоставление лицом США каких-либо услуг юридическому лицу, расположенному в Российской Федерации, которое прямо или косвенно принадлежит или контролируется лицом США, а также любые услуги в связи с ликвидацией или отчуждением юридическое лицо, расположенное в Российской Федерации, которое не принадлежит и не контролируется, прямо или косвенно, российским лицом.

. См. FAQ 1059.для дополнительной информации. Обратите внимание, что данное определение исключает предоставление лицом США каких-либо услуг юридическому лицу, расположенному в Российской Федерации, которое прямо или косвенно принадлежит или контролируется лицом США, а также любые услуги в связи с ликвидацией или отчуждением юридическое лицо, расположенное в Российской Федерации, которое не принадлежит и не контролируется, прямо или косвенно, российским лицом.

Как указано в FAQ 1067, это постановление не запрещает экспорт, реэкспорт, продажу или поставку, прямо или косвенно, программного обеспечения для подготовки налоговых деклараций в Российскую Федерацию, в отличие от услуг по подготовке и подаче налоговых деклараций. См. FAQ 1067 для получения дополнительной информации.

Выпущено

Российские санкции за вредоносную иностранную деятельность

1067. Соответствуют ли запреты, наложенные определением, принятым в соответствии с Исполнительным указом (E. O.) 14071 от 8 мая 2022 г., « Определенные услуги по бухгалтерскому учету, созданию трастов и корпораций, а также консультационные услуги по вопросам управления» («определение») запрещают американским лицам предоставлять программное обеспечение, связанное с бухгалтерским учетом, консультированием по вопросам управления или созданием трастов и корпораций, лицам, находящимся в Российской Федерации?

O.) 14071 от 8 мая 2022 г., « Определенные услуги по бухгалтерскому учету, созданию трастов и корпораций, а также консультационные услуги по вопросам управления» («определение») запрещают американским лицам предоставлять программное обеспечение, связанное с бухгалтерским учетом, консультированием по вопросам управления или созданием трастов и корпораций, лицам, находящимся в Российской Федерации?

Определение не запрещает гражданам США экспортировать, реэкспортировать, продавать или поставлять, прямо или косвенно, программное обеспечение в Российскую Федерацию, а также не запрещает лицам США предоставлять услуги, связанные с экспортом такого программного обеспечения, например проектирование и инжиниринг при условии, что такие сопутствующие услуги не подпадают под категории управленческого консультирования, бухгалтерского учета или создания трастов и корпораций.

Например, в следующем сценарии описаны действия, которые , а не , запрещается в соответствии с определением:

- Американская компания-разработчик программного обеспечения подписывает контракт с компанией, расположенной в Российской Федерации («Российская компания»), на проектирование, проектирование, лицензирование и поставку программного обеспечения, которое российская компания использует для вести внутреннюю бухгалтерию.

В рамках контракта американская компания обеспечивает постоянные обновления и услуги технической поддержки, связанные с программным обеспечением (настройка новых пользователей, устранение ошибок и т. д.).

В рамках контракта американская компания обеспечивает постоянные обновления и услуги технической поддержки, связанные с программным обеспечением (настройка новых пользователей, устранение ошибок и т. д.).

Следующие сценарии иллюстрируют деятельность, которая будет запрещена в соответствии с определением:

- Американская консалтинговая компания по вопросам управления подписывает контракт с российской компанией на оказание помощи российской компании в выборе нового корпоративного прикладного программного обеспечения. Этот контракт включает в себя оценку потребностей российской компании, предоставление компании списка возможных вариантов программного обеспечения и предоставление постоянных консультационных услуг по внедрению и использованию программного обеспечения для оптимизации прибыли российской компании.

Выпущено

Российские санкции за вредоносную иностранную деятельность Бухгалтерский учет, создание трастов и корпораций, а также услуги по управленческому консультированию», запрещают предоставление образовательных услуг, таких как онлайн-курсы университетов, по вопросам бухгалтерского учета, управленческого консультирования или создания трастов и корпораций лицам, находящимся в Российской Федерации?

Нет, при условии, что такие услуги не обходят или не обходят запрет на оказание базовых услуг лицам, находящимся в Российской Федерации.

Выпущено

Российские санкции за вредоносную иностранную деятельность Бухгалтерский учет, создание трастов и корпораций, а также услуги по управленческому консультированию», запрещают лицам из США выступать в качестве доверительных управляющих с правом голоса от имени или акций лиц, находящихся в Российской Федерации?

Да, если иное не освобождено или не разрешено OFAC.

Выпущено

Российские санкции за вредоносную иностранную деятельность

1064. Включены ли услуги исполнительного поиска и проверки в запрет на консультационные услуги по вопросам управления, введенный постановлением, принятым в соответствии с Исполнительным указом (E.O.) 14071 8 мая 2022 г., «Запреты, касающиеся определенных услуг в области бухгалтерского учета, создания трастов и корпораций, а также консультационных услуг по вопросам управления»?

Да. Для целей этого определения OFAC интерпретирует консультационные услуги по вопросам управления как включающие услуги, связанные со стратегическими бизнес-консультациями; организационное и системное планирование, оценка и отбор; разработка или оценка маркетинговых программ или их реализация; слияния, поглощения и организационная структура; политика и практика увеличения штата и кадровых ресурсов; и управление брендом. См. FAQ 1034 для получения дополнительной информации.

См. FAQ 1034 для получения дополнительной информации.

Выпущено

Российские санкции за вредоносную иностранную деятельность

1063. Соответствуют ли запреты, наложенные определением, вынесенным в соответствии с Исполнительным указом (E.O.) 14071 от 8 мая 2022 г. «Запреты в отношении определенных видов бухгалтерского учета, траста и Корпоративное формирование и консультационные услуги по вопросам управления» («решение») применяются только в отношении создания новых трастов и компаний, или запреты также применяются в отношении существующих трастов и компаний?

Запреты, налагаемые определением, не делают различия между новыми и существующими трестами и компаниями. В соответствии с определением, гражданам США запрещается предоставлять услуги по созданию трастов и корпораций лицам, находящимся в Российской Федерации, независимо от того, предоставляются ли услуги в рамках формирования нового траста или компании, либо в рамках административного или технического обслуживания. существующего треста или компании. См. FAQ 1034 для получения дополнительной информации.

существующего треста или компании. См. FAQ 1034 для получения дополнительной информации.

Кроме того, обратите внимание, что определение исключает из объема вышеупомянутых услуг: (1) любые услуги юридическому лицу, расположенному в Российской Федерации, которое прямо или косвенно принадлежит или контролируется гражданином США; и (2) любые услуги в связи с ликвидацией или отчуждением компании, расположенной в Российской Федерации, которая не принадлежит или не контролируется, прямо или косвенно, российским лицом.

Дата выпуска

Российские санкции в отношении вредоносной иностранной деятельности

1062. Соблюдаются ли запреты, налагаемые определениями, принятыми в соответствии с Исполнительным указом (E.O.) 14071 от 8 мая 2022 г. «Запреты, связанные с определенными услугами по бухгалтерскому учету, созданию трастов и корпораций, а также консультационным услугам по вопросам управления?» », и от 15 сентября 2022 г. «Запреты, относящиеся к определенным услугам квантовых вычислений», применяются к услугам, предоставляемым материнской компании, расположенной в Российской Федерации, дочерней компанией в США?

«Запреты, относящиеся к определенным услугам квантовых вычислений», применяются к услугам, предоставляемым материнской компании, расположенной в Российской Федерации, дочерней компанией в США?

Да. Запреты распространяются на услуги, оказываемые компании, расположенной в Российской Федерации («Российская компания»), любым гражданином США, включая дочернюю компанию российской компании в США.

Дата 2022 г., «Запреты, связанные с определенными бухгалтерскими услугами, созданием трастов и корпораций, а также консультационными услугами по вопросам управления» и от 15 сентября 2022 г., «Запреты, связанные с определенными услугами квантовых вычислений» («определения»), запрещают гражданам США работать в качестве наемных работников. субъектов, расположенных в Российской Федерации?

Не обязательно. Согласно определениям, гражданам США запрещается экспортировать, реэкспортировать, продавать или предоставлять, прямо или косвенно: управленческий консалтинг; услуги по созданию трастов и корпораций; бухгалтерские услуги; или услуги квантовых вычислений лицам, находящимся в Российской Федерации. Таким образом, гражданам США запрещено предоставлять эти услуги компаниям, расположенным в Российской Федерации («Российские компании»), в качестве сотрудников. Однако постановления не запрещают гражданам США оказывать другие услуги, не подпадающие под действие этих постановлений, в рамках их работы в российских компаниях.

Таким образом, гражданам США запрещено предоставлять эти услуги компаниям, расположенным в Российской Федерации («Российские компании»), в качестве сотрудников. Однако постановления не запрещают гражданам США оказывать другие услуги, не подпадающие под действие этих постановлений, в рамках их работы в российских компаниях.

Кроме того, обратите внимание, что определения исключают из объема вышеупомянутых услуг: (1) любые услуги юридическому лицу, расположенному в Российской Федерации, которое прямо или косвенно принадлежит или контролируется лицом из США; и (2) любые услуги в связи с ликвидацией или отчуждением компании, расположенной в Российской Федерации, которая не принадлежит или не контролируется, прямо или косвенно, российским лицом.

Дата обновления: 15 сентября 2022 г.

Опубликовано

Российские санкции за вредоносную иностранную деятельность и услуги по корпоративному формированию и управленческому консультированию» («определение») запрещают гражданам США занимать должности директоров компаний, расположенных в Российской Федерации?

Согласно постановлению, гражданам США запрещается экспортировать, реэкспортировать, продавать или предоставлять, прямо или косвенно, услуги по созданию трастов и корпораций лицам, находящимся в Российской Федерации. Этот запрет на услуги по созданию трастов и корпораций сам по себе не запрещает гражданам США входить в состав совета директоров компании, расположенной в Российской Федерации.

Этот запрет на услуги по созданию трастов и корпораций сам по себе не запрещает гражданам США входить в состав совета директоров компании, расположенной в Российской Федерации.

Однако это определение запрещает лицам из США предоставлять услуги номинального должностного лица или директора, в которых лицо из США по контракту выступает в качестве номинального должностного лица, директора, акционера или лица с правом подписи юридического лица от имени лица, находящегося в Российской Федерации. Федерация.

Выпущено

Санкции в отношении вредоносной иностранной деятельности в России

1059. Соответствуют ли решения, принятые в соответствии с Исполнительным указом (E.O.) 14071 от 8 мая 2022 г., «Запреты, трасты и определенные виды учета Корпоративное формирование и консультационные услуги по вопросам управления», а 15 сентября 2022 г. — «Запреты, связанные с определенными услугами квантовых вычислений» («определения»), запрещают гражданам США предоставлять услуги лицам, находящимся за пределами Российской Федерации, которые находятся в собственности или подконтрольны лицам, находящимся в РФ?

Нет, при условии, что оказание услуг не является косвенным экспортом в адрес лица, находящегося в Российской Федерации. Для целей этих определений OFAC интерпретирует «косвенное» предоставление запрещенных услуг как включающее случаи, когда выгода от услуг в конечном итоге получена «лицом, находящимся в Российской Федерации».

Для целей этих определений OFAC интерпретирует «косвенное» предоставление запрещенных услуг как включающее случаи, когда выгода от услуг в конечном итоге получена «лицом, находящимся в Российской Федерации».

В отличие от этого, OFAC не считает запрещенным предоставление услуг нероссийской компании, которая имеет физическое присутствие и деятельность за пределами Российской Федерации, включая такую компанию, которой владеют или контролируют лица, находящиеся в Российской Федерации, при условии, что услуги не будут в дальнейшем экспортироваться или реэкспортироваться лицам, находящимся в Российской Федерации.

Например, следующие сценарии описывают услуги, которые будут запрещены в соответствии с определением:

- Американский поставщик корпоративных услуг управляет трастом, учрежденным в соответствии с законодательством штата США, где траст существует преимущественно для хранения, продажи, или приобретать активы от имени учредителя, доверительного управляющего или бенефициара, являющегося физическим лицом, обычно проживающим в России.

- Американский поставщик корпоративных услуг регистрирует компанию с ограниченной ответственностью в третьей стране от имени физического лица, обычно проживающего в России, с целью владения недвижимостью, и эта компания не имеет другого физического присутствия или операций в третьей стране.

Следующие сценарии иллюстрируют услуги нероссийской дочерней компании российского лица, которые не будут запрещены в соответствии с определением:

- Американская бухгалтерская фирма предоставляет налоговые консультации и услуги по подготовке налоговой документации американской дочерней компании российской компании. Эта дочерняя компания в США имеет офис и сотрудников в Соединенных Штатах и ведет бизнес в Соединенных Штатах, и услуги не будут экспортироваться или реэкспортироваться в российскую материнскую компанию.

- Американская консалтинговая фирма по вопросам управления предоставляет стратегические бизнес-консультации дочерней компании российской компании, расположенной в третьей стране.

Эта дочерняя компания имеет офис и сотрудников в третьей стране и ведет бизнес в этой третьей стране, и услуги не будут реэкспортироваться в российскую материнскую компанию.

Эта дочерняя компания имеет офис и сотрудников в третьей стране и ведет бизнес в этой третьей стране, и услуги не будут реэкспортироваться в российскую материнскую компанию.

Дата обновления: 15 сентября 2022 г.

Опубликовано

Россия Санкции за вредоносную иностранную деятельность

1058. Что подразумевается под термином «лицо, находящееся в Российской Федерации» для целей раздела 1(а)(ii) Приказа (ИП) 14071?

Для целей раздела 1(a)(ii) E.O. 14071 OFAC толкует термин «лицо, находящееся в Российской Федерации» как включающее лиц в Российской Федерации, физических лиц, обычно проживающих в Российской Федерации, и юридических лиц, зарегистрированных или учрежденных в соответствии с законодательством Российской Федерации или любой юрисдикции в пределах Российской Федерации.

Обратите внимание, что раздел 1(a)(ii) E.O. 14071 запрещает прямой или косвенный экспорт, реэкспорт, продажу или поставку из Соединенных Штатов или лицом Соединенных Штатов, где бы они ни находились, таких услуг, определенных в соответствии с E. O. 14071. Для целей E.O. 14071, OFAC интерпретирует «косвенное» предоставление таких услуг, как когда выгода от услуг в конечном итоге получена «лицом, находящимся в Российской Федерации». См. FAQ 1059 для получения дополнительной информации.

O. 14071. Для целей E.O. 14071, OFAC интерпретирует «косвенное» предоставление таких услуг, как когда выгода от услуг в конечном итоге получена «лицом, находящимся в Российской Федерации». См. FAQ 1059 для получения дополнительной информации.

Дата выпуска

Руководство по НДС для фрилансеров в России

Независимо от того, где вы находитесь, вам придется иметь дело с российскими правилами НДС, если у вас есть клиенты в России. НДС, или налог на добавленную стоимость, представляет собой налог на потребление, взимаемый практически со всех товаров и услуг. Хотя вы, возможно, уже знаете это, вы можете не знать о конкретных правилах, касающихся вашего продукта, которым вы должны следовать, если хотите оставаться в рамках налогового законодательства.

Стандартная ставка НДС в России составляет 20 %, при этом применяются пониженные ставки 16,67 % и 0 % в зависимости от реализуемой вами продукции. Это руководство включает в себя все, что вам как фрилансеру необходимо знать об НДС (или НДС по-русски) в двух словах. Давайте начнем!

Это руководство включает в себя все, что вам как фрилансеру необходимо знать об НДС (или НДС по-русски) в двух словах. Давайте начнем!

Какие разные ставки НДС в России?

В России существует три разных ставки НДС, и фрилансеры должны взимать сумму, которая применяется к их продуктам и услугам:

- Стандартная ставка — Если товары или услуги, которые вы предлагаете, не подпадают под категорию со сниженной ставкой или нулевой ставкой, вы должны взимать стандартную ставку НДС в размере 20%.

- Пониженная ставка — Пониженная ставка установлена на уровне 16,67%. Это относится к таким предметам, как некоторые продукты питания, домашний скот, некоторые товары для детей, лекарства, вода, книги и т. д.

- Нулевая ставка — Когда товары имеют нулевую ставку, они по-прежнему облагаются НДС, но ставка НДС, которую вы должны взимать со своих потребителей, составляет 0%. Эта ставка распространяется на экспорт и сопутствующие услуги, пригородные железнодорожные пассажирские перевозки и т.

д. Хотя по нулевой ставке плата не взимается, вам следует регистрировать продажи товаров и услуг и создавать отчет на основе ваших возвратов.

д. Хотя по нулевой ставке плата не взимается, вам следует регистрировать продажи товаров и услуг и создавать отчет на основе ваших возвратов.

Кто обязан вести учет НДС в России?

НДС является крупнейшим источником федеральных доходов для России. Порога для регистрации продаж не существует, а это означает, что даже если вы совершите всего одну продажу в стране, вы должны зарегистрироваться в качестве плательщика НДС в России независимо от вашего годового дохода от продаж или предоставляемых вами услуг.

Справочник по НДС для иностранных фрилансеров в России

Иностранные граждане, работающие в России, подчиняются всеобъемлющим правилам и, в большинстве случаев, требуют получения рабочей визы/разрешения на работу. Однако разрешение на работу обычно позволяет вам работать только в той компании, которая его для вас приобрела. Таким образом, фриланс для иностранцев в России в значительной степени незаконен.

Ксоло может помочь вам зарегистрироваться для уплаты налогов в качестве фрилансера в России и оформить все необходимые документы от вашего имени. С Xolo Go вы можете использовать часть нашей компании в качестве правовой основы для выставления счетов своим клиентам в любой точке России и за ее пределами.

С Xolo Go вы можете использовать часть нашей компании в качестве правовой основы для выставления счетов своим клиентам в любой точке России и за ее пределами.

Когда следует зарегистрироваться в качестве плательщика НДС?

Заявки на постановку на учет по НДС можно подать онлайн; налоговый период с 1 января по 31 декабря. Отчитываться по НДС в ФНС России нужно ежеквартально.

Декларации по НДС должны быть поданы, а налоги должны быть уплачены не позднее 25-го числа месяца, следующего за окончанием отчетного квартала.

Как стать плательщиком НДС в России

В России управление налогами осуществляется налоговым органом страны, Федеральной налоговой службой России, подчиняющейся Министерству финансов. Вы можете зарегистрироваться для уплаты НДС онлайн, следуя этим инструкциям налоговых органов и подав соответствующее заявление.

После регистрации вы получите регистрационный номер плательщика НДС, который связывает вас в налоговой системе России в качестве юридического лица и позволяет отслеживать налоги, которые вы платите, налоговые льготы, которые вы получаете, налоги, которые вы взимаете с клиентов, и т. д.

д.

Вы также можете зарегистрироваться с помощью агента. Вы можете нанять бухгалтера (или агентство) для обработки ваших деклараций по НДС и взаимодействия с налоговой инспекцией. Xolo предоставляет такие услуги, как Xolo Go и Xolo Leap, которые помогают решить именно эту и любые другие проблемы с НДС, которые могут у вас возникнуть.

Финансовые обязательства фрилансеров, зарегистрированных по НДС в России

Регистрация плательщика НДС — это только первый шаг. Со дня вступления в силу вашей регистрации вы должны:

- Начисление НДС по правильной ставке

- После того, как вы встанете на налоговый учет, вы должны будете взимать 20% НДС с каждой продажи резиденту России

- Уплатить любой НДС, причитающийся налоговой инспекции

- Файл декларации по НДС

- Вы должны подавать налоговые декларации каждый квартал. У вас есть 25 дней на подачу и оплату после окончания каждого периода.

- Ведение учета НДС и счета НДС не менее 6-10 лет.

Счета-фактуры, по сути, являются налоговыми квитанциями, официальной записью о том, сколько налогов вы уплатили и собрали, и, следовательно, официальным подтверждением того, сколько налогов вы должны правительству. Российские счета-фактуры должны содержать следующую информацию:

- Название вашей компании и адрес

- Ваш бизнес Номер плательщика НДС

- Дата счета

- Порядковый номер счета-фактуры

- Описание товаров или услуг

- Ставка НДС, применяемая к каждой позиции

- Общая сумма, в т.ч. НДС

Если это звучит ошеломляюще, Ксоло может помочь! Мы автоматически генерируем, отправляем и храним все ваши счета в цифровом виде, поэтому вам не придется беспокоиться о том, что они потеряются в течение следующего десятилетия.

Как Ксоло может помочь?

Процесс налоговой регистрации иногда может быть сложным, но мы надеемся, что это руководство помогло развеять ваши сомнения! Если вы все еще не уверены в различных схемах, числах и документах, Xolo предлагает ряд решений, которые справятся со всеми хлопотами, пока вы сосредоточитесь на своих основных компетенциях.

С Xolo Go вы можете легко заниматься фрилансом и выставлять счета своим клиентам, даже не имея зарегистрированной компании или ООО.

- Регистрация занимает всего 10 минут, и как только вы это сделаете, налогообложение, корпоративное соответствие и все сложные расчеты НДС будут автоматически выполняться в фоновом режиме!

- Мы взимаем фиксированную ставку в размере 5% с каждого вывода средств на ваш личный банковский счет. Никаких неожиданных комиссий, никаких контрактов и никакой чуши.

Xolo Leap — это самый простой и эффективный способ создать собственную компанию через эстонское э-резидентство! Сократите время, затрачиваемое на обыденное деловое администрирование, и сосредоточьтесь на том, что у вас получается лучше всего!

- Мы предлагаем различные уровни обслуживания в зависимости от индивидуальных потребностей индивидуального предпринимателя, или, как мы их называем, Xolopreneur .

ru, а потом загрузить их в форму на сайте налоговой.

ru, а потом загрузить их в форму на сайте налоговой. В рамках контракта американская компания обеспечивает постоянные обновления и услуги технической поддержки, связанные с программным обеспечением (настройка новых пользователей, устранение ошибок и т. д.).

В рамках контракта американская компания обеспечивает постоянные обновления и услуги технической поддержки, связанные с программным обеспечением (настройка новых пользователей, устранение ошибок и т. д.).

Эта дочерняя компания имеет офис и сотрудников в третьей стране и ведет бизнес в этой третьей стране, и услуги не будут реэкспортироваться в российскую материнскую компанию.

Эта дочерняя компания имеет офис и сотрудников в третьей стране и ведет бизнес в этой третьей стране, и услуги не будут реэкспортироваться в российскую материнскую компанию. д. Хотя по нулевой ставке плата не взимается, вам следует регистрировать продажи товаров и услуг и создавать отчет на основе ваших возвратов.

д. Хотя по нулевой ставке плата не взимается, вам следует регистрировать продажи товаров и услуг и создавать отчет на основе ваших возвратов.