Содержание

условия выпуска и обсуждения в банке ВТБ

|

|

|

Classic, Classic Unembossed / World |

| |

|

|

|

| ||

|

|

|

|

| |

|

Перевыпуск карточки (всегда на новый срок) |

не взимается | |||

|

|

не установлено | |||

|

Для категории обслуживания «Прайм» в белорусских рублях: | ||||

|

Тарифный план |

«Классический» |

«Премиум» | ||

|

Размер процентной ставки на остаток денежных средств на счете, % годовых |

0,01% |

0,01% | ||

|

Сумма лимита овердрафта |

|

| ||

|

Процентная ставка по овердрафту, % годовых |

|

14,9% — при задолженности до 100 BYN 17,9% — при задолженности от 100,01 до 15 000,00 BYN | ||

|

Абонентская плата за пользование услугой «SMS-информирование», в месяц* |

не установлено | |||

|

Выпуск и обслуживание дополнительной карточки |

не установлено | |||

|

Перевыпуск карточки (всегда на новый срок) |

не взимается | |||

|

Комиссия за выдачу наличных, от суммы: |

| |||

|

в сети банка |

не установлено | |||

|

в устройствах иных банков-резидентов и банков-нерезидентов |

|

| ||

|

Сервисное обслуживание счета, в месяц*** |

| |||

|

при выполнении одного из условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца****, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

не установлено | |||

|

при одновременном не выполнении условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

5 BYN |

7 BYN | ||

|

объем безналичных операций оплаты товаров и услуг с использованием карточки, отраженных по счету в месяце начисления комиссии (платы) / сумма среднедневного остатка на счете в течение месяца |

300 BYN |

800 BYN | ||

|

|

3000 BYN***** |

8000 BYN***** | ||

|

|

300 BYN |

800 BYN | ||

|

| ||||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

не установлено | |||

|

|

| |||

|

|

| |||

|

|

|

| ||

|

| ||||

|

|

|

|

|

|

|

|

| |||

|

|

| |||

|

|

| |||

|

|

|

| ||

|

|

| |||

|

|

не взимается | |||

|

|

|

|

|

|

|

|

| |||

|

при выполнении одного из условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца****, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

| |||

|

при одновременном не выполнении условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

|

|

|

|

|

|

|

| ||

|

Сумма остатков на срочных и условных вкладных счетах в Банке, на конец предпоследнего рабочего дня месяца начисления платы |

3000 BYN***** |

8000 BYN***** | ||

|

Сумма безналичных зачислений денежных средств на счет в течение месяца****** |

300 BYN |

800 BYN | ||

|

|

|

| ||

|

|

|

| ||

|

|

| |||

|

|

не более одной карточки: Классическая платежной системы «МИР» | |||

|

|

не взимается | |||

|

|

не взимается | |||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

| |||

|

|

не взимается | |||

|

|

|

| ||

|

|

| |||

|

при выполнении одного из условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца****, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

| |||

|

при одновременном не выполнении условий: определенного объема безналичных операций оплаты товаров/услуг с использованием карточки, определенной суммы среднедневного остатка на счете в течение месяца, определенной суммы остатков на срочных и условных вкладных счетах в Банке, определенной суммы безналичных зачислений денежных средств на счет в течение месяца |

|

| ||

|

|

|

| ||

|

Сумма остатков на срочных и условных вкладных счетах в Банке, на конец предпоследнего рабочего дня месяца начисления платы |

15000 BYN***** |

25000 BYN***** | ||

|

Сумма безналичных зачислений денежных средств на счет в течение месяца****** |

3500 BYN |

5000 BYN | ||

*Абонентская плата за пользование услугой «SMS-информирование» за текущий месяц начисляется в последний рабочий день месяца (если услуга подключена на момент начисления платы), включая месяц подключения к услуге любой из банковских платежных карточек, выпущенных к счету клиента, и подлежит уплате ежемесячно не позднее 25 числа месяца, следующего за месяцем начисления; абонентская плата не устанавливается / не взимается:

-

при приостановлении операций по счету для закрытия, включая месяц приостановления; -

при отсутствии движения по счету в текущем месяце; -

при отсутствии выданных карточек и карточек с текущим сроком действия; -

при отключении услуги посредством «Интернет-банк»/»М-банкинг» не позднее дня, предшествующего последнему рабочему дню месяца отключения.

Отключение/подключение услуги «SMS-информирование» возможно осуществить бесплатно посредством сервиса «Интернет-банк» или мобильного приложения VTB mBank, а за отключение услуги в офисе банка или по телефонам банка взимается плата в соответствии с пунктом 9.5.8. тарифов.

** Указанные лимиты на снятие наличных в устройствах иных банков без взимания комиссии устанавливаются в месяц в зависимости типа карточки, но расчет общей суммы снятия наличных без взимания комиссии осуществляется по счету (по дате совершения операции в текущем месяце), включая операции по основной и дополнительной карточке.

Без ограничений для карточек Signature, выпущенных работникам организаций в рамках примечания к п. 9.1.4.2. Тарифов Раздела 9.1.

*** Сервисное обслуживание счета включает в себя услугу по выпуску и перевыпуску на новый срок основной карточки, предоставлению выписки по счету, обслуживанию операций, совершенных с использованием выпущенных к счету карточек, и предоставлению иных услуг, за исключением операций/услуг, за совершение/получение которых установлена отдельная плата в зависимости от продукта и даты заключения договора об использовании карточки. Рассчитывается в последний рабочий день месяца, начиная с месяца открытия банковского счета. Плата не начисляется и не взимается при отсутствии движения по банковскому счету в текущем месяце либо приостановлении операций по банковскому счету для закрытия, включая месяц приостановления. Подлежит уплате ежемесячно не позднее 25 числа месяца, следующего за месяцем начисления. Плата не устанавливается для карточек Signature и Infinite, выпущенных работникам организаций в рамках примечания к п. 9.1.1. Тарифов Раздела 9.1.

Рассчитывается в последний рабочий день месяца, начиная с месяца открытия банковского счета. Плата не начисляется и не взимается при отсутствии движения по банковскому счету в текущем месяце либо приостановлении операций по банковскому счету для закрытия, включая месяц приостановления. Подлежит уплате ежемесячно не позднее 25 числа месяца, следующего за месяцем начисления. Плата не устанавливается для карточек Signature и Infinite, выпущенных работникам организаций в рамках примечания к п. 9.1.1. Тарифов Раздела 9.1.

При расчете объема безналичных операций оплаты товаров и услуг с использованием карточки учитываются операции в пользу организаций торговли и сервиса (за исключением операций в системе АИС «Расчет — ЕРИП, покупки квази-наличных). Сумма возврата по совершенным ранее операциям уменьшает объем безналичных операций оплаты товаров и услуг, учитываемый в расчетном периоде.

**** При расчете суммы среднедневного остатка на счете остаток денежных средств за выходные и праздничные дни принимается равным остатку денежных средств на счете на конец предыдущего рабочего дня, а в последнем расчетном периоде в объеме среднедневных остатков не учитывается сумма капитализации.

***** Эквивалент в BYN, рассчитанный по курсу Национального банка РБ, действующего на дату расчета.

****** Не включаются в расчет безналичные зачисления через систему АИС «Расчет» (ЕРИП) и посредством перевода денежных средств с использованием карточек, зачисления посредством устройств Банка и систем дистанционного банковского обслуживания Банка, зачисления со счетов физических лиц в Банке, выплаты Банком процентного дохода и возврат Банком сумм вкладов/депозитов, возвраты по совершенным ранее операциям с использованием карточки, зачисления по программе лояльности «BonusBOX», начисление процентов за пользование денежными средствами на остаток по счету, зачисления по исправительной записи.

Запсибкомбанк и ВТБ: объединение во благо клиента

Фото: предоставлено Запсибкомбанком

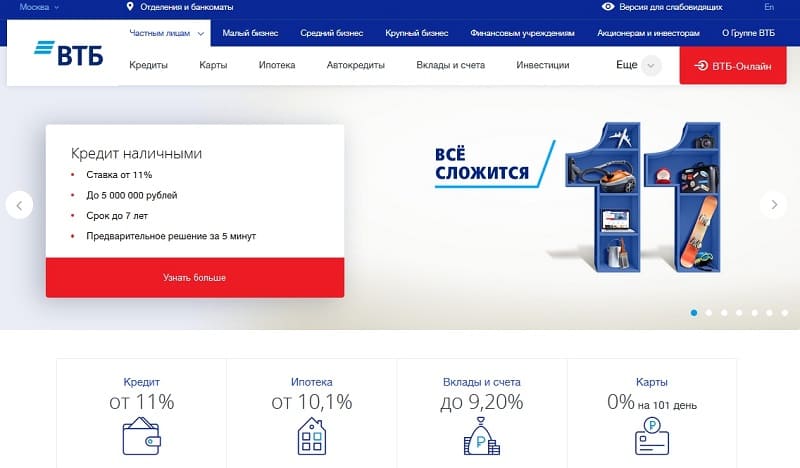

Запсибкомбанк, родившийся в Тюменской области, сегодня входит в Группу ВТБ. Наступивший переходный период является ключевым этапом интеграции Запсибкомбанка и ВТБ. Главная цель процесса – переход на платформу единого банка, объединение лучших продуктовых решений и предоставление первоклассного сервиса. Интеграция предполагает ряд важных преобразований, которые вполне ожидаемо вызывают вопросы со стороны клиентов. Ответы на самые частые вопросы от клиентов – физических лиц мы собрали в полезном материале.

Интеграция предполагает ряд важных преобразований, которые вполне ожидаемо вызывают вопросы со стороны клиентов. Ответы на самые частые вопросы от клиентов – физических лиц мы собрали в полезном материале.

КРЕДИТЫ

Изменятся ли условия по действующим кредитам?

Принципиально ничего не меняется. Клиенты могут оплачивать кредиты всеми способами, доступными им ранее, в том числе через дистанционные каналы обслуживания Запсибкомбанка: Интернет-банк и его мобильное приложение. Также клиентам для осуществления данных операций доступна банкоматная сеть банка ВТБ, а это более 15 тысяч банкоматов по всей стране. В дальнейшем для удобства клиентов будут организованы «удаленные рабочие места» в офисах банка ВТБ.

Возможно ли прямое рефинансирование клиентов внутри группы ВТБ?

Для новых клиентов услуга рефинансирования предоставляется на особых условиях внутри группы ВТБ. В таком случае заемщик может получить реальную выгоду в процентной ставке в соответствии с теми условиями, которые будут действовать в банке ВТБ на момент обращения. Для оформления услуги необходим минимальный пакет документов. Заявку на рефинансирование в банк ВТБ можно подать также в офисах Запсибкомбанка.

Для оформления услуги необходим минимальный пакет документов. Заявку на рефинансирование в банк ВТБ можно подать также в офисах Запсибкомбанка.

Если клиент перейдет на обслуживание по зарплате в другой банк, это повлияет на процентную ставку по выданному кредиту?

Тем заемщикам, которые имеют кредиты в Запсибкомбанке и перешли на получение заработной платы на карту банка ВТБ, процентная ставка не повышается. Однако, стоит обратить внимание на то, что если клиент перейдет на обслуживание по зарплате в другой банк, то в соответствии с условиями договоров, банк вправе повысить процентную ставку по уже выданному кредиту.

ВКЛАДЫ

Изменится ли обслуживание для вкладчиков?

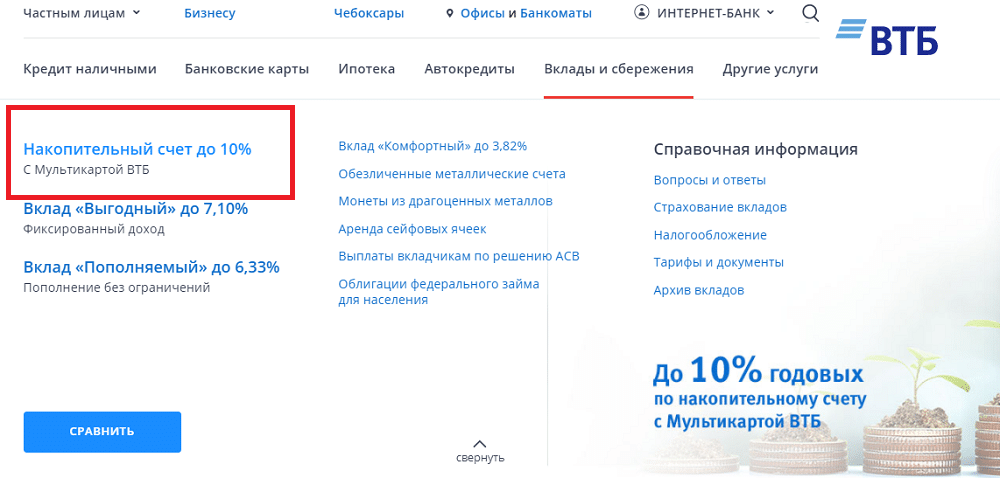

В пределах действия срока, на который открыт вклад, исполняются все оговоренные условия: начисляются проценты, сохраняется возможность пополнения вклада, частичное снятие без потери процентов, если это предусмотрено. Изменения коснутся только тех вкладов, по условиям которых предусмотрена автоматическая пролонгация. По таким вкладам клиентам будет предложено оформление депозита под высокий процент в банке ВТБ. В случае необходимости снятия средств со вклада клиент сможет это сделать в любой момент удобным для него способом.

По таким вкладам клиентам будет предложено оформление депозита под высокий процент в банке ВТБ. В случае необходимости снятия средств со вклада клиент сможет это сделать в любой момент удобным для него способом.

БАНКОВСКИЕ КАРТЫ

Как процесс интеграции повлияет на действия выпущенных карт Запсибкомбанка?

Все действующие банковские карты, выпущенные Запсибкомбанком, будут обслуживаться на прежних условиях до истечения срока их действия. Те же условия сохраняются и для карт, выданных в рамках зарплатного проекта. Перевыпуск зарплатной карты в случае окончания срока ее действия осуществляется на прежних условиях.

В банкоматах ВТБ можно пользоваться картами Запсибкомбанка?

Банкоматы ВТБ и Запсибкомбанка абсолютно взаимозаменяемы. Клиенты ЗСКБ и ВТБ могут бесплатно снимать или вносить наличные денежные средства в любом банкомате обеих кредитных организаций, бесплатно осуществлять переводы между картами Запсибкомбанка и ВТБ. В банкоматах Запсибкомбанка клиенты могут бесплатно снять наличные с карты ВТБ, пополнить денежными средствами, оплатить в адрес предложенных поставщиков услуг, перевести денежные средства с карты банка ВТБ на карту любого российского банка.

ДИСТАНЦИОННОЕ ОБСЛУЖИВАНИЕ И ОБРАТНАЯ СВЯЗЬ

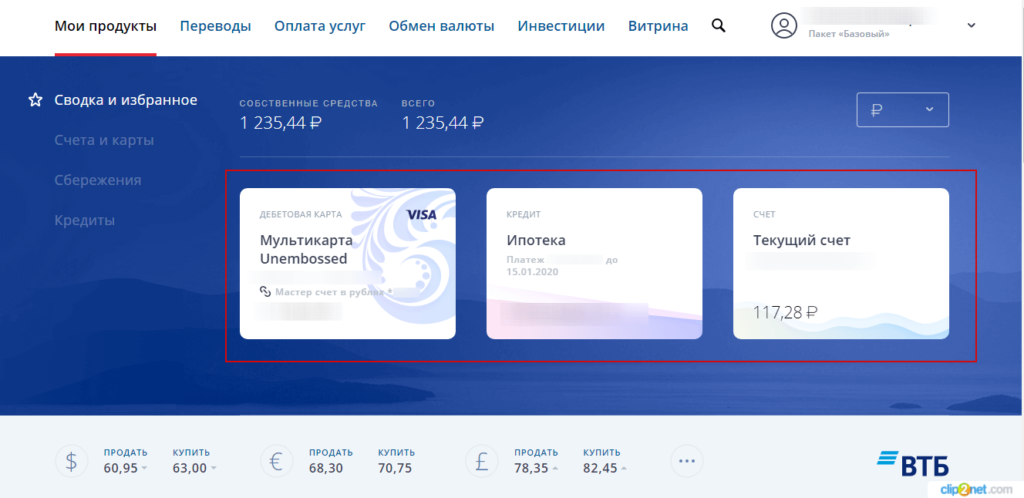

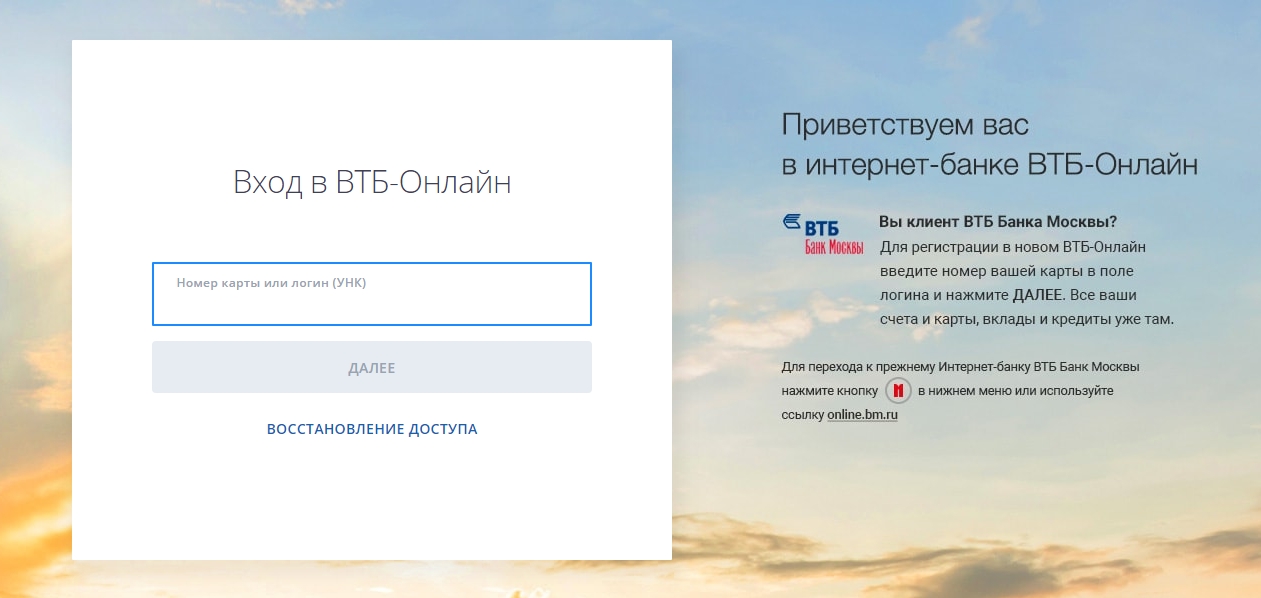

Можно ли и дальше совершать операции через личный кабинет Интернет-банка?

Мобильное приложение и Интернет-Банк продолжают действовать в обычном режиме. Клиенты точно так же могут ежемесячно погашать кредит, регулировать процессы по вкладу через Интернет-Банк.

Где клиенты могут получить исчерпывающий ответ на вопрос?

Запсибкомбанк продолжает работать и быть на связи с клиентами 24/7. Для решения любых вопросов можно обратиться в банк через заявку на сайте, по телефону Горячей линии 8-800-100-5005. Также можно получить консультацию в офисах банка, во многих из которых для удобства клиентов уже можно получить информацию по продуктам банка ВТБ и там же их оформить.

На правах рекламы

Авторы

Север Красный

Журналист

Темы

Samsung Pay объявляет о партнерстве со Сбербанком – Samsung Global Newsroom

Компания Samsung Electronics объявила сегодня о новом партнерстве Samsung Pay со Сбербанком. С 8 ноября клиенты Сбербанка, имеющие кредитные или дебетовые карты Mastercard, могут зарегистрировать их для использования в Samsung Pay.

С 8 ноября клиенты Сбербанка, имеющие кредитные или дебетовые карты Mastercard, могут зарегистрировать их для использования в Samsung Pay.

Благодаря новому партнерству Samsung Pay теперь доступен в семи крупных банках, включая АО «Альфа-Банк», ОАО «ВТБ 24», ОАО «МТС», АО «Райффайзен Банк», АО «Банк Русский Стандарт» и ООО «Яндекс».

Чтобы использовать Samsung Pay, клиентам просто нужно открыть приложение Samsung Pay и приложить совместимое* устройство Samsung к считывателю NFC или MST, чтобы совершить платеж.

Г-н Аркадий Граф, глава Samsung Mobile в России, сказал: «С 28 сентября Samsung Pay предоставляет нашим российским пользователям простой и безопасный способ оплаты, который можно использовать практически везде, где они могут провести или коснуться своей платежной карты. . Мы рады сообщить о доступности Samsung Pay для клиентов Сбербанка. Благодаря этому партнерству Samsung Pay теперь покрывает 65 процентов всех частных банковских счетов в России и 80 процентов городского населения страны».

Заместитель Председателя Правления Сбербанка Александр Торбахов заявил: «Очень скоро кредитные карты станут пережитком прошлого. Смартфоны и смарт-часы, позволяющие пользователям быстро и безопасно оплачивать покупки, должны прийти на смену картам. Теперь клиенты Сбербанка могут воспользоваться удобным сервисом Samsung Pay и совершать платежи одним касанием смартфона практически везде, где принимают платежные карты».

Больше, чем платежная услуга

Безопасный и простой в использовании сервис мобильных платежей Samsung Pay можно использовать для совершения покупок практически везде, где принимаются кредитные, дебетовые и предоплаченные карты.

- ПРОСТОЙ : Чтобы совершить платеж через Samsung Pay, пользователи могут просто провести пальцем вверх на соответствующем смартфоне Galaxy, отсканировать отпечаток пальца и произвести оплату.

- SECURE : Samsung Pay использует три уровня безопасности для обеспечения безопасных платежей: аутентификация по отпечатку пальца, токенизация и Samsung Knox, мобильная платформа безопасности оборонного уровня Samsung.

- ПОЧТИ ВЕЗДЕ : Samsung Pay совместим с большинством существующих и новых терминалов, что позволяет пользователям платить практически везде, где вы можете провести или коснуться карты.

Компания Samsung Electronics Co., Ltd. не взимает комиссию с пользователей Samsung Pay, банков-эмитентов, банков-эквайеров и торговых компаний.

* В настоящее время к совместимым устройствам Samsung относятся Samsung Galaxy S7 и S7 edge, S6 edge+, Galaxy Note5, Galaxy A5 (2016 г.) и A7 (2016 г.). Доступность Samsung Pay с платежами NFC также будет распространена на дополнительные устройства, включая Samsung Galaxy S6 и S6 edge.

ОАО «Сбербанк»

Сбербанк — крупнейший банк в России и один из ведущих мировых финансовых институтов. На Сбербанк приходится около трети активов российского банковского сектора. Сбербанк является ключевым кредитором национальной экономики и имеет наибольшую долю на депозитном рынке. Центральный банк Российской Федерации является учредителем и крупным акционером ОАО «Сбербанк». Он владеет 50% уставного капитала плюс голосующая акция. Остальные 50% акций банка принадлежат российским и мировым инвесторам. Клиентами Сбербанка являются более 135 миллионов человек и 4 миллиона компаний в 20 странах мира. Банк имеет самую большую сеть в России, насчитывающую около 17 000 офисов и подразделений. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, Центральной и Восточной Европе, Индии, Китае, Турции и других странах.

Центральный банк Российской Федерации является учредителем и крупным акционером ОАО «Сбербанк». Он владеет 50% уставного капитала плюс голосующая акция. Остальные 50% акций банка принадлежат российским и мировым инвесторам. Клиентами Сбербанка являются более 135 миллионов человек и 4 миллиона компаний в 20 странах мира. Банк имеет самую большую сеть в России, насчитывающую около 17 000 офисов и подразделений. Зарубежная сеть банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, Центральной и Восточной Европе, Индии, Китае, Турции и других странах.

Карта Focus: предоплаченная платежная карта для бизнеса

Предоплаченная платежная карта для работодателей

Выплата заработной платы – это реальность для любого бизнеса. Дебетовая карта для расчета заработной платы снижает административную нагрузку и затраты на выплату заработной платы, предоставляя вашим сотрудникам легкий доступ к своим средствам. Чтобы задать вопросы владельцам карт, посетите веб-сайт держателей карт U. S. Bank Focus Card.

S. Bank Focus Card.

Пособия по зарплатным картам работодателя

- Сократить расходы, связанные с бумажными чеками, почтовыми расходами, сверкой или заменой утерянных чеков, а также процесс вымывания необналиченных чеков

- Соответствует стандартам индустрии платежных карт (PCI)

- Расширьте возможности электронных платежей с помощью прямого депозита и предоплаченной карты Focus

- Дополняет существующие процессы прямого депозита

- Своевременно доставляйте зарплату своим сотрудникам

Преимущества платежной карты для ваших сотрудников

- Удобство автоматического зачисления средств на карту сотрудника в день выплаты зарплаты, поэтому нет необходимости обналичивать или вносить чек

- Совершайте покупки где угодно Visa ® или Mastercard ® дебетовые карты принимаются и возвращаются наличными в участвующих магазинах

- Безопасность на случай утери или кражи карты с нулевой ответственностью 1 .

- Средства застрахованы FDIC

Зачем выбирать предоплаченную карту U.S. Bank Focus для выплаты заработной платы?

Удобство

Оптимизируйте выплату заработной платы с помощью нашего всеобъемлющего административного сайта, автоматизированной системы управления запасами карт, надежных отчетов для клиентов и многого другого.

Удовлетворенность сотрудников

Ваши сотрудники по достоинству оценят преимущества предоплаченной карты Focus Card с ее замечательными функциями, такими как мобильное банковское приложение, возврат денежных средств, текстовые сообщения 2 , оповещения по электронной почте и многое другое.

Надежное имя

U.S. Bank — признанный на национальном уровне лидер в сфере платежей, предлагающий внутреннее решение по предоплате.

Безопасность и защита

Мы инвестируем в программы обеспечения безопасности данных, защиты от мошенничества и соответствия требованиям, необходимые для защиты информации о держателях карт.

Какие виды бизнеса могут получить выгоду от платежной карты?

- Компании, которые все еще полагаются на бумажные чеки

- Предприятия и государственные учреждения с штатными, неполными и сезонными работниками

- Предприятия с сотрудниками, не имеющими или не получающими банковских услуг

Ознакомьтесь с другими вариантами предоплаты

Коммерческие расходы

Упрощение выплат заработной платы и коммерческих расходов.

Узнайте больше об управлении бизнес-расходами

Поощрения сотрудников и клиентов

Выражайте признательность сотрудникам и клиентам.

Узнать больше о наградах

Готовы начать?

Расширьте свое электронное распределение заработной платы с помощью нашей предоплаченной карты Focus Card банка США. Чтобы задать вопросы владельцам карт, посетите веб-сайт держателей карт U.S. Bank Focus Card.

Чтобы задать вопросы владельцам карт, посетите веб-сайт держателей карт U.S. Bank Focus Card.

Свяжитесь со специалистом по предоплате для бизнеса

Начало раскрытия содержания

Сноска

Вернуться к содержанию, сноска

Раскрытие информации

Как правило, вы защищены от любой ответственности за несанкционированные транзакции с нулевой ответственностью. Вы должны немедленно позвонить по номеру, указанному на обратной стороне вашей карты, чтобы сообщить о любом несанкционированном использовании. Могут применяться определенные условия и ограничения.

5,5 BYN)

5,5 BYN)