Содержание

Сложная ситуация для хранителей может быть сведена к трем простым соображениям: что они могут делать, чего не могут и должны делать

Быстро меняющаяся ситуация, такая как экономические последствия российского вторжения в Украину, требует -точечное покрытие, так что вот оно.

Большинство действий, предпринятых кастодианами за последнюю неделю или около того, были продиктованы решениями правительства, в результате чего сетевые менеджеры, ИТ-специалисты и руководители служб безопасности, среди прочих, работали до поздней ночи, чтобы анализировать, адаптировать и сокращать соответственно.

У хранителей уже есть готовые сценарии, когда дело доходит до санкций, и их понимание последствий их нарушения хорошо известно. После исключения иранских учреждений из сети SWIFT в 2012 и 2018 годах для банков были установлены системы и процессы для немедленного введения санкций против России. Это не подлежащая обсуждению ситуация, определяющая репутацию.

Впоследствии рыночная инфраструктура взяла на себя инициативу по приостановке торговли, клиринга и расчетов по российским ценным бумагам и активам с преобладанием рубля, фактически диктуя, что инвесторы могут покупать и продавать. Euroclear и Clearstream приостановили расчеты по этим активам, а рыночная инфраструктура России не позволяет иностранным инвесторам продавать свои активы.

Euroclear и Clearstream приостановили расчеты по этим активам, а рыночная инфраструктура России не позволяет иностранным инвесторам продавать свои активы.

Этот список того, что хранители не могут сделать , накапливается с каждым днем по мере того, как все больше клиентов, контрагентов и активов затягиваются в червоточину, вызванную вторжением России в Украину.

Затем кастодианы разделились на два лагеря: одни ведут бизнес в России через суб-кастодиана, а другой предлагает местное хранение для страны, и поэтому на них непосредственно повлияют экономические последствия российского вторжения.

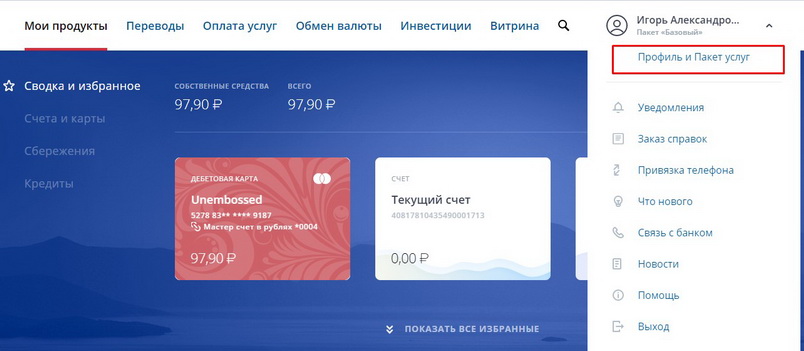

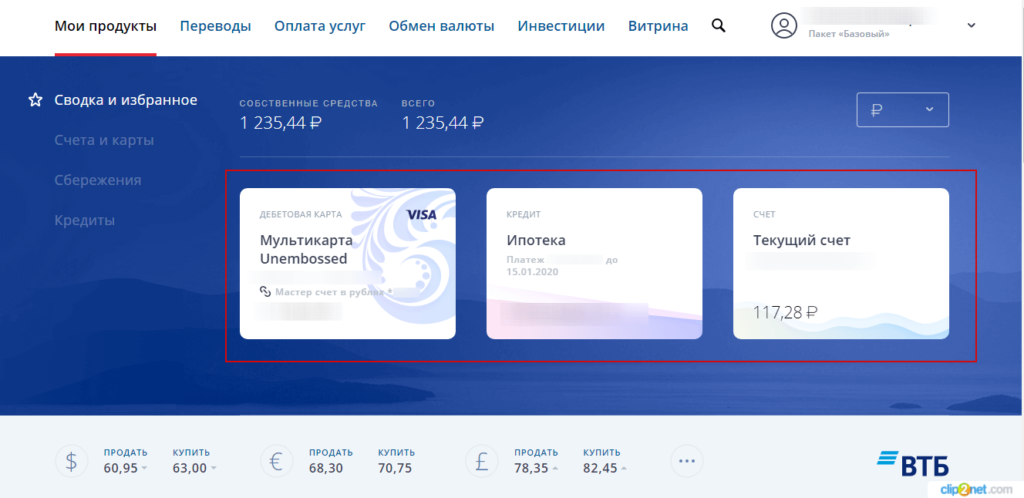

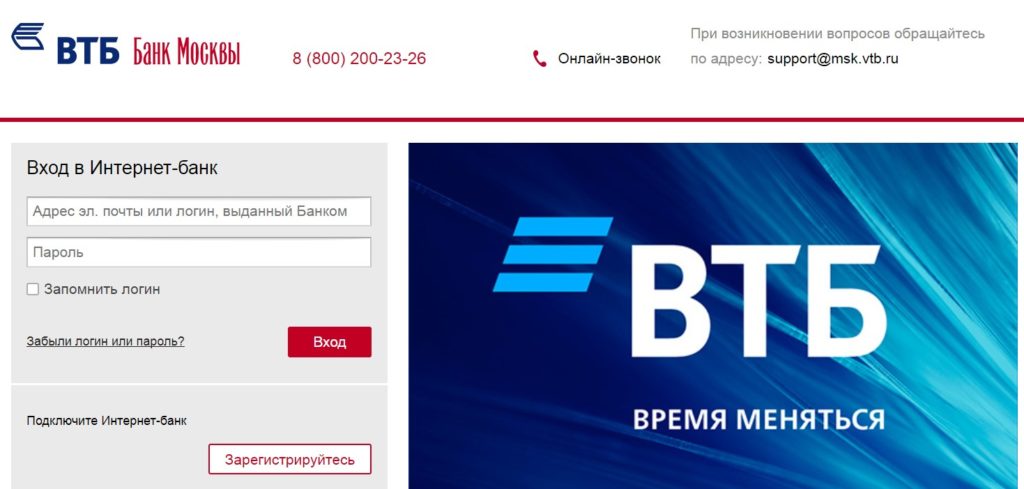

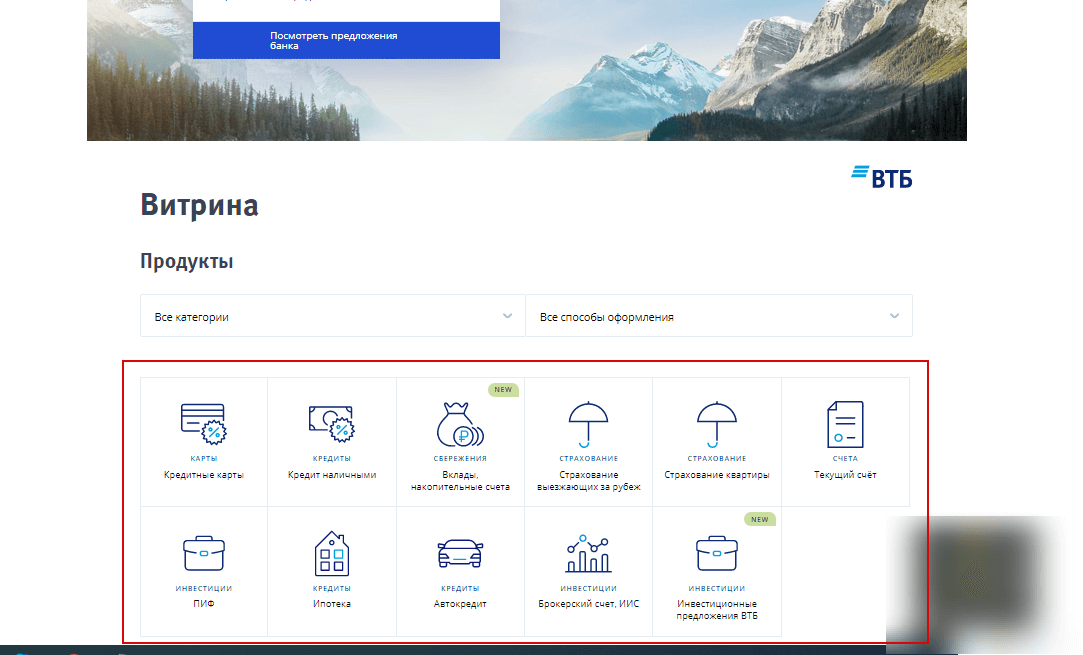

Крупнейшими субкастодианами в России являются российские игроки Сбербанк, ВТБ и Societe Generale (через его дочернюю компанию Росбанк), а австрийские Raiffeisen Bank International (RBI), UniCredit и Citi предлагают субдепозитарий в стране.

Решения не за горами

Citi уже заявил, что весь его банк имеет около 10 миллиардов долларов вложений в Россию, но, учитывая масштабы его сети, влияние на кастодиальный бизнес будет относительно минимальным для инвестиционно-банковского гиганта. Однако для RBI, UniCredit и Societe Generale, все из которых имеют более широкие европейские операции, теперь необходимо будет принять решение о том, что делать с этими предприятиями. Soc Gen публично заявила, что только 1,7% ее общего бизнеса связано с Россией; однако в рамках его депозитарного бизнеса значение может быть больше. В запросе дополнительной информации Soc Gen отказалась предоставить дополнительные комментарии, кроме заявления обо всех своих банковских операциях в России.

Однако для RBI, UniCredit и Societe Generale, все из которых имеют более широкие европейские операции, теперь необходимо будет принять решение о том, что делать с этими предприятиями. Soc Gen публично заявила, что только 1,7% ее общего бизнеса связано с Россией; однако в рамках его депозитарного бизнеса значение может быть больше. В запросе дополнительной информации Soc Gen отказалась предоставить дополнительные комментарии, кроме заявления обо всех своих банковских операциях в России.

В мире масштабов, где многие хранители обращают внимание на Азию или другие развивающиеся рынки для роста, три суб-кастодиана UniCredit, RBI и Soc Gen сосредоточены на Европе и имели успешный бизнес в России до войны на Украине, в которой было плодотворным местом. Поскольку UniCredit и RBI присутствуют и действуют во всей Центральной и Восточной Европе, на данном этапе неясно, каков относительный вклад российских объемов в их региональный бизнес по обслуживанию ценных бумаг.

Как будто сетевые менеджеры еще не столкнулись с горой проблем, ветеран службы ценных бумаг Джон Губерт также поднимает вопрос о долгосрочном анализе субкастодиальных отношений в России.

«Интересная проблема для глобальных кастодианов и ICSD/CSD возникает, когда они имеют прямые отношения с местными банками», — говорит Губерт. «Если хранение активов в их российском субкастодиане создает большую ответственность, чем если бы они выбрали альтернативный, они могут столкнуться с проблемой качества их комплексной проверки.

«Таким образом, если отечественные российские банки примут другой подход к аффилированным или дочерним компаниям банков основных групп, будет ли какой-либо штраф за «отбор» создавать ответственность для пострадавшего Глобального кастодиана? Кроме того, к хранителям, использующим филиальные структуры, можно относиться иначе, чем к хранителям, использующим местные компании, и опять же юридическая документация будет определять любую дополнительную ответственность».

Деловая позиция и социальная ответственность

А что еще может банков сделать прямо сейчас, с точки зрения их деловых операций?

Во-первых, было бы установлено, какие отношения у поставщиков услуг по ценным бумагам поддерживают с российскими субкастодианами, затем идентификация российских активов, которые они держат на хранении, и, конечно же, оценка любых клиентов, базирующихся в стране.

Следующим логическим шагом после идентификации будет замораживание определенных активов. Но дела на рынках развиваются быстро, и за считанные дни мы увидели, что большинство российских активов либо заморожены, либо заблокированы, когда дело дошло до продажи, из-за рыночной инфраструктуры и действий рейтинговых агентств.

По шкале «ничего не делать», «заморозить», «приостановить» или «полностью ослабить связи» большинство кастодианов выберет вариант «заморозить», хотя на этой неделе мы видели, как BNY Mellon отказывается от своей роли депозитария глобальных депозитарных расписок ВТБ, поэтому есть исключения.

Кроме того, одним из первых источников, которые сообщили мне на этой неделе, было то, что хранители уделяют первоочередное внимание укреплению своей киберзащиты, готовясь к тому, что может произойти дальше. Ситуацию «красной тревоги» описал один эксперт по услугам ценных бумаг, а другой заявил, что произошло «заметное увеличение количества атак и их изощренности». Атаки активизировались, поэтому средства защиты должны будут сделать это в ответ.

Атаки активизировались, поэтому средства защиты должны будут сделать это в ответ.

Наконец, что должны делать банки.

Кто-то однажды сказал мне, что банки не вмешиваются в политику, но я считаю, что это уже не так. Мы живем в мире, где бренды имеют вес, и не заблуждайтесь, банки входят в число крупнейших мировых брендов в той же категории, что и спортсмены, технологические гиганты и бренды одежды. Ваши сотрудники, клиенты и ряд заинтересованных лиц будут ожидать от вас заявлений как в буквальном смысле через платформы социальных сетей, так и путем разрыва связей по вашему собственному желанию.

Исполнительный директор State Street был первым лидером отрасли, который, как я видел, выступил с заявлением «На стороне народа Украины», а в последние дни я также стал свидетелем сообщений от BBH и BNP Paribas. Вы можете сами прочитать эти заявления и составить собственное мнение о том, что они говорят — или не говорят, — но они являются яркими примерами того, как банки понимают свое положение в обществе как финансовые влиятельные лица. Я верю, что в ближайшие дни мы увидим, как больше представителей сообщества финансовых услуг будут публично высказываться.

Я верю, что в ближайшие дни мы увидим, как больше представителей сообщества финансовых услуг будут публично высказываться.

В ближайшие дни, недели и, возможно, месяцы нас ждут вызовы, связанные с активами, отношениями, оценками и будущим российских финансовых рынков и их банков. Для руководителей бизнеса это случай «подождать и посмотреть», поскольку правительства, рейтинговые агентства и рыночная инфраструктура будут определять большую часть их следующих действий, но решения на уровне совета директоров имеют большое значение, поскольку банки решают, быть ли им первыми или поздними. реактор. Люди будут помнить действия BP, суверенного фонда благосостояния Норвегии, даже Apple и Disney, в то время как нерешительность и промедление не пошли на пользу другим. Выбор за вами.

Какая банковская система SWIFT может быть использована в качестве санкции против России?

Президент Джо Байден в четверг обнародовал новые санкции против России в ответ на решение президента Владимира Путина вторгнуться в Украину и заявил, что в совокупности они будут «более серьезными», чем один из самых сильных вариантов, которые он мог бы найти.

Байден не стал объявлять, что США и их союзники наложат суровые финансовые санкции на Россию — выкинув ее из банковской системы SWIFT, — но сказал, что такие меры все еще могут быть рассмотрены по мере развития кризиса.

«Это всегда вариант, — сказал Байден репортерам в Белом доме, — но сейчас это не та позиция, которую хочет занять остальная Европа».

Если и когда это произойдет, что некоторые финансовые аналитики сравнили с «ядерным вариантом», это будет беспрецедентный шаг против одной из крупнейших экономик мира.

Что такое SWIFT?

Общество всемирных межбанковских финансовых телекоммуникаций, или SWIFT, представляет собой кооператив финансовых учреждений, созданный в 1973 со штаб-квартирой в Бельгии. Он контролируется Национальным банком Бельгии в партнерстве с другими крупными центральными банками, включая Федеральную резервную систему США, Банк Англии и Европейский центральный банк.

Но SWIFT не является традиционным банком и не осуществляет перевод средств. Скорее, он действует как безопасная система обмена сообщениями, которая связывает более 11 000 финансовых учреждений в более чем 200 странах и территориях, предупреждая банки о предстоящих транзакциях. (Например, банки США имеют уникальные SWIFT-коды, которые клиенты используют для входящих электронных переводов в долларах США.)

Скорее, он действует как безопасная система обмена сообщениями, которая связывает более 11 000 финансовых учреждений в более чем 200 странах и территориях, предупреждая банки о предстоящих транзакциях. (Например, банки США имеют уникальные SWIFT-коды, которые клиенты используют для входящих электронных переводов в долларах США.)

SWIFT заявила, что в прошлом году регистрировала в среднем 42 миллиона сообщений в день, что на 11 процентов больше, чем в 2020 году, когда на Россию приходилось 1,5 процента транзакций.

Как это повлияет на Россию?

Для США и их европейских союзников исключение России из финансовой системы SWIFT было бы одним из самых сложных финансовых шагов, которые они могли бы предпринять, нанеся немедленный и долгосрочный ущерб экономике России. Этот шаг может отрезать Россию от большинства международных финансовых операций, включая прибыль от добычи нефти и газа, которая составляет более 40 процентов доходов страны.

Союзники по обе стороны Атлантики также использовали вариант SWIFT в 2014 году, когда Россия аннексировала Крым и поддержала сепаратистские силы на востоке Украины. Тогда Россия заявила, что ее исключение из SWIFT равносильно объявлению войны. Союзники отложили эту идею.

Тогда Россия заявила, что ее исключение из SWIFT равносильно объявлению войны. Союзники отложили эту идею.

С тех пор Россия безуспешно пыталась разработать собственную систему финансовых переводов.

Ранее США удалось убедить систему SWIFT исключить страну — Иран — из-за его ядерной программы. Но исключение России из SWIFT также нанесет ущерб другим экономикам, включая экономику США и ключевого союзника Германии.

Насколько велика вероятность загрузки России из SWIFT?

Некоторые законодатели США хотят, чтобы США сделали это немедленно, хотя Байден заявил в четверг, что предпочитает использовать множество новых санкций, в том числе против российских банков и сторонников Путина-миллиардеров.

Министерство финансов США заявило, что будут затронуты все крупнейшие финансовые институты России, включая Шербанк и Банк ВТБ, и что способность государственных и частных структур привлекать капитал будет затруднена, что отрезает основные части российского финансового систему и экономику от доступа к доллару США в более широком смысле.

«Министерство финансов предпринимает серьезные и беспрецедентные действия, чтобы быстро и серьезно наказать Кремль и значительно ослабить его способность использовать российскую экономику и финансовую систему для продолжения своей злонамеренной деятельности», — заявила министр финансов Джанет Йеллен.

Байден отметил, что для того, чтобы получить российские учетные данные SWIFT, ему по-прежнему потребуется поддержка со стороны его коллег в Европе, которые, похоже, менее фанатично относятся к такой радикальной мере. Россия остается ключевым поставщиком энергоресурсов в Европу.

В заявлении, опубликованном в 2014 году, когда в последний раз обсуждалась загрузка России, SWIFT заявила, что является «нейтральным глобальным кооперативом» и что «любое решение о введении санкций в отношении стран или отдельных организаций принимается исключительно компетентными государственными органами и соответствующими законодателями».

Но если союзники США не хотят соглашаться с вытеснением России из SWIFT, Байден может действовать в одностороннем порядке, принудив Федеральную резервную систему, которая проводит транзакции, заблокировать доступ российских компаний к долларам США.