Содержание

НПФ «ЛУКОЙЛ -ГАРАНТ»: цифровые сервисы для пенсионеров будущего | Директор информационной службы

Активность компаний в области слияний и поглощений требует не только серьезной оптимизации ИТ-систем. Зачастую выход на новый масштаб предопределяет новые амбиции и изменение планов развития. Негосударственный пенсионный фонд «ЛУКОЙЛ -ГАРАНТ» после объединения с НПФ электроэнергетики и НПФ РГС стал вторым по объему активов в управлении фондом страны. Максим Аверин, технический директор — директор департамента информационных технологий НПФ «ЛУКОЙЛ -ГАРАНТ», рассказывает о технических аспектах консолидации ИТ-ландшафтов и цифровом будущем объединенной компании.

Из-за чего возникла потребность в объединении трех достаточно крупных НПФ?

Эти фонды находились под контролем одного акционера — банка «Открытие». Решение об объединении было принято с точки зрения увеличения масштабов и повышения конкурентоспособности пенсионного бизнеса и в то же время с целью экономии издержек на управление фондами.

В августе 2018 года юридические процедуры по объединению были завершены, на рынке НПФ появился крупнейший и надежный фонд — второй по размеру активов в управлении. На текущий момент в негосударственных пенсионных фондах формируют свою накопительную пенсию почти 37 млн россиян, из них 7,4 млн являются нашими клиентами. Это примерно 20% рынка. Завершающим этапом объединения станет переименование фонда в НПФ «Открытие», по плану это должно произойти уже в декабре.

Одна из стратегических целей развития объединенного НПФ, которая была поставлена перед нами акционером, — переход на единую технологическую платформу и оптимизация инфраструктуры пенсионного бизнеса в целом. Разрозненные ИТ-системы, поддерживающие одинаковые бизнес-процессы, хранилища данных, личные кабинеты по обслуживанию клиентов, системы управления операционными рисками, системы отчетности — все это необходимо было унифицировать и тем самым минимизировать затраты на поддержку дублирующих процессов. Менее чем за год мы провели все необходимые мероприятия для перехода трех фондов на единую ИТ-платформу. Клиентские базы трех НПФ были готовы к физическому объединению уже ко времени завершения необходимых юридических процедур. На сегодняшний день клиенты присоединенных фондов пользуются единым личным кабинетом и онлайн-сервисами благодаря интеграции учетных систем.

Клиентские базы трех НПФ были готовы к физическому объединению уже ко времени завершения необходимых юридических процедур. На сегодняшний день клиенты присоединенных фондов пользуются единым личным кабинетом и онлайн-сервисами благодаря интеграции учетных систем.

| Максим Аверин Возраст: 32 года Образование: Московский государственный институт электроники и математики, специальность «автоматизация и интеллектуализация процессов управления (кибернетика)» Московский институт экономики, менеджмента и права, специальность «финансы и кредит» Послужной список последних лет 2014 – настоящее время НПФ «ЛУКОЙЛ-ГАРАНТ», технический директор — директор департамента ИТ 2013 – 2014 НПФ «ЛУКОЙЛ-ГАРАНТ», заместитель директора департамента ИТ, начальник управления системного и технического обеспечения 2009 – 2013 НПФ «ЛУКОЙЛ-ГАРАНТ», главный администратор баз данных Oracle 2005 – 2009 DBI (BostonSD, DataIntensity), начальник смены администраторов, администратор баз данных Oracle |

Какова роль ИТ в пенсионном бизнесе? Можно предположить, что она ниже, чем в банках или страховых компаниях.

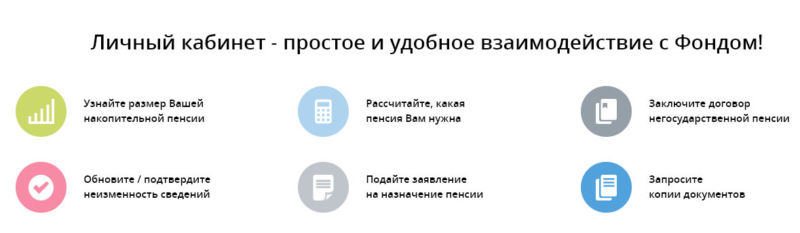

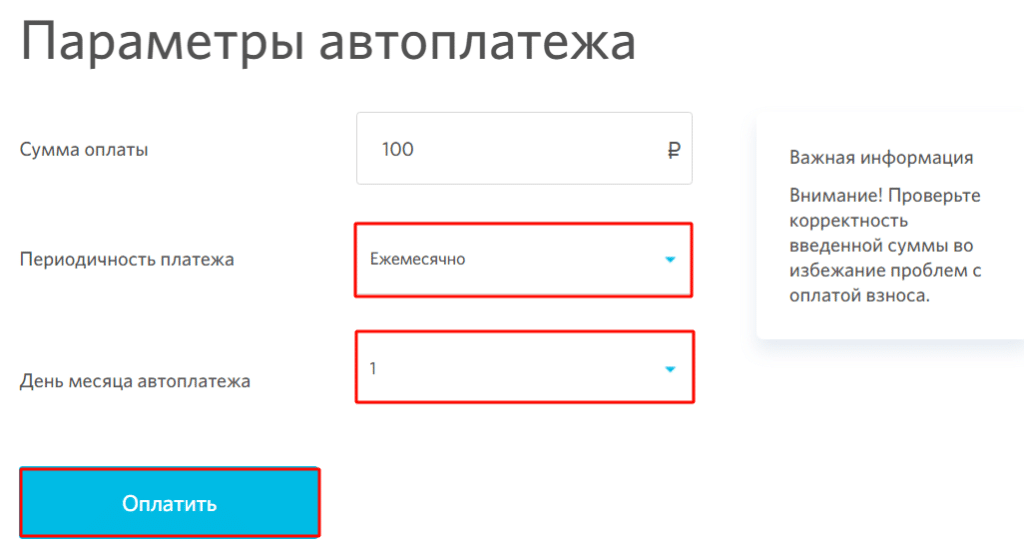

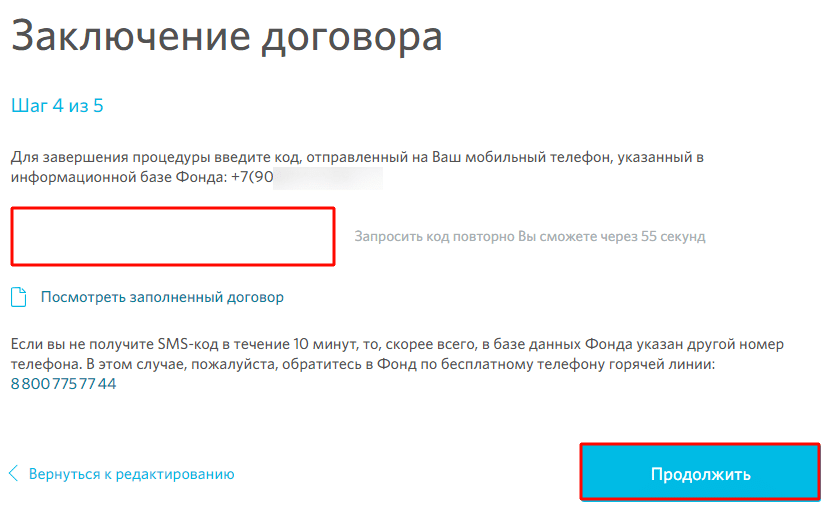

В банки или страховые компании клиенты обращаются регулярно, а в пенсионном бизнесе все несколько иначе. Говоря упрощенно, клиенты пенсионного фонда обычно приходят в него два раза в жизни: заключить договор и подать заявление на назначение пенсии. Мы поставили себе амбициозную цель — поддерживать контакт с клиентом на протяжении всего периода действия договора и сделать обращение в фонд максимально удобным. Главным средством этого стал личный кабинет, в который интегрированы различные сервисы, необходимые клиенту как на этапе накопления пенсии, так и на этапе выплаты: запрос копий документов, обновление личных сведений, заключение договора индивидуального пенсионного обеспечения и оплата взносов, подача заявления на назначение накопительной пенсии, изменение реквизитов выплаты.

На рынке НПФ мы стремимся стать лидером по технологичности для клиентов. Возможно, прозвучит смело — стать самым цифровым НПФ. Наша цель — достичь уровня удаленного обслуживания, как в банках, в которых для оформления, например, депозита уже давно не обязательно посещать офис.

Не стоит забывать, что после 2022 года ожидается массовый выход на пенсию клиентов НПФ по обязательному пенсионному страхованию (ОПС), и фонды должны быть к этому готовы. Клиентам негосударственных пенсионных фондов нужны онлайн-сервисы, цифровое развитие продуктов — аналог того, что они видят, получая финансовые услуги в смежных сегментах. Чтобы удержать своих клиентов, мы должны стремиться за нашими коллегами из финансового сектора.

Клиенты пенсионного фонда обычно приходят в него два раза в жизни: заключить договор и подать заявление на назначение пенсии. Мы же поставили себе амбициозную цель — поддерживать контакт с клиентом на протяжении всего периода действия договора и сделать обращение в фонд максимально удобным.

Зачем нужно общение с клиентом на протяжении всего договора? Какой в этом смысл для бизнеса?

Есть традиционные факторы выбора НПФ — финансовые показатели, стабильность его акционеров. Остальное, способное повлиять на решение выбрать именно нас, приходится добирать сервисами, а это в первую очередь цифровые услуги. Если компания не соответствует требованиям времени, то у нее нет будущего.

Если компания не соответствует требованиям времени, то у нее нет будущего.

Как правило, клиент пенсионного фонда раз в год получает «письмо счастья», в котором указана сумма на его счету, и выбрасывает это письмо в мусорную корзину. На этапе формирования накоплений он просто не задумывается о пенсии, ему кажется, что до этого времени еще очень далеко. Однако, если человеку объяснить, что это за накопления, как они формируются и как можно повлиять на размер своей будущей накопительной пенсии, заинтересованность может появиться. У клиента есть озможность зайти в личный кабинет, поиграть с пенсионным калькулятором, спрогнозировать ситуацию после достижения пенсионного возраста при текущих отчислениях — все это дает некое ощущение продукта. Именно такую цель мы преследовали, когда начали развивать личный кабинет клиента в 2015 году. Мы предложили клиенту интерактивный тест, в котором он может выбрать уровень желаемой жизни на пенсии, посмотреть, что для этого нужно — рост зарплаты, дополнительные отчисления и т. п. Система полностью интегрирована с данными клиента и поэтому дает абсолютно реальную ситуацию. Помимо прочего, клиент может в режиме онлайн заключить договор негосударственной пенсии и вносить средства на счет — все это позволяет перевести желания, обозначенные в рамках интерактивного теста, в действие.

п. Система полностью интегрирована с данными клиента и поэтому дает абсолютно реальную ситуацию. Помимо прочего, клиент может в режиме онлайн заключить договор негосударственной пенсии и вносить средства на счет — все это позволяет перевести желания, обозначенные в рамках интерактивного теста, в действие.

Объединение компаний и появление у них новых возможностей иногда способствует новым амбициям на уровне стратегии.

Действительно, в таких случаях всегда необходимо нечто большее, чем просто объединение уже существующих решений. Рост числа клиентов влияет не только на потребности в производительности систем. Появляются и новые бизнес-идеи, связанные с ИТ. Став очень крупным игроком рынка, необходимо поддерживать этот статус, то есть требуется быть технологичным, предлагать более высокое качество сервиса, более удобные услуги, чтобы не растерять уже имеющихся клиентов и привлечь новых.

Понятно, что причины оттока клиентов могут быть в меньшей степени связаны с ИТ и вызываться внешними факторами. В любом случае наша задача — предоставить такие сервисы, которые могут обеспечить конкурентное преимущество. Личный кабинет — фактически лицо фонда. Посредством этого многофункционального сервиса можно получать максимально расширенную информацию о текущих счетах, а значит, все необходимые операции должны быть доступными дистанционно. Молодые клиенты для нас не менее важны, чем пенсионеры. И современной молодежи нужны сервисы, отвечающие духу времени, они вряд ли захотят ходить в банк со сберкнижками.

В любом случае наша задача — предоставить такие сервисы, которые могут обеспечить конкурентное преимущество. Личный кабинет — фактически лицо фонда. Посредством этого многофункционального сервиса можно получать максимально расширенную информацию о текущих счетах, а значит, все необходимые операции должны быть доступными дистанционно. Молодые клиенты для нас не менее важны, чем пенсионеры. И современной молодежи нужны сервисы, отвечающие духу времени, они вряд ли захотят ходить в банк со сберкнижками.

Молодые клиенты для нас не менее важны, чем пенсионеры. И современной молодежи нужны сервисы, отвечающие духу времени, они вряд ли захотят ходить в банк со сберкнижками.

Что включала в себя эта «надстройка» над уже существовавшими решениями?

В первую очередь ставилась задача улучшения взаимодействия с клиентами, в том числе повышения реального качества обслуживания. Мы модернизируем контакт-центр на платформе Genesys, внедряем речевую аналитику ЦРТ, систему управления бизнес-процессами Terrasoft. Это позволяет отслеживать статус обращений, приходящих к нам по различным каналам, облегчать поиск информации и оценивать удовлетворенность клиентов. Также к этой части проекта относится развитие личного кабинета не только для физических, но и для юридических лиц, у которых также есть свои потребности.

Это позволяет отслеживать статус обращений, приходящих к нам по различным каналам, облегчать поиск информации и оценивать удовлетворенность клиентов. Также к этой части проекта относится развитие личного кабинета не только для физических, но и для юридических лиц, у которых также есть свои потребности.

В каком состоянии компании подошли к слиянию, как выглядели их ИТ-ландшафты?

Наиболее благополучной система ИТ была в НПФ «ЛУКОЙЛ-ГАРАНТ». Ряд проблем был в НПФ РГС — это уровень развития ИТ-инфраструктуры, качество информационных систем и стоимость обслуживания. В НПФ «ЛУКОЙЛ-ГАРАНТ» использовались решения собственной разработки на платформе Oracle, хранилище данных на базе Oracle BI, бухгалтерия и кадры на платформе «1С». Система управления операционными рисками, службы внутреннего контроля и ряд специфических приложений были реализованы на C#.

Использование самописных решений смущать не должно. Пенсионный бизнес по объему несравним с банковским, где по каждому направлению деятельности можно найти несколько вполне приемлемых коробочных продуктов. Для нас готовых к использованию систем на рынке нет вообще. Кроме того, многие НПФ не могут себе позволить масштабные инвестиции в ИТ. Те же, кто смог создать достойные решения, не собираются их тиражировать.

Для нас готовых к использованию систем на рынке нет вообще. Кроме того, многие НПФ не могут себе позволить масштабные инвестиции в ИТ. Те же, кто смог создать достойные решения, не собираются их тиражировать.

Для сравнения, НПФ электроэнергетики в качестве основной использовал систему, приобретенную без права доработок у одного из игроков рынка. Система неплохая, но развивать ее было невозможно. НПФ РГС работал с системой, разработанной на базе «1С», этот продукт не в полной мере удовлетворял потребности бизнеса, имеющего несколько миллионов клиентов, а компания-разработчик не инвестировала в развитие системы. Поэтому для консолидации выбрали систему, существовавшую у нас, как более масштабируемую и поддерживаемую своими силами.

Основные требования к инфраструктуре — это отказоустойчивость и катастрофоустойчивость. Были организованы два ЦОДа на расстоянии 40 км друг от друга, территориально распределенные линии связи, резервные каналы. Оборудование, не подходящее под новую концепцию, продавалось или переводилось в тестовый ЦОД в Туле, который перешел от НПФ электроэнергетики. Вливание средств в новую инфраструктуру, конечно же, тоже потребовалось. Но полученный эффект покрывает разовые вложения, они окупаются за полтора года. Достигнута экономия на поддержке оборудования, сокращен штат за счет отказа от ряда вендоров.

Вливание средств в новую инфраструктуру, конечно же, тоже потребовалось. Но полученный эффект покрывает разовые вложения, они окупаются за полтора года. Достигнута экономия на поддержке оборудования, сокращен штат за счет отказа от ряда вендоров.

Несмотря на то что компании объединились в середине августа, технологически мы уже полностью едины. Не каждый фонд этим может похвастаться, хотя тенденция к объединению НПФ налицо. Разумеется, мы узнали об объединении значительно раньше официальной даты. Фактически работы по консолидации систем заняли около года.

Какие этапы включал в себя проект?

Начали с объединения инфраструктуры. Требовалось перевести все системы на единые мощности и единые ЦОДы. Так как процесс был начат до юридического слияния, у нас были определенные ограничения. Например, нельзя было использовать оборудование, где хранятся данные другого фонда. Поэтому от лица разных компаний заключались договоры с коммерческими ЦОДами и там по соседству размещалось оборудование.

У нас рассматривались все варианты построения инфраструктуры — от ухода в облако до использования конвергентных и гиперконвергентных решений. Пришлось остановиться на услугах colocation: каждый фонд имел значительное количество оборудования, и уход в облако не оправдывает себя экономически даже в пятилетней перспективе.

Второй этап работ был связан с объединением информационных систем. Третий — с развитием сервисов на базе обновленных систем.

Пришлось остановиться на услугах colocation: каждый фонд имел значительное количество оборудования, и уход в облако себя экономически не оправдывает даже в пятилетней перспективе

В чем проблема таких проектов?

Разнородность всех ИТ-составляющих, особенно если прежде никто особенно не заботился об их стандартизации, — разные вендоры, типы оборудования, требования к отказоустойчивости. Кроме того, разный подход к выстраиванию ИТ-процессов. Наконец, информационные системы — у всех свои требования к разработке, контракты, лицензии, партнеры.

Требовались не просто унификация и создание рабочего решения из того, что существовало в разных компаниях. Нужно было максимально сократить число вендоров и используемых технологий, по возможности при этом добавив в отказоустойчивости и производительности.

Тем не менее в вопросах стандартизации далеко не всегда полезен перфекционизм, обычно пытаются найти баланс между едиными решениями и сохранением инвестиций…

Можно выделить несколько направлений. Во-первых, команда — она должна быть единой и охватывать все необходимые направления, существующие в ИТ. Второе направление — инфраструктурное. Оно включает два ЦОДа, удовлетворяющих нашим требованиям по всем параметрам. Третье — оборудование, максимально приближенное к моновендорности, хотя мы и понимаем, что в реальности с учетом унаследованной инфраструктуры это невозможно. Но хотя бы двумя производителями хотелось ограничиться. Например, сетевое оборудование удалось полностью привести к стандарту Cisco. В серверном оборудовании ограничились решениями HPE и IBM, в системах хранения — Hitachi и IBM. При этом различные производители не смешиваются внутри категорий. Так, в качестве СХД под основные бизнес-приложения используются системы Hitachi, а резервное копирование работает на нижнем сегменте IBM.

В серверном оборудовании ограничились решениями HPE и IBM, в системах хранения — Hitachi и IBM. При этом различные производители не смешиваются внутри категорий. Так, в качестве СХД под основные бизнес-приложения используются системы Hitachi, а резервное копирование работает на нижнем сегменте IBM.

Наконец, учетные и фронт-офисные системы тоже должны быть едиными и ни в коем случае не дублировать функционал друг друга. Сейчас этого уже удалось добиться — объединенный НПФ функционирует в наших доработанных системах.

Вероятно, для этого потребовалось унифицировать процессы. Исторически фонды наверняка работали по-разному.

Процесс продаж обязательного пенсионного страхования для всех един или, по крайней мере, схож. Процессы ведения учета этого вида услуг тоже едины и строго прописаны в законодательстве. А вот с негосударственным пенсионным обеспечением (НПО) действительно могли возникать сложности. Каждое предприятие может иметь свою пенсионную программу, и они обслуживаются по разным правилам. Естественно, потребовалось много времени, чтобы эту функциональность переписать заново, добавив ее внутрь системы, которая теперь обслуживает продукты присоединенных НПФ. Где было возможно, мы унифицировали процессы, а уникальные процессы для того или иного вида деятельности пришлось переносить в системы.

Естественно, потребовалось много времени, чтобы эту функциональность переписать заново, добавив ее внутрь системы, которая теперь обслуживает продукты присоединенных НПФ. Где было возможно, мы унифицировали процессы, а уникальные процессы для того или иного вида деятельности пришлось переносить в системы.

Где было больше проблем — с технологической или управленческой точки зрения?

Проблемы были на всех уровнях. Каждый фонд строил работу так, как считал правильным, и единых правил не существовало. Ожидаемые вещи — разнородность информационных систем. Мы прекрасно понимали, с чем предстоит столкнуться: самописные решения, зачастую неоптимальные и плохо задокументированные.

Как быть с человеческим фактором?

Люди, готовые перестраиваться, продолжают свою работу. У нас никогда не было массовых увольнений. Конечно, если человек 10 лет выполнял привычную работу в одной и той же системе, ему сложно в одночасье принять радикальные изменения: новые интерфейсы всегда кажутся неудобными, а реализованные в них процессы — нелогичными. Однако мы не стоим на месте: изменяется законодательство, появляются новые требования регулятора, внедряются новые сервисы. Мы живем в эпоху цифровизации, и люди тоже должны быть готовы к переменам.

Однако мы не стоим на месте: изменяется законодательство, появляются новые требования регулятора, внедряются новые сервисы. Мы живем в эпоху цифровизации, и люди тоже должны быть готовы к переменам.

«Личный кабинет» — звучит буднично, выглядит просто. Насколько это решение сложное по своей сути?

Сложное. Это не тот личный кабинет, где можно увидеть красивую картинку и сумму на счету, это гораздо более функциональный продукт. Он требует интеграции и мгновенного отклика. Причем речь идет об интеграции не только с другими системами пенсионного фонда и системой эквайринга, но и с внешними сервисами — например, СМЭВ и ЕСИА. Иногда бывают проблемы: если банкам и страховым компаниям доступ к СМЭВ предоставляют без проблем, то НПФ приходится доказывать ведомствам, что им это тоже нужно.

У производственных компаний центральным звеном ИТ-систем становится ERP. А у вас?

Без единой учетной системы обойтись тоже нельзя. Однако у нас очень многие процессы связаны с аналитикой, которая предъявляется как регулятору, так и внутренним подразделениям и клиентам. С этой точки зрения единое хранилище является ядром консолидации данных.

Однако у нас очень многие процессы связаны с аналитикой, которая предъявляется как регулятору, так и внутренним подразделениям и клиентам. С этой точки зрения единое хранилище является ядром консолидации данных.

Куда идет объединенная компания, как вы видите ее будущее? Какие шаги нужны, чтобы стать «самым цифровым из НПФ»?

У нас есть сервисы, которые мы планируем запустить в ближайшее время. Однако называть их раньше времени не буду, так как подобные идеи быстро подхватываются конкурентами. Из остального можно выделить несколько направлений.

НПФ с этого года начали сдавать отчетность в формате XBRL. У многих возникают очень большие проблемы и с поставщиками систем, и с интеграциями. У нас же сдача отчетности автоматизирована на 90%, и до конца года выйдем на полную автоматизацию. Можно сказать, что мы в этом направлении шагнули далеко.

Дальнейшая модернизация клиентского сервиса также является серьезным проектом в свете ожидаемого скачка числа пенсионеров. Уже в ближайшее время число их обращений резко вырастет, и с текущими мощностями справиться с этим потоком будет сложно. Нужны более масштабируемые и производительные решения — именно с этим связан наш проект развития контакт-центра.

Уже в ближайшее время число их обращений резко вырастет, и с текущими мощностями справиться с этим потоком будет сложно. Нужны более масштабируемые и производительные решения — именно с этим связан наш проект развития контакт-центра.

Кроме того, мы всерьез задумываемся о присоединении к системе обмена биометрическими данными, она нам нужна для работы с правопреемниками. Все упирается в экономический эффект: мы вряд ли можем быть поставщиком новых клиентов, поэтому за использование системы придется платить.

Входит ли в число направлений развития роботизация процессов?

Конечно, мы присматриваемся, но будем честны: возможности развития подобных технологий в банках, мягко говоря, несколько превосходят наш уровень. Мы вынуждены выступать в роли догоняющих. Первым шагом может стать роботизация общения с клиентами, но в ограниченном числе сценариев. В НПФ огромный процент нетиповых обращений. После автоматизации и вывода в удаленное обслуживание максимального числа сервисов мы задумаемся о роботизации остальных.

Применять роботизацию во внутренних процессах с целью сокращения издержек также возможно, но это должен быть отдельный проект, в ходе которого потребуется провести ревизию всех процессов компании на предмет их готовности к роботизации. Когда компания находится в процессе слияний и поглощений, физически не хватает времени на инновационные проекты, особенно касающиеся оптимизации внутренних процессов. Вполне возможно, мы этот проект начнем в 2019 году.

Стоит ли доверять пенсию НПФ «Промагрофонд»

Промагрофонд является одной из самых крупных коммерческих структур в пенсионной сфере обеспечения. Основной деятельностью является страхование обязательной части пенсионных накоплений и заключение договоров коммерческого обслуживания. После регистрации на официальном ресурсе, можно отслеживать состояние счета посредством личного кабинета. Пора разобраться, что такое негосударственный пенсионный фонд «Промагрофонд»

Содержание новости

- Промагрофонд – рейтинг надежности, официальный сайт, телефоны

- НПФ «Промагрофонд» — личный кабинет

- Доходность от фонда

- Преимущества перевода накоплений

- Отзывы клиентов

Промагрофонд – рейтинг надежности, официальный сайт, телефоны

Чтобы оценить деятельность НПФ, существует множество критериев, на которые необходимо обратить внимание. Основным из них является рейтинг. Анализируя его, можно сделать вывод о том, насколько фон надежен. На территории страны созданы специальные информационные базы, помогающие отслеживать показатель и насколько успешным, оказывается компания.

Основным из них является рейтинг. Анализируя его, можно сделать вывод о том, насколько фон надежен. На территории страны созданы специальные информационные базы, помогающие отслеживать показатель и насколько успешным, оказывается компания.

Согласно последним данным, Промагрофонд входит в ТОП-5 лучших коммерческих фондов. Как правило, в списках он занимает с 1 по 3 позиции. Это высокий общероссийский рейтинг, позволяющий сделать вывод о том, что фонду можно доверять.

Не менее важным является уровень доверия (траста). Он определяет, насколько граждане склонны проявлять доверие к НПФ. Он напрямую коррелирует с выше представленным фактором надежности. Поскольку компания занимает высокие позиции в рейтинге, значит ему можно доверять.

В различных источниках, можно увидеть отметку о рейтинге доверия А++. Это означает высшую категорию доверия. Важно принять во внимание, что высокий рейтинг доверия уже можно считать, начиная с А+.

При возникновении вопросов или необходимости проконсультироваться со специалистами НПФ Промагрофонд, достаточно позвонить по горячей линии 88007008585, звонок бесплатный. Либо посетить официальный ресурс компании http://www.promagrofond.ru.

Либо посетить официальный ресурс компании http://www.promagrofond.ru.

НПФ «Промагрофонд» — личный кабинет

На сегодняшний день НПФ, благодаря высоким показателям надежности и траста входит в группу компаний Газфонда. Чтобы зарегистрироваться на официальном сайте, предварительно необходимо стать клиентом фонда. Если ранее гражданин является клиентом Газфонда, создавать новую учетную запись нет необходимости.

Чтобы пройти процесс регистрации, рекомендуется заранее подготовить СНИЛС. Затем поставить галочку о согласии на обработку личных данных. Остается только ввести следующие данные:

- Контактный телефон.

- Электронную почту.

- Индекс.

Далее останется отсканировать документы и прикрепить их в соответствующие поля. Внимание! Доступ к личном кабинету будет открыт в течение 10 дней. Для осуществления входа понадобится СНИЛС и комбинация, придуманная для пароля. Как правило, перед первым входом, на электронку приходит разовый пароль, который необходимо поменять на личной страничке.

Среди основных возможностей личного кабинета можно выделить:

- Отслеживание накоплений пенсии.

- Подавать заявления для получения необходимых документов.

- Корректировать или подтверждать личную информацию.

- Делать взносы в режиме онлайн.

- Анализировать рост накопительной части пенсии.

Это удобно, поскольку нет необходимости посещать отделения или стоять в очередях. Вся информация доступна в онлайн формате.

Доходность от фонда

Использование НПФ актуально не только для сохранения пенсионной части. Многие граждане принимают решение воспользоваться услугами фондов, поскольку они гарантируют ее увеличение.

Чтобы передать свои накопления в «надежные руки», важно обращать внимание на показатель доходности. Благодаря высокой отдачи, Промагрофонд привлекает большое количество граждан.

Согласно заявлениям администрации, граждане должны получать доходность в диапазоне 15-18%. Что касается реальности, то результат оказывается намного меньше: 5-7%.

Настолько большая разница зачастую объясняется постоянно повышающимся уровнем инфляции. Подобные расхождения можно встретить в каждом НПФ, поскольку данная ситуация складывается по всей стране и от фонда не зависит.

Анализируя рейтинг доходности у других фондов, независимо от расхождений в обещаниях, можно сделать вывод о том, что в Промагрофонде все же процент на порядок больше, чем в других организациях.

Преимущества перевода накоплений

К основным преимущества перевода в НПФ можно отнести следующие аспекты:

- Сохранность пенсионных отчислений

- Рост накопительной части

- В Промагрофонде одни из самых высоких ставок

- Возможность отслеживать все накопления и состояние счета в личном кабинете

- Высокий уровень траста и надежности.

Благодаря высоким показателям, многие граждане принимают решение перевести свои пенсионные сбережения, чтобы не только их сохранить, но и преумножить. Чтобы принять окончательное решение о переводе своих средств, рекомендуется ознакомиться с отзывами в интернете.

Еще читайте о том, как заработать на Авито

Минусы работы мерчендайзером тут

5 выгодных вкладов от «Бинбанк»: https://money-budget.ru/safe/deposits/vklad-binbanka.html

Отзывы клиентов

Елена, 40 лет

Стала сотрудничать с фондом с 2011 года. Сотрудник компании пришел ко мне домой и любезно ответил на все интересующие вопросы. Кроме того, он подробно пояснил, почему это выгодно, какие условия для сотрудничества и что необходимо предпринять. После подписания договора, последовал звонок из компании, где перепроверили все мои данные. Потом сама приехала в офис и мне открыли личный кабинет. Теперь все движения отслеживаю по интернету. Все четко, как по инструкции.

Кристина, 32 года

Стала клиентом фонда после того, как к нам пришел представитель компании на работу. Понравилось, что он не стал разворачивать PR-компанию, а доходчиво уточнил все необходимые данные, ответил на вопросы. Также объяснил в общем смысле, почему стоит задуматься о переводе пенсионных накоплений, не ссылаясь на преимущества компании. Хочу выразить свою благодарность ответственным сотрудникам, которые не только продают услуги фирмы, а помогают разобраться в общих вопросах по части пенсии и как сегодня работает эта система.

Хочу выразить свою благодарность ответственным сотрудникам, которые не только продают услуги фирмы, а помогают разобраться в общих вопросах по части пенсии и как сегодня работает эта система.

Илья, 50 лет

О переводе пенсии задумывался давно, но никаких не мог определиться с тем, в какой фонд обратиться. О том, что коммерческие структуры предлагают более выгодные условия ни для кого не секрет. Коллега посоветовал Промагрофонд. Проверив самостоятельно все показатели, хочу с точностью сказать, что это один из самых выгодных вариантов и рейтинг действительно не врет.

Интересное видео «Интервью с Ольгой Буланцевой, исполнительным директором НПФ «Промагрофонд»

По теме:👉 Можно ли верить НПФ Лукойл Гарант

👉 Выгодно ли доверять пенсию НПФ Сбербанка: доходность по годам, регистрация на сайте

👉 Регистрация личного кабинета в ПФР через сайт «Госуслуги»

РОССИЯ ПРИНЯЛА ЧАСТНЫЕ ПЛАНЫ: КОМПАНИИ СОЗДАЛИ ПЕНСИОННЫЕ ФОНДЫ ДО ПОДПИСАНИЯ ЕЛЬЦИНЫМ ЗАКОНА

15 июня 1998 г. 01:00

01:00

МОСКВА — Наконец-то это случилось. После шести лет ожесточенных дебатов президент Борис Ельцин 7 мая подписал закон, разрешающий создание частных пенсионных фондов.

Не то чтобы российские компании ждали все это время. Активы частных пенсионных фондов составляют 7,28 млрд рублей (1,2 млрд долларов США); по данным Инспекции негосударственных пенсионных фондов по Москве, эта цифра удваивалась каждый год за последние два года.

«Мы рассчитываем, что закон даст толчок дальнейшему развитию негосударственной пенсионной системы», — сказал Владимир Толстой, генеральный директор московского Первого пенсионного фонда. Фонд открыт для всех россиян и насчитывает 40 000 участников по всей стране, в отличие от «закрытых» фондов для конкретных компаний, предлагаемых крупными корпорациями, такими как «Газпром» и «Лукойл Холдинг».

«Люди начали понимать, что государство не может обеспечить им достойный образ жизни после выхода на пенсию. Они должны знать об альтернативах», — сказал г-н Толстой. Физические лица также должны быть убеждены в надежности таких средств после подозрений, порожденных финансовыми пирамидами в 1919 году.93 и 1994.

Физические лица также должны быть убеждены в надежности таких средств после подозрений, порожденных финансовыми пирамидами в 1919 году.93 и 1994.

«Этот закон вселяет уверенность в наших корпоративных клиентов», — сказал Александр Морозов, генеральный директор пенсионного фонда «Империя» в Волгограде с капиталом 35 млн рублей (5,8 млн долларов).

По закону пенсионный фонд может быть создан с капиталом в 1,28 миллиона рублей (210 000 долларов США). Сейчас в России насчитывается около 300 лицензированных пенсионных фондов, охватывающих 2,3 млн человек, но не все фонды выдержат новый тест на капитал. Активы в отрасли сильно сконцентрированы: на крупнейшие 26 фондов приходится 86,8% всех активов. Фонды, не прошедшие проверку, подлежат ликвидации.

Президентский указ 1992 года открыл двери частным фондам, но закон об их создании застопорился из-за политической борьбы.

Федеральная комиссия по ценным бумагам России — аналог Комиссии по ценным бумагам и биржам США — выступила против принятия законопроекта. Во главе с Дмитрием Васильевым, близким соратником экономического реформатора Анатолия Чубайса, чиновники ФСБ стремились сохранить контроль над частными пенсионными фондами, утверждая, что они являются финансовыми учреждениями.

Во главе с Дмитрием Васильевым, близким соратником экономического реформатора Анатолия Чубайса, чиновники ФСБ стремились сохранить контроль над частными пенсионными фондами, утверждая, что они являются финансовыми учреждениями.

Но инспекция и Профессиональная лига негосударственных пенсионных фондов, представляющая 33 крупнейших пенсионных фонда, в итоге победили. Новый закон гласит, что пенсионные фонды в первую очередь являются социальными учреждениями и, таким образом, регулируются Министерством труда.

Российскому правительству необходимо будет издать не менее 30 подзаконных актов для реализации закона.

Некоторые рекомендации можно найти в законе. Пенсионным фондам разрешено напрямую инвестировать в государственные и муниципальные облигации, но они должны нанять внешнего управляющего для инвестирования в акции или недвижимость.

«В основном мы инвестируем в ГКО (российские казначейские векселя)», — сказал г-н Толстой. «Именно так мы можем получить (достаточный уровень) гарантированный доход для наших клиентов и (оплатить) наши офисные расходы».

Российские фонды гарантируют доходность, равную той, которую предлагает по денежным вкладам Сбербанк России, крупнейший государственный банк страны. В прошлом году возврат денежных средств составил около 18%, хотя фактическая средняя доходность составила 27%.

Поскольку российские частные фонды молоды и относительно невелики, закон позволяет им расходовать до 20% реализованной прибыли на администрирование в течение первых трех лет работы и до 15% в последующий период.

Важным изменением является освобождение от налога на пенсионные взносы, хотя инвестиции и пособия останутся облагаемыми налогом.

Хотя до сих пор участие в частных планах было добровольным, правительство стремится снять давление со своей распределительной системы, дефицит которой в апреле составил 18 миллиардов рублей.

Вскоре ожидается принятие постановления правительства, согласно которому налог с продаж в размере 1% будет взиматься с продуктов, которые работодатели должны будут вносить в частные пенсии.