Сбербанк: инвестиционное страхование жизни «СмартПолис». Смартполис ртс сбербанк личный кабинет

«Сбербанк» - Простые Инвестиции

1 «Простые инвестиции» — услуга по доверительному управлению денежными средствами, предоставляемая ООО «УК «ФинЭкс Плюс». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14002-001000 от 29.11.2016г. Основной государственный регистрационный номер 1075024006144. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г.) выступает агентом ООО «УК «ФинЭкс Плюс». Получить подробную информацию и ознакомиться с правилами доверительного управления можно по тел.: 8 800 234-18-04 и по адресу: 123317, г. Москва, Пресненская набережная, д.8, стр.1, помещение-IN, комната 7, МФК «Город Столиц», Северный блок. Информация раскрывается на сайте www.finxplus.ru.

ООО «УК «ФинЭкс Плюс» обращает внимание, что инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. ООО «УК «ФинЭкс Плюс» не гарантирует доходность от инвестиций в доверительное управление. Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

2 Заключить договор доверительного управления онлайн возможно через информационно-телекоммуникационную сеть «Интернет» на сайте prosto-invest.ru при наличии подтвержденной учетной записи на официальном портале госуслуг РФ www.gosuslugi.ru. Услуга предоставляется гражданам РФ, достигшими 18 лет, не являющимися государственными служащими или должностными лицами, указанными в ст. 7.3. Федерального закона от 07.08.2001г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», и/или супругами(-ой), и/или родственниками таких должностных лиц, не относятся к лицам, на которых распространяется законодательство США о налогообложении иностранных счетов, не действуют и не намереваются действовать к выгоде другого лица, не имеют бенефициарного владельца, действуют лично (от своего имени), без представителя.

3 Налоговый вычет в соответствии со ст. 219.1 Налогового кодекса Российской Федерации. В случае вывода денежные средств с ИИС до истечения срока (инвестиционного горизонта) трех лет клиент теряет право на налоговые льготы.

www.sberbank.ru

Сбербанк премьер страхование жизни личный кабинет. «Смартполис» от Сбербанка видео. Как расторгнуть договор «СмартПолис».

Почти каждый человек так или иначе думает про своё будущее. Сейчас существует достаточно большое количество обеспечения его через определённое количество времени, и одно из них - это страхование жизни. Инвестиционный доход этого подхода, который будет рассмотрен в рамках статьи, позволяет не терять заработанные средства, а получать дополнительные суммы.

Каковы деньги для инвестиций в страхование жизни?

И не забудьте внимательно их прочитать перед подписанием контракта. Добавление финансового образования. Страхование жизни является единственным финансовым инструментом, который может одновременно выполнять как функцию защиты основных рисков в жизни каждого из нас, так и экономию или, в зависимости от обстоятельств, инвестиции. Таким образом, существуют продукты страхования жизни, которые предлагают только компонент защиты или более сложные продукты, которые в то же время являются долгосрочным финансовым размещением.

Общая информация

Что же собой являет накопительное инвестиционное страхование жизни? Этот инструмент является одновременно симбиозом двух направлений. Он соединяет в себе и страхование, и инвестиции. Отнести данный инструмент к чему-то одному, увы, не представляется возможным.

Что же он собой представляет? По сути, это гибрид классического накопительного страхования жизни, к которому добавлена инвестиционная составляющая, представленная, как паевые фонды. Такой подход подразумевает размещение части портфеля (при желании клиента) в более рискованные и одновременно доходные финансовые инструменты.

Вторая категория включает, с одной стороны, финансовые планы с компонентом экономии и, с другой стороны, финансовые планы с инвестиционной составляющей. Выбор продукта или другого должен всегда учитывать степень риска, который вы готовы принять, зная, что если традиционные продукты имеют очень низкий риск, связанный с единицей риск выше и будет Он принадлежит целиком. Степень риска - и доходность, которую может обеспечить инвестиция - зависит от финансовых инструментов, выбранных страховщиком для привлечения привлеченных средств.

В случае традиционных страховок средства инвестируются почти исключительно в инструменты с фиксированным доходом и низким уровнем риска, как правило, государственные облигации, корпоративные облигации или банковские депозиты. Таким образом, инвестиционный риск ниже, эволюция инвестиций более предсказуема, но ожидаемый доход ниже.

Чем же интересен этот комбинированный подход?

Среди самых первых преимуществ следует отметить наличие стандартной страховой защиты. Что это значит на практике? Если какой-то человек решил воспользоваться таким комбинированным инструментом, то он получает страховку на покрытие первоначальных вложений и сумм, полученных вследствие инвестиций. К этому аспекту многие относятся довольно легкомысленно. Хотя, следует признать, несчастные случаи происходят довольно часто.

Чаще всего клиент может выбирать между инвестиционными программами с различной степенью риска, которые зависят от доли инструментов низкого риска. Что касается долгосрочных инвестиций для клиентов с повышенным риском, то в случае единичных продуктов страховщик помещает деньги как в инструменты с фиксированным доходом, так и в инструменты с переменным доходом.

Хорошо знать, что, если вы сочтете это уместным, вы можете решить перенести единицы из одной инвестиционной программы в другую во время контракта. Основными местами размещения страховщиков в случае единичных финансовых планов являются. Государственные ценные бумаги - это очень низкие финансовые инструменты, удостоверяющие государственный долг эмитента; могут быть краткосрочными, среднесрочными и долгосрочными. Корпоративные и муниципальные облигации - финансовые инструменты с низким уровнем риска - это ценные бумаги, которые дают держателю право на получение регулярных процентов и погашение основной суммы в срок. Их торговля на организованных рынках дает инвесторам возможность получать прибыль, а компании имеют возможность финансировать себя. Инвестиции могут быть сделаны как на рынках собственного капитала в Румынии, так и на разных внешних рынках. При покупке традиционного страхового полиса страхования застрахованный может выбрать в качестве процента от первого взноса, покрывающего застрахованный риск, и остальную часть денег, которые будут вложены в паи фонда.

Страховые программы нацелены на борьбу с их последствиями. Они помогают сохранять устойчивое финансовое положение даже при самых непредвиденных обстоятельствах.

Довольно популярной является постановка такой задачи: если человек дожил до конца срока страхования, и у него не возникли проблемы, то он получит внесённую сумму и проценты, которые набежали по ней. То есть и деньги не теряются, и защита есть.

Он может покупать такие единицы из одного или нескольких фондов из предложения страховой компании, имея возможность изменить инвестиционную программу или объединить несколько программ. Выбор программ те

financis.ru

порядок заключения, официальный сайт, личный кабинет, отзывы о продукте. Как расторгнуть расторгнуть договор страхования.

Нестабильность экономической ситуации создает спрос на выгодное вложение денежных средств, в силу постоянного роста инфляции обычные депозиты уже не могут гарантировать реального дохода, другой банковский инструмент – ПИФы – занятие весьма рискованное, тем более, что подобные стратегии требуют специальных знаний, значительных затрат времени и усилий. Оптимальным вариантом получения дополнительной прибыли является инвестиционное страхование жизни. Весьма интересна и привлекательна инвестиционная страховая программа Сбербанка «СмартПолис».

Отличия инвестиционного страхования

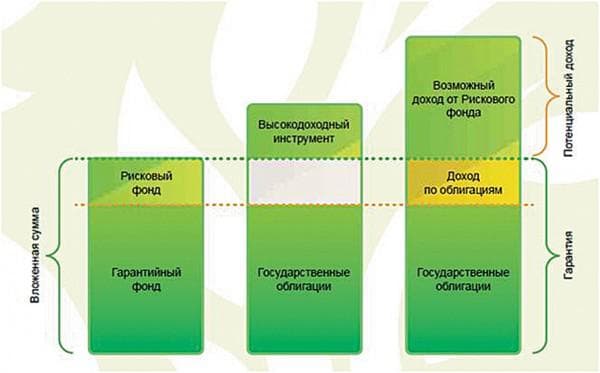

Главное отличие инвестиционного страхования и его же преимущество – выгода для клиента, как при росте рынка, так и при его упадке. Так, рост экономики провоцирует получение максимальной прибыли, а ее спад предотвращает потерю капитала. Продукт такого типа – это сочетание страховой защиты, гарантия возврата денежных средств и, конечно же, высокий доход.

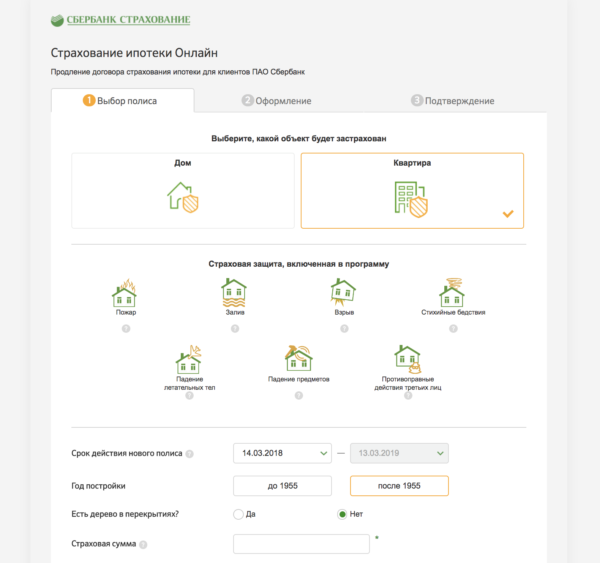

Схема инвестиционного страхования

Чем отличается инвестиционное страхование от обычных депозитов и паевых фондов? На все депозитные вклады действует ограниченная ставка с четкими рамками, которая изначально устанавливает уровень дохода клиента, гарантированная защита денег здесь никакой роли не играет. ПИФы, напротив, обладают потенциалом получения прибыли максимальной, однако совершенно не имеют защищенности денежных средств. Вот и получается: либо одно либо другое.

Инвестиционное страхование может гарантировать клиенту и возможность получения высокого дохода, и отсутствие риска для срочных вкладов. Размер прибыли обусловлен базовым активом, последний принимает сбережения клиента. Третьим достоинством программы является страховая часть продукта, что открывает новые возможности для инвестора. Она обеспечивает защиту жизни клиента, защищает юридический статус вклада, а также определяет льготы по налогообложению дохода с инвестированных средств.

Другой отличительной чертой программы инвестиционного страхования является возможность инвестирования на длительный срок. Минимальный срок программы – 5 лет, но договор также можно заключить и на 10, 20, 30 лет.

Страхование как долгосрочные инвестиции

Предложение Сбербанка

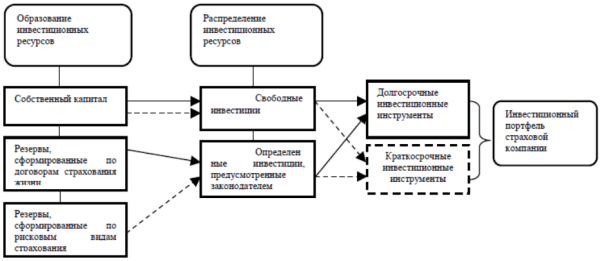

Сбербанк России предлагает своим клиентам программу инвестиционного страхования жизни. По условиям СмартПолиса вложения клиента распределяются в два разных фонда. Часть денежных средств Сбербанк инвестирует в гарантийный (безрисковый) фонд, а именно, в надежные облигации и депозиты. Это необходимо для обеспечения защиты вложенных денег.

Другую часть Сберегательный банк направляет в базовые активы – рисковый фонд, для формирования высокодоходных инвестиций, получение которых будет происходить за счет повышения цены активов.

Сбербанк может обеспечить клиенту как стабильный доход с возможностью возврата 100% денежных средств при любой ситуации на экономическом рынке, так и потенциально высокую прибыль без критических рисков.

СмартПолис от Сбербанка

Дополнительные преимущества для клиента, которые представляет страховая защита в рамках программы:

- Защита семьи в случае ухода из жизни вкладчика. Семья получает страховую выплату, а в том случае, если виною был несчастный случай, сумма будет удвоена.

- Льготное налогообложение. В случае ухода клиента из жизни, его доходы не облагаются НДФЛ.

- После завершения действия программы подоходный налог выплачивается от разницы фактической ставки дохода и прибыли, которая была рассчитана по ставке рефинансирования Центрального Банка.

Следует отметить еще одно преимущество инвестиционного страхования жизни «СмартПолис» – при возникновении споров об имуществе, страховые выплаты разделу не подлежат, а в случае получения наследства не замораживаются на 6 месяцев.

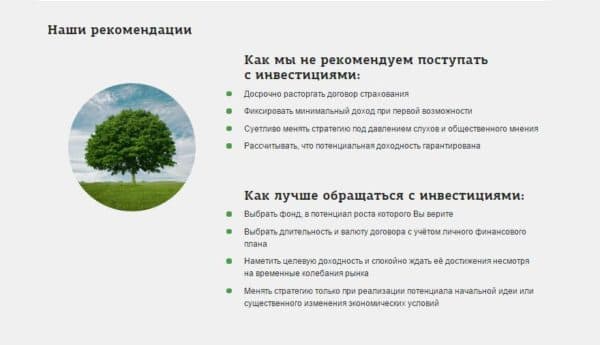

Рекомендации по обращению с инвестициями

Как это работает?

Как работает инвестиционная страховая программа Сбербанка «СмартПолис» на практическом уровне:

- Клиент формирует начальный капитал, в дальнейшем подлежащий увеличению, определяет размер взносов и их периодичность (вносить денежные средства можно единожды в месяц, квартал либо год). Далее он определяет срок, в течение которого будет действовать программа «СмартПолис». Определение срока часто приурочено к какому-либо знаковому событию: выход на пенсию, поступление ребенка в вуз, приобретение крупной покупки, кругосветное путешествие и т.д.

- Выполнив все условия предыдущего пункта, клиент обговаривает с менеджером Сбербанка случаи, при наступлении которых он может получить выплаты. Здесь есть возможность включить дополнительные риски, к примеру, диагностика тяжелого заболевания.

- После заключения всех необходимых договоров клиент вносит регулярные платежи до тех пор, пока не будет накоплена целевая сумма, либо не закончится страховой период. Все это время вклад клиента находится под надежной защитой страховой компании.

- Сотрудники банка используют ваши денежные средства для инвестирования в перспективные финансовые проекты, получают прибыль. Прибыль распределяется между банком и счетом вкладчика. Таким образом, увеличивается сумма накоплений.

- В случае наступления страхового случая, СК выплачивает клиенту обговоренную заранее сумму, условия договора при этом не изменяются.

- Если клиент получает травму, которая приводит к потере трудоспособности, либо оформляет инвалидность 1 и 2 степени, взносы в Сбербанк за него будет выплачивать страховая компания. Страхование жизни обеспечивает вкладчику и его семье серьезную финансовую подушку.

- По окончанию срока программы клиент получает целевую сумму и проценты, скопленные за это время и полученные в ходе банковских операций.

Схема работы программы Самртполис

Куда инвестирует Сбербанк?

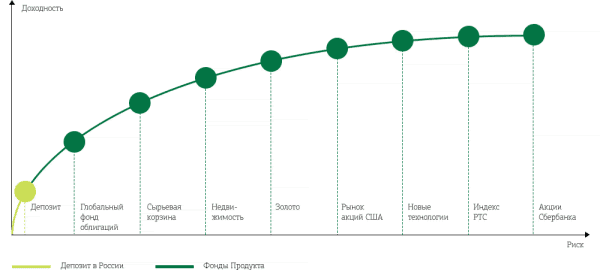

Естественным является желание клиента знать, куда будут инвестироваться его денежные средства, отданные под управление Сбербанка по программе «СмартПолис». Итак, куда инвестирует Сберегательный банк России:

- Фонд облигаций. Обеспечивает максимальную прибыль при длительном сроке использования денег.

- Сырье. Топливо, промышленные металлы и драгоценные, продукты питания.

- Недвижимость. Инвестирование в рынок недвижимости на мировом уровне, отмечается высокая положительная динамика.

- Акции США. Ставка на быстрый выход Америки из мирового экономического кризиса и ее доминирование в вопросе финансов.

- Новые технологии. Инновации, технологии будущего.

- Индекс РТС. Инвестиции в акции крупнейших отечественных компаний.

- Золото. Вложение сумм в наиболее востребованный драгоценный металл, не теряющий актуальности на протяжении тысячелетий.

Объекты инвестиций в рамках программы Смартполис

Особенности инвестиционных программ

Для увеличения возможностей в инвестиционном русле Сбербанк значительно расширил линейку фондов в 2013-2015 годах. Выбор того или иного фонда происходит на основе требований разных категорий инвесторов и для удовлетворения их главных потребностей. Так, для клиентов с консервативными взглядами на экономику представлена облигационная стратегия, для энергичных клиентов, идущих в ногу со временем, а иногда и быстрее его, — фонды акций и сырья.

Формирование инвестиционного портфеля Сбербанка

Примечательно, что условия страховых инвестиционных программ разрешают клиенту менять актив, вносить доп. взносы, фиксировать прибыль и даже снимать дополнительный доход, не прерывая действие договора.

Инвестиционное страхование – оптимальный вариант для клиентов, имеющих начальный капитал от 100 тысяч рублей и готовых инвестировать данную сумму на срок от 5 до 10 лет и более.

«Смартполис» от Сбербанка видео

Еще несколько лет назад инвестиции ассоциировали со всевозможными финансовыми рисками, однако появления программ инвестиционного страхования позволяет в корне менять эту точку зрения. Такой вид инвестирования действительно способствует получению клиентом максимальной прибыли.

strpls.ru